お問い合わせ

※ご返信はなるべく早い返信を心掛けておりますが、1~2営業日ほどかかる場合がございます。

※ご返信はなるべく早い返信を心掛けておりますが、1~2営業日ほどかかる場合がございます。

この記事で分かること

トリヤ

トリヤ少しおさらいですが、新NISAは『つみたて投資枠』の120万円、『成長投資枠』の240万円、両方合わせて年間で360万円を上限に投資できる制度でした(1人あたりの新NISA上限枠は1,800万円)

私自身も去年から新NISAをどのように活用するかですごく迷いました。そして考えに考えぬいた結果、両方の枠を投資信託で埋めるという決断をしました。

投資信託はつみたて設定さえ完了すれば後は愚直に積立投資を行なうだけでいいため、別名『ほったらかし運用』と言われたりもします。

正直なところ、せっかくの非課税枠(新NISA)なのですから、制度を最大限活かすには値上がりが期待できそうな株式でも買ったほうが`夢`はあるのかもしれません‥。

ですが、最近では有り難いことに身近の方からNISAについてのご相談をお受けする機会も多く、FPとしては将来に向けた『つみたて投資』を始めてもらえることが何よりも嬉しいです!

新NISAで 一括投資 した商品の内訳についてです。※実際の特定商品を推奨しているわけではありません。

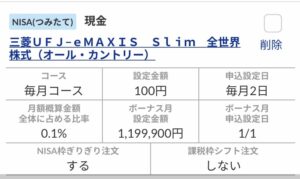

ちなみに私が行なった一括のやり方としては、最低額の100円をつみたて設定、1月1日にボーナス設定して投資信託を購入しました(最低100円のつみたて設定を行なうとボーナス設定ができる)。

つみたて投資枠では、eMAXIS Slimシリーズ全世界株式インデックス(通称:オルカン)を購入しました。

全世界株式がスゴいところは、これ1本で世界中の企業に投資できること。

また、eMAXIS Slimシリーズは最安水準の手数料コストで投資できることが、個人投資家の間で絶大な人気の理由ですね。

『赤ちゃんが必ず成長するように世界も必ず成長する』ということばを信じ、これからの成長を見守り続けていきたいです。

成長投資枠では、VシリーズのS&P500指数に連動したインデックスを購入しました。

S&P500指数とは、米国(アメリカ)の代表的な指数の一つで、アメリカの中で厳選された500社で構成されているようなイメージです。

Worldbank(世界銀行)によると、2022年時点で米国の上場企業の合計数は4,642社ですので、S&P500に採用されている500社は米国の中でも上位10%に入る厳選企業って考えると改めて凄いですよね。

ちなみにVシリーズとは、『バンガード社』という世界最大級の運用会社が運用していて、eMAXIS Slimシリーズと並ぶほどの低コストで投資が可能です!

Vシリーズを購入したのは、私が1番最初に購入した投資信託がVシリーズで愛着があったからです(笑)

私自身は、新NISAの『つみたて投資枠』と『成長投資枠』の両枠で投資信託を 一括購入 しました。

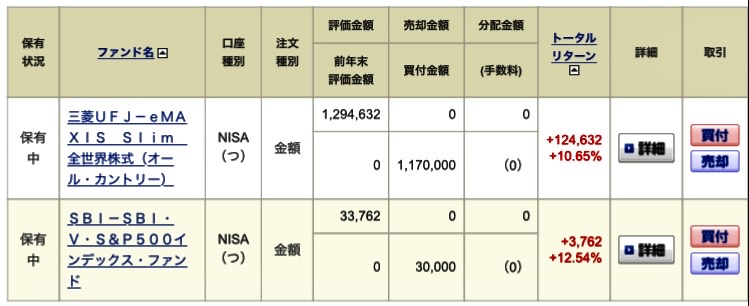

こちらが実際の2月末時点での新NISAでの運用実績です。

『つみたて投資枠』

『成長投資枠』

リターン率は2つの商品とも、10%を超えていました!これは、この2ヶ月間でアメリカのニューヨーク株式市場とダウ平均株価が史上最高値を更新している影響もあり、まさに市場自体が堅調だったお陰だと言えるでしょう。

結果として、現在は大きなプラスになっていますが私が購入したのは2024年の1月1日時点です。このとき、将来上がるか下がるかなんてことは当然ながら私にも分かりません(むしろ金融のプロでも市場を正確に予想するのは至難の業)。

そのため、コロナショックのときのように大きく下がるリスクもあり、逆にマイナスとなっていても決しておかしくはありません。

ここに一括投資の怖さがあります。ただし、私の場合は短期というより中~長期での長いお付き合いの保有を考えていますので、「もし仮に短期的にマイナスになっても割り切ろう‥」と、腹を括っていました。

ちなみにボーナス設定が二重予約になってしまい、『つみたて投資枠』と『成長投資枠』の両方でS&P500シリーズの商品を誤って購入してしまってます💦

ですがこれによって、買付金額やつみたて投資枠もしくは成長投資枠のどちらを利用しても、最終的なリターン率(図中12.54%)に変動はないという検証が得られました。

つまり何を言いたいかというと、金額の大小ではなくまずはできるだけ早いうちから時間を味方に付けた積立投資を始めることの大切さを、声を大にしてお伝えしたいです!

繰り返しになりますが、とくに20・30代の若い世代の皆さん、ぜひ将来に向け資産形成をおこなっていきませんか?

結論、一括投資 と積立投資はどちらがいいかはその人の状況によって異なります。

大切なのは、余裕のある範囲で無理なく行なうこと。

基本的に、積立投資は1度設定さえすればあとはとくに何もすることながなく『ほったらかし運用』とも言われているので、忙しい人でも長期の資産形成が可能です。

じつは、投資はお金を増やす以外にも大きな役割を果たしてくれます。

ここまで読んでいただいた方の中にはもうお気づきの人もいらっしゃるかもしれませんが、お金を銀行に預けておくだけではお金の価値は目減りしてしまうことです!

少し前と比べて今は色んなモノの物価が上がっていて、スーパーなどへ買い物に行っても、つい「高ッ‥!」と実感した経験、皆さんもあるかと思います。

今のようにモノの価値が上がる状態のことをインフレといいますが、今のようなインフレのときに銀行にお金を預けていても預けている利息(利子)でインフレの上昇分をカバーすることは不可能です。

かつての、私が生まれる前くらいの1990年ごろ(ちょうどバブル期のころ)は、それこそゆうちょ銀行の2年間の定期預金に預けたときの利率は6.33%で、このくらいの利率があるのなら正直資産形成は必要なかったかもしれません。

ところが、いまは自分の大切なお金をただ銀行に預けているだけだと資産価値が減ってしまいます。モノの価値が上がっているからこそ、せめてインフレに負けないくらいはお金の価値を守ってあげる手段が投資なんです。

え、待って。どういうこと??と思った人、ぜんぜん大丈夫です!こういったところの原理についても、基本的なところからお伝えさせていただきますのでご安心ください。また、実際に投資の始め方についてもマンツーマンでしっかり自分でできるようになるまで(必要であれば長期的に)サポートいたします。

初回面談は無料ですので、まずはこちらからお気軽にご相談ください☟