お問い合わせ

※ご返信はなるべく早い返信を心掛けておりますが、1~2営業日ほどかかる場合がございます。

※ご返信はなるべく早い返信を心掛けておりますが、1~2営業日ほどかかる場合がございます。

【この記事でわかること】

トリヤ

トリヤ暴落時 には、大切な「お金が減る」という不安から居ても立っても居られなくなる人も多いはず。

私はこれまでいろんな金融をテーマとした勉強会に参加したり本を読んだりしましたが、相場 暴落時 のときこそ、お金の知識(金融リテラシー)が試される瞬間だと考えています。

暴落時 にこそ取るべき行動を、おさえておきましょう。

まずは、投資している目的は何だったか?を思い出してみましょう。

たとえば私が積立投資の始め方をサポートさせてもらうとき、『投資する目的』も考ご一緒に考えるようにしています。目的を決めておくこと自体が、積立投資のモチベーションにも繫がるからです。

もちろん、誰かに伝えるという意味ではなく自分自身のなかで『何のために投資するのか?』をイメージしておくことが重要です。

ちなみに私が投資する理由は『挑戦の可能性を閉ざしたくないから』です。将来的に挑戦したいことに向け、手元の資金で挑戦できる環境を整えられるように長期での資産形成を行なっています。

まだ決めていない人も決して遅くはありません(老後のため?教育費のため?それとも趣味や旅行費用?それともお金を増やしたいため?)。「なぜ、資産形成するのか」を考えると、今どうするべきなのかのヒントが隠されているはずですよ!

暴落時こそ『継続する』ことを大切にしましょう。

みなさん思い出してみてください。積立投資を始めたときって、長期的な保有が前提ではなかったですか?

頭では長期保有とわかっていても、これ以上大切な資産が減るのが怖くて、すぐに売却したくなる気持ちも痛いほどわかります(経験あり)。

ですが、これまで時間をかけて積立て(種まき)したものは紛れもない「新芽」です。今回の暴落は、つぎのステージに進むための「最強の肥料」だと考えてください!もしかしたら実るまでに多少の時間がかもしれませんが、きっとこの暴落を乗り越えたら「立派な花」が咲くはずですよ。

ほんとに大切なのでもう一度言います。くれぐれも「暴落」を理由にこれまでの積立を止めないでほしいです!

「暴落したらお金(評価額)が減るのに、売却するべきなのではないか?」という声がたくさん飛んできそうですが、大切な資産を守るためにもそう考える気持ちは当然でしょう。

ですが、そんな時こそ投資信託の手法でもある『ドルコスト平均法』を思い出してみてください。

じつは積立投資の場合は下がったときが「チャンス」だと言えます。なぜかと言うと、投資信託は数量(口数)によって評価額が決まるから。

定期的な積立は、暴落時 のように価格が低くなっているときはたくさんの量を買ってくれます。そのため、「量」を買うことのできる 暴落時 は滅多にないバーゲンセール期間なのです。

💡ドルコスト平均法とは

価格が変動する金融商品を一定期間、一定額で定期的に購入する手法のこと

→価格が高いときには少なく、逆に価格が低いときには多く購入し、平均購入単価を下げることで利益を得ます。

ドルコスト平均法=投資信託など長期的に時間をかけ、堅実に資産を積み立てたい人向け

暴落前といっても下がっているときはどこが底かはプロでも難しいです。

長期積立が前提であれば、 暴落 時は量(口数)を増やして取得単価を下げられるチャンスですので、暴落前に決して売却する必要はありません。※もちろん生活がキツくなるほど投資に回すのはNG

それよりも、毎月無理のない範囲で積立を続けていくことが大切ですよ。

相場に居合わせる限り、 暴落リスク は切っても切り離せないものだと想定しておきましょう。

よく、個人投資家の人が「〇〇ショックのときは~とんでもなかった。。」なんて話しを耳にします。

日本では、過去これまでにどんな 暴落 が起こりどのくらいの影響があったのでしょうか。詳しく見ていきます。

1973年に起きたオイルショックでは、約50%(つまり1/2)も下落していました。つまり、下落率で見ると保有資産が半値になってしまうほどの大暴落だったと考えられます。

ITバブル崩壊では、オイルショックよりも大きな半分以上(50.5%)も下げ、相場が再び上昇するまでに約2年半かかりました。

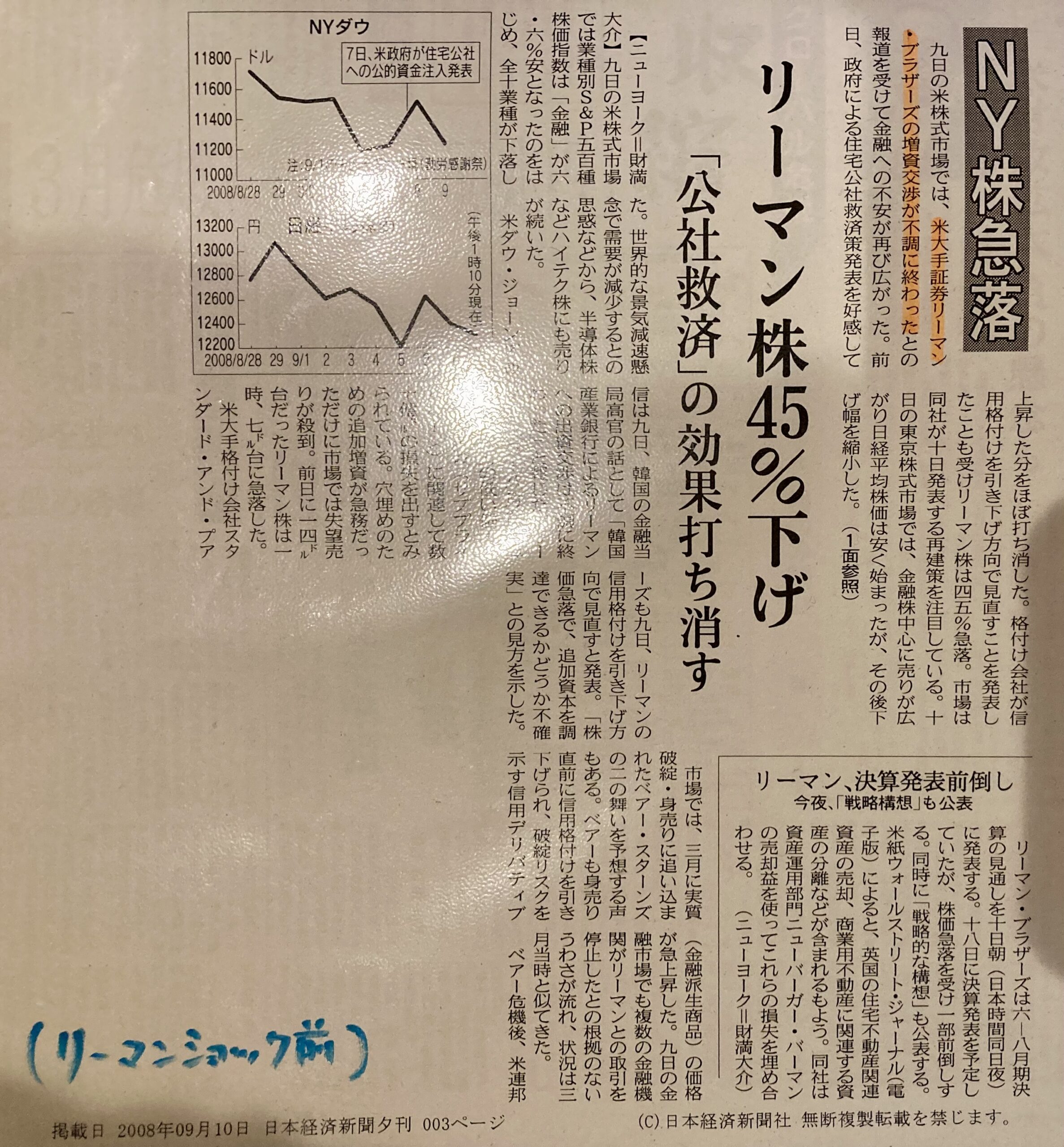

当時の新聞を探してみると、リーマンショックが起こったときの記事を見つけました。

出所)日本経済新聞社 2008年9月10日 当時の新聞文献より

15年ほど前にリーマンショックを経験された方に当時の様子を尋ねると、「とにかくものすごい下げだった…」と皆さん口を揃えて仰られます。

私は当時中学生くらいだったため直接は経験してませんが、新聞記事を見るとリーマンショックの下落がいかに`大暴落`だったのか少しは想像がつきそうです。

当時の相場に壮絶な絶望感を与えたリーマンショックも、約1年半でもとの水準に回復しています。

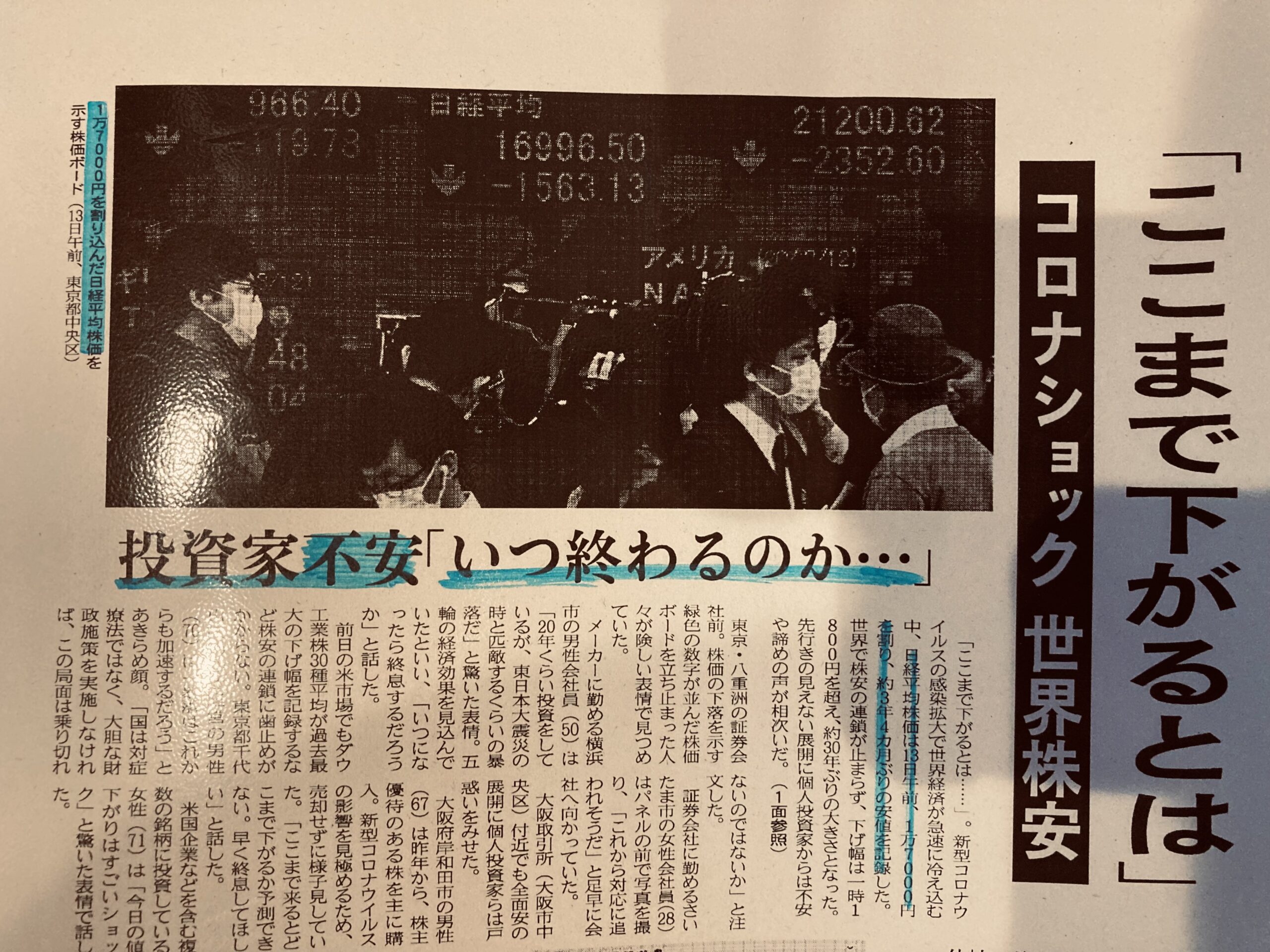

コロナショックは、皆さんの記憶にも新しいかと思います。2019年に中国の武漢を発端に世界的に流行した新型コロナウイルスは、私たちの生活に(良くも悪くも)大きな変化をもたらしました。

出所)日本経済新聞 2020年3月13日より

日経平均株価も約30%以上の暴落。 わずか1ヵ月足らずで30%以上の下落というのは、2008年のリーマン・ショック以来です。

当時の様子を鮮明に覚えていますが、テレビは連日感染者の推移報道、市場は世界的に利益確定が加速し軒並み下落、相場の雰囲気といえば総悲観でした。「総悲観は買い、総楽観は売り」なんていうことばもありますが、当時を振り返るとまさにパニック売りの状態だったわけです。

2024年になって新NISAが始まりコロナの報道も落ち着き始めましたが、今だから結果として言えることではありますが、まさに相場全体が悲観モードのときが絶好の買い場だったのでしょう。

まず結論ですが、毎月の積立投資の場合には暴落がくるのを待たずなるべく早めに購入するほうが有利だと考えます。

理由としては、いつ相場が暴落するかなんてことは誰にも分からないからです。

また、積立投資は少しでも早くから始めたほうが、そのぶん複利効果を受けやすくなります。

一括投資や株を購入する場合は、値段が高いところで買うよりも暴落(もしくは値下がりした)タイミングで購入したほうが、その後の値上がりは期待できるかもしれません。

ただし、長期保有を前提とする一括投資であれば、『なるべく早いタイミングで一括購入する』というのは戦略的にはアリだと考えています(元本が多いほうが有利なため)。

毎月の積立投資をしている人にも言えることですが、必ず余裕資金(生活に必要なお金を除いた資金)の範囲で投資するようにしましょう。

先でお伝えしたとおり歴史的な大暴落はいつ起こるか分かりません。もし手元にあるすべてのお金を投資に回してしまっていたら、仮に「〇〇ショック」が起き資産が半分になったときに、途中でやめざるを得なくなってしまいます。そうなると、多くの資産を失ってしまう可能性だってあるわけです。

トリヤ

トリヤ口では言えるものの、いざ〇〇年に1度の大暴落が起きれば、不安にならないわけないですよね。

ましてや投資を始めたての人にとって、日々マイナスになっていく評価額にストレスを感じ『すべて売ってしまいたくなる』のは当然のこと。

ですが、15年以上~の長期投資の場合、こういった暴落時に少なくとも1回は経験するはずです。むしろ避けては通れません。

たとえリーマンショック級の大暴落が起きてもこれまでの積立を売却せずに済むよう、生活資金は別に持っておくことをおすすめします。

個人投資家に非常に人気のあるアメリカの代表的な指数といえばS&P500ですが、過去を振り返ると今回ご紹介したような大きな 暴落 から必ず復活しています。

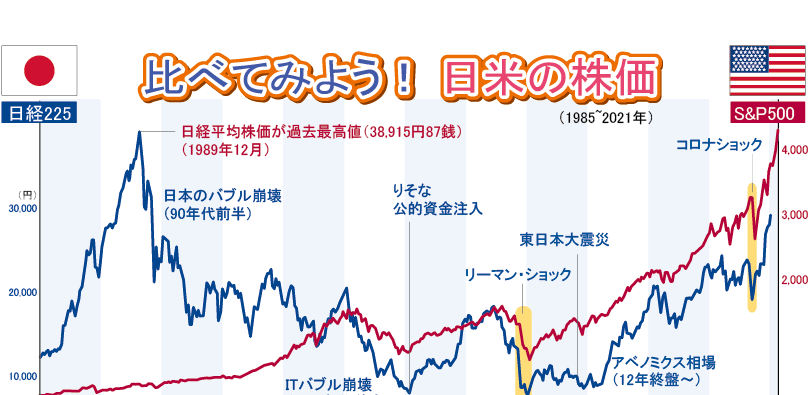

こちらの図をご覧ください。

【1985年~2021年までの過去36年間の代表指数の推移】

出所)週刊大阪日日新聞より引用

赤線はアメリカのS&P500指数で、青線は日本の日経平均株価の動きを示しています。

黄色の線は、それぞれ過去に起こった大暴落で、S&P500と日経平均株価どちらの指数も暴落時には大きく下落しています。

注目して欲しいのは、その後で、大暴落によって一時的に大幅に下がるもののその後は再び上昇している点です。

これはつまり、大きく暴落した後に時間はかかりますが暴落前のもとの水準まで回復していることを意味しています。

これらはあくまでも過去の実績ですが、古代ローマの歴史家:クルティウス・ルフスの教えである『いつの時代も人間の本質は変わらない』と仮定するならば、相場の歴史は繰り返されるのかもしれませんね。

今回は、過去に起きた 暴落 について見てきました。

この先の未来がどうなるかなんて誰にもわかりません。けれども、過去に起きた大暴落の歴史から学べることは多いはずです。

「子どもが成長するように世界も必ず成長する」ということばを信じながらも、株式市場に居続ける限りいつか必ずチャンスが巡ってくると確信しています!

これからも長期積立をしながら、世界成長に心躍らせながら見守っていきたいものです。

最後までご覧いただきありがとうございました。※投資はくれぐれも自己責任でお願いいたします。