お問い合わせ

※ご返信はなるべく早い返信を心掛けておりますが、1~2営業日ほどかかる場合がございます。

※ご返信はなるべく早い返信を心掛けておりますが、1~2営業日ほどかかる場合がございます。

こんにちは、FPたけです。

日本の金融資産についての向き合い方

早速ですが、皆さん貯金をするときには、銀行にお金を預けると思います。

硬貨貯金や、タンス預金をしている方も中にはいらっしゃるかもしれません。

この、お金を預けることは『預金』と言われますが、この預金も実は立派な資産の運用方法

の1つです。

この預金には、利子というものが付き、預けることで少し増えます。

そのため、少しでも預金の利率が高いところへお金を預けておこうと考え、実行している方も多いのではないでしょうか。もちろん利便性という側面も欠かせませんが‥

私自身も3年ほど前、少しでも利率が高いところを必死で調べて、イオン銀行を開設しました。確かに利率は良かったのですが、ネット銀行でしたので地方銀行などに比べると少し不便に感じた印象がありました。

3年前と比べ現在は、ネット銀行もすごく便利になったと思いますが✨

ただご承知の通り、現在の日本は超がつくほどの金利が低い国です。

1990年ごろであれば、高金利でしたので、銀行にお金を預けているだけで勝手に増えていた頃があり、今と比べると同じ国だとは何だか信じ難いのが本音です‥(笑)

年上の方と話す機会があるとき『あの頃はバブル景気で良い時代だったなぁ~』なんて言葉をよく聴きます。

とはいえ今は、バブルなんてのは夢のまた夢、日本経済全体そして給料さえも冷え込んでしまっています。

ただでさえ物の値段だけは上昇し、上がりにくい給料‥何とか生活のやりくりをしながら、残ったお金で貯金に回せるか回せないか、、そんな家計が多いのが実状ではないかと思います。

☆FPトークセッション:こちらの記事で金利のお話がなされています。https://fptalksession.com/12th_talklive_2/

事実これらは、今後の深刻な社会問題として取り上げられていますが、現状を打破するための特効策などは用意されていません。

したがって、富裕層と一般層(言い方が悪ければ失礼します💦)の金融格差が今後益々大きくなると想定されています。

この家計の苦しい現状を変えるには個人が国の今ある制度を上手に利用しながら、自主的に将来に向けて行動していくほかないと言えるのではないでしょうか。

そのために、少しずつでも金融リテラシーを高めていく必要性もあります。

この辺は、このブログを見て頂いている方であれば、この部分がこれからの時代にとても大切なことだと認識していることかと思いますので、改めてのご説明は割愛いたします。

当管理人2人が【資産形成がどうして必要なのか】というテーマで討論しています、こちらの記事も併せてカクニンして頂けると幸いです。【FP対談式】なぜ資産形成が必要なの? | FPの流儀 (financialplanertk2021.com)

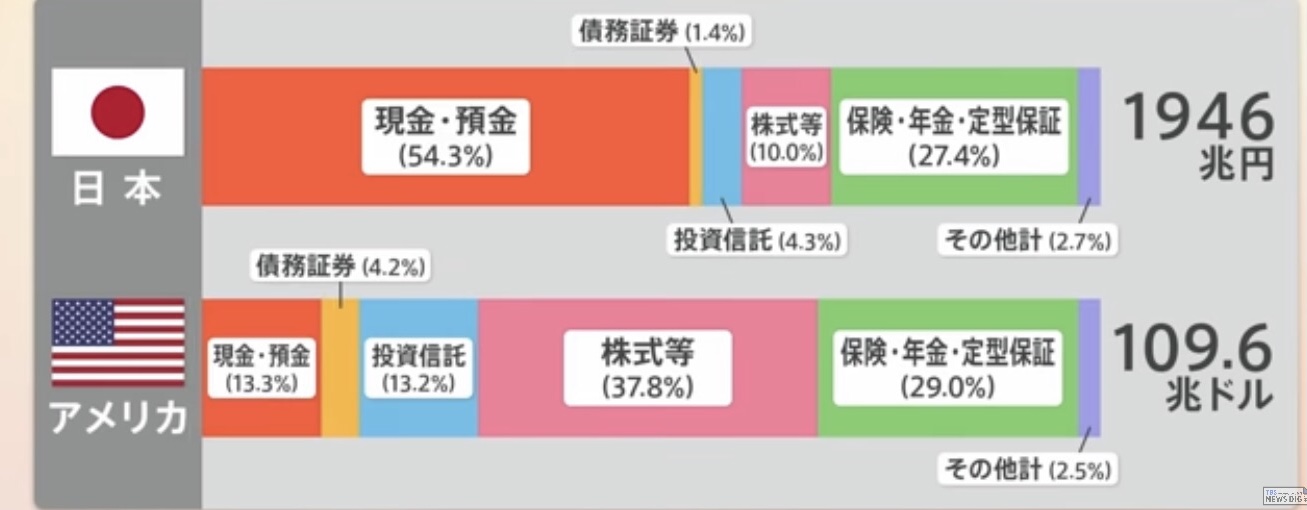

日本と米国の家計の金融資産の比較

出典:日本銀行家計レポート

数字だけ見てみると、日本の家計では現金・預金の割合が54.3%に対して、アメリカではわずか13.3%です。

続いて、日本の家計で、投資信託と株式等は合わせて14.3%に対して、アメリカでは51%となっています。

日本の保険・年金・定型保障では27.4%、アメリカは29.0%となっていました。

簡易的なざっくりとした表ですが、日本と米国における金融に対する意識の違いや文化の違いがあることが読み解けます。

まず、現金・預金の項目を見ると日本の家計では、預金に強く重きを置いていますがアメリカでは最低限の預金だけを持っていてあとは預金以外の使途に回していると考えられるのではないでしょうか。

まず、現金・預金の項目を見ると日本の家計では、預金に強く重きを置いていますがアメリカでは最低限の預金だけを持っていてあとは預金以外の使途に回していると考えられるのではないでしょうか。

次に投資信託や株式です。これを見て、苦手意識や、自己防衛反応、拒否反応がある方も当然いらっしゃるかと思います。それはそれで仕方のないことですが、折角ここまで読んで頂いたのであれば、是非イメージとしての実状だけでも知ってもらえると嬉しいです!

日本の家計で投資信託や株式をしている世帯はまだまだ少数だと言えそうです。

金融庁が本気を出して、普及を目指しているつみたてNISA制度を利用している方も、日本全体の中だとわずか2%ほどだと言うのも頷ける数字です。(ちなみにつみたてNISAの口座だけ開設しても運用はしていない方もこの数字に含まれています‥。)

一方の米国(アメリカ)を見てみると大半の家計が、何らかの投資信託や株式を保有していると考えられます。

したがって、米国ではすでに金融文化が国民に広く浸透していると判断できそうです。

米国では、医者・弁護士・FPとしばしば言われており、これだと1家計に1人の専属FPが付いているということもあながち嘘ではないかもしれないな‥と思えました。。

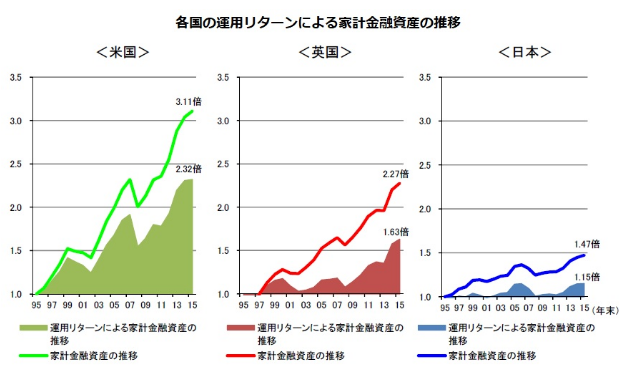

各国における家計の金融資産の推移

最近のお金の本では、【アメリカ人に学ぶ投資術】のような少しマニアックな方向けの本がありますが、現金・預金だけでお金を持っているよりも、投資をしていない方が遙かにリスクが高いと提言しているものもありました。

この部分は非常に難しく、一概に『投資をするべきだ』とは言えなさそうですが、確かにアメリカ人がこう考える裏付けとなりそうな資料も併せて見てみます。

出典:金融庁「平成27年事務年度金融レポート」より

米国(アメリカ)や英国(イギリス)では、日本と比べて小さい頃から金融の教育が行なわれており、家庭内でも親が子どもと一緒に考える機会が圧倒的に多いようです。

この図は、1995年から2015年までのおよそ20年間における家計の金融資産の推移を表していますが、米国はなんと3倍以上になっています。英国でも2倍以上となっており、日本は約1.5倍です。

冷静になって考えてみると、なぜ20年という期間の中でどうしてここまでの差がついてしまったのでしょうか。

金融資産を所有し愚直に運用の実践をしたことが、結果として家計の金融資産を増やすことにつながったのではないかと感じました。

まとめ

私自身、資産形成は、ただ実践すれば良いというわけではないということが、このファイナンシャルプランナー(FP)として活動をして初めて知りました。

なぜなら、資産形成はあくまでも1つの手段にすぎないからです。ですが、自分のライフプラン(人生の設計)を考える上では、注目していただきたい部分でもあるとも思っています。

日本の現役世代の方が、お金について考えてもらえるきっかけとなれば嬉しいです。

最後までご覧いただきありがとうございました。