お問い合わせ

※ご返信はなるべく早い返信を心掛けておりますが、1~2営業日ほどかかる場合がございます。

お悩み

お悩み投資信託を始めたばかりでこれでいいのか心配‥

お悩み

お悩みもっと投資を効率化したい!

この記事では、こういったお悩みが解消できます。

バード

バード【記事を書いた人】

・独立系FPの事務所を運営

・金融ライター実績多数

・上級資格CFP®/FP1級技能士保有

・投資歴10年目

今回は「経験上、投資信託1年目に知りたかった効率化する方法」というテーマでお話します。

積立投資を始めたものの、最初はこれでいいのかなって不安になることや、今より投資を効率化させられる方法があるなら知りたいなって思いませんか?

私自身、最初に投資信託を始めて約6年半ほど経ちますが、その中での大失敗やもっと早く知りたかった…という色々な後悔がありました。今まさに投資信託を始めたとして、「もし最初の1年目でこれだけでも知っていれば色々な意味で資産形成を効率化できたかも…」と思っていることについてお話をさせてください。

いきなり結論ですが、本日お伝えしたいことは「投資で失敗したくないなら、頑張りすぎるな」というちょっと衝撃的な話です。

「え、成果を出すためには頑張るしかないじゃん」って思いそうですよね?

残念ですが、投資は頑張っても損してしまう可能性があります。

では、何をすべきかというと、頑張りすぎないようにするためなるべく投資を効率化させましょう。

ここでいう効率化とは、なるべく手間や時間をかけずに効率的に資産を増やしていくための方法のことで、決して毎月の積立をしなくていいという意味ではありません。

投資といってもいろんな方法がありますが、なぜ色んなところでインデックス投資での積立がおすすめされるのか?と疑問に思われるかもしれません。

それはインデックス投資が初心者でも頑張らずに市場の平均的なリターンを上げられる投資法だからです。

市場というのは多くの時間を費やしている投資のプロが集まり、その中で凌ぎを削っていて、決して簡単な世界ではありません。

ポケモンで例えるなら、冒険を始めて間もない頃に知識や経験値も豊富なジムリーダーや四天王などに挑むみたいな感じで、まれにビギナーズラックで勝てることはあるかもしれませんが普通に難しいですよね。

そんな投資を始めたての人でも、コツコツ積立を行えば中長期で資産を増やせる可能性が高い再現性のある投資方法がこのインデックス投資だと思ってください。

なぜ、このテーマでお話しようとしたかというと、先日ローソンを利用したときのお話なんですが、知人に教えてもらって購入した厚切りロースカツサンドが手軽に食べられてボリュームもあって味も美味しくて感動しました。

そんなコンビニ業界2位に君臨するローソンさんが世の中に新商品を打ち出す際の戦略として、「タイパ」、「コスパ」、「ウェルパ」の3つを大事にされているとのことでした。

念のため説明しておくと、

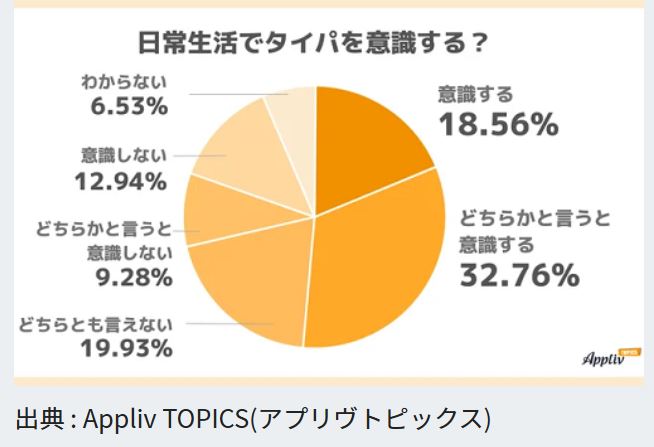

20歳から59歳を対象にしたアプリヴトピックスの調査によると、じつに半数以上がこのタイムパフォーマンスを意識しており、とくに若い人ほど時間的価値の意識が高いことが報告されています。

ローソンさんの新商品戦略は、この3つの消費者心理を食事にも応用して「食」の効率化を目指されていて、これは投資でも同じように効率化を目指せるはずと感じました。

皆さん日々忙しいなかで、なるべくなら手間や自分の時間をかけずに効率よく資産を増やせるならそれが理想ではないでしょうか。

そこで、これまでの失敗談や私がもっと早く知りたかった後悔を踏まえながら、投資信託1年目の人にとってさらなる効率化につながるかもしれないと感じたことを4選ご紹介させてください。

まず1つ目ですが、積立投資を自動化してみるです。

積立投資を始めたばかりの人によくありがちな悩みに「毎月証券口座にお金を入金するのに手間がかかって面倒くさい」と結構感じているように思えます。

毎月の積立投資を自動化することで入金の手間がかからなくなるので、時間と労力の効率化が図れていわゆる「タイパ」のいい状態を作れます。また、積立投資を自動化することで気分に左右されずに投資を継続的に行う環境を強制的に作れるのもメリットだと思っています。

そこでおすすめなのが自動積立の活用です。自動積立機能とは、銀行などの自分が指定する口座から証券口座に自動で定額入金をできるサービスのことで、いわゆる「先取り投資」のようなイメージです。

指定する口座としては、お給料などが入る口座に設定しておくと、自動で毎月積立ができるので便利ではないかなと思います。貯金が苦手だな…という方でもあらかじめ決めた金額が決まった日に自動的に積立されるので、習慣化されたい方にもおすすめの方法です。

もう一つ、クレジットカードを利用した積立投資もおすすめで、私は、このクレカ積立を活用しながら毎月の積立を自動化しています。

クレカ積立の魅力は、積立額などに応じてポイントをもらえるので投資をしながらポイント還元もあって二重でお得な点です。とはいえ、クレジットカードの本命の目的は積立を自動化させることであって、ポイント還元率は頻繁に改正があっているのでポイントは副産物程度に考えるのが望ましいですが、私個人としては少しでもポイントをもらえると嬉しい気持ちになります。

近年はキャッシュレス決済も普及していて、クレジットカードと家計簿アプリを紐付けして連携させることで自動的に取引のあった項目に分けてくれて、すべてアプリで毎月の収支を管理できる機能もあるので、家計管理もある程度は自動化させることも可能です。

注意点としては、どのクレジットカードでも積立投資ができるというわけではありません。

たとえば

出典)楽天証券

出典)SBI証券

このように、証券会社によって提携しているクレジットカードしか積立に対応していないのでご注意ください。

なお、クレジットカード決済は支払いが滞れば信用情報に関わる恐れもあるかもしれませんので、クレカ積立をする際にはとくにこういった管理面にも注意を払う必要があるかと思います。

このように自動化することで便利に投資できるので、ぜひ継続させる環境を作りつつ時間効率も上げたいのであれば積立を自動化してしまうのもおすすめですよ。その反面、いっそう毎月の家計管理は大事になってくるので、ぜひ投資と家計管理はセットで考えてみてくださいね。

最近はポイント投資も人気なので少し触れておきます。ポイ活サイトを経由することで、ポイントをもらえることもあります。

ポイ活とは何かを説明しておくと、商品やサービスの購入する際にポイ活アプリなどを経由することでポイントを稼げる活動のことで、普段利用するサービスとポイ活アプリが提携していれば、ポイントを貯めることができます。

先ほどの積立自動化でクレカ積立をご紹介しましたが、クレジットカードを作るときにもただ作るのではなくて、ポイ活サイトを経由することでポイントを貯められる可能性があります!

私はポイ活サイトのモッピーというアプリを使っていますが、モッピーを経由して楽天カードを作ったら、当時キャンペーン中で16,000ポイントもらえました。

出典)モッピー公式サイト

貯めたポイントは「1pt=1円」として利用ができて現金やギフト券、各種電子マネーと交換できますが、16,000円稼ごうと思うとかなり大変ですよね。それをタダでポイントを受け取れたので嬉しかったです。

たとえばビジネスホテルを予約するときにポイ活アプリでじゃらんを経由していますが、

でそれぞれポイントが貯まって1石3鳥になっています(笑)

出典)モッピー公式サイト内より

リピートOKのサービスも多くて、人気があるものだとふるさと納税や楽天市場でお買い物する際にアプリを経由すると追加の還元なども行われていました。

モッピーは東証プライムに上場した株式会社セレスという会社が運営している安心感もあり、じつに1,200万会員がいる人気のポイ活アプリです。

ちなみに現在、下記のリンクから初めてモッピーにご登録いただくともれなく2,000ポイントがもらえるキャンペーンが行われていました(モッピーは完全無料ですよ)。

出典)モッピー公式サイト

【モッピー公式サイトはこちら👇】

(※キャンペーンは予告なく終了となる可能性がありますので、あらかじめご了承ください)

余談ですが、ポイント交換するときに「少しでも効率的に換金したい」と思われませんか?少しでもお得にポイント交換するための裏ワザとしてGポイントを経由するという方法があります。

Gポイントはケータイのau・KDDIグループが運営していて、ポイ活民の間では御用達ともいえる名の通ったポイント交換サイトなんですが、Gポイント最大のメリットは色んなポイントを一つに集約できて、あらゆるポイントに交換できるのが特徴です。

出典)Gポイント公式サイト

私がよく使う方法は、日常で貯まったポイントを増量キャンペーンのときを狙ってGポイントに一気に交換して、そのGポイントで再度ほしいポイントに交換しています。少し手間はかかりますが慣れれば意外と簡単で、より効率的にポイントを貯められるのでけっこう重宝しています。

たとえ少額のポイントでもなぜかお金とは違うワクワクを感じるんですが、クレジットカードを作るときや買い物の際など、上手に活用することでほぼノーリスクでポイントがもらえて立派な副業になるかもしれませんので、ぜひ活用されてみてはいかがでしょうか。

2つ目は、もっとコストにシビアになれば良かったと感じています。「また似たような話かよ!」と思われるかもしれませんが、手数料は費用対効果であるコスパの部分にも大きく関係するのでかなり重要です。

なぜコストにシビアになるべきかというと、将来自分自身が受け取れる金額に大きく影響する可能性があるからです。

とはいえ、「コストっていってもそんな差はないんじゃない?」これは実際に私が投資信託の商品を購入する前に思っていた率直な気持ちでした。

きっかけは以前とある金融機関の営業マンの方から電話があり、投資信託を購入したときのお話です。担当者からすすめられるがままに投資信託の商品を約1年ほど購入していた過去があります。

じつは、これが最初の電話ではなくて色んな市場の情報を電話で教えてくれたり郵送でレターパックなど、当時の私は「周りに相談できる人ができて良かった」なんて思っていました。

この商品は、購入時手数料が3.3%で信託報酬と呼ばれる運用にかかる費用が年間1.683%でした。仮に100万円購入した場合のケースで年間のコストを見比べてみると:

もし20年間の長期で運用した場合だと:

信託報酬のコストの差は30倍で、最終的に受け取れる手取りは30万円以上も変わってきます。こう考えると、「案外コストってバカにならないんだな…」と感じませんか?

また、私が購入していた商品は最初の購入時の手数料は3.3%取られましたが、最近はオールカントリーの商品のように購入時手数料がかからない投資信託も増えています。

とはいえ、今思えば金融機関の方とのお話は学びも多く商品はいい勉強になったと思いますが、当時はよく商品内容さえ判断できていなかったので、投資信託1年目に購入すべき商品ではなかったのかなと感じています。

10年以上ともなり得る中長期での資産形成だからこそ、手数料コストはかなり大事だと改めて感じました。もちろん手数料が高い=ダメな商品というわけではなく、中には優秀な商品も存在するのも事実だと思います。ですが、投資信託が初めてでコスパにこだわりたいという方は、コスト面もしっかり見ておくことで、後々の手数料面での後悔というのは避けられるのではないかと思います。

3つ目が、一括投資という方法も知っておけばよかったということです。

前提ですが積立投資の方法は、

という大きく2種類の方法がありますが、「効率面だけ」を考えるのであれば「もう少し一括投資でもよかったのかな」…と感じています。なぜなら、元手(元本)が多いほうが資産効率はあがるからです。

「効率よく経済的なゆとり(資産の増大化)を目指す」と仮定させてもらえるのであれば、この部分が経済的に満足できそうなウェルパとも考えることができるかもしれません。

例えば:

当たり前ですが、同じ1%増えるにしても元手が大きい方が増える金額も大きいので有利ですよね。

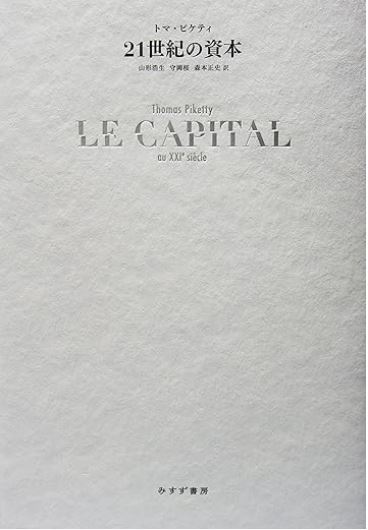

ここには資本主義の構図が関係しているかと思いますが、「投資で得られる富と労働で得られる富の成長率が違うのでお金がある人が有利」だと経済学者トマ・ピケティの「21世紀の資本」というベストセラーとなった本で解説されています。

出典)みすず書房

「じゃあ、格差は広がるばかりだから将来余裕のある生活は目指せないんだ…」ってあきらめる必要は全くなくて、むしろ投資は【労働よりも利益率の高い稼ぎ方】だと先ほどの本で証明されているからこそ、積立投資は時間を味方につけて誰でも資産を積み上げていける再現性の方法ということにいち早く気付けるかどうかなんです。

こちらは三井住友アセットマネジメントの積立投資と一括投資を比較した図です。

三井住友アセットマネジメント-1024x888.jpg)

出典)三井住友アセットマネジメント

上のグラフは、2007年~2017年の10年間を表していて、国内株式に1万円を10年間(計120万円)積立購入VS120万円を一括購入した場合、この10年間の期間でみてみると、積立投資のほうが有利だったことがうかがえます。

これはまさに2008年に起きたちょうどリーマンショックの直前に投資をしていて、暴落前に一括投資をして高値掴みをしてしまったパターンです。一方で積立投資は価格が下がっているときに安く購入できるので暴落局面のようなピンチがチャンスになり得るという良さがうかがえますね。

何が言いたいかというと、一括投資の場合には投資タイミングはかなり重要で、相場の下落局面次第では積立投資に負けてしまう可能性もあるということです。

一方、下のグラフではリーマンショックから回復後の2012年~2017年株価の上昇局面で比較すると、国内株式に1万円を5年間積立(計60万円)購入VS初回に60万円一括で購入した場合だと、一括のほうが有利で、一括投資はいまの2024年のような相場が右肩上がりの上昇局面だと強いことがうかがえます。

「じゃあ、やっぱり積立のほうがいいんじゃないの?」と思われるかもしれませんが、ほとんどの市場は過去にリーマンショック級の大暴落が起こっても時間をかけて回復し「長い目でみると市場は上昇」し続けています。

今回のケースは一括投資した直後に大暴落が起きたときの10年間のピックアップの期間で見てみましたが、仮に暴落でも保有し続けられて10年以上の長期間で運用できるのであれば、元手が多い一括投資のほうが長期になればなるほどリターンは安定して有利だといえます。

「一括投資しよう」と思われた方には今回少しハッとするようなイヤな事例かとは思いますが、逆にどのような局面でどちらの投資法が有利なのかを知っておくことができれば、2020年のコロナショックで価格が暴落したタイミングで少しでも一括購入しておけば資産効率を上げられたのかな…と少し後悔しています。

とはいえ、積立であろうと一括投資であろうと、きっと将来につながる行動だと思いますし:

というお考えであれば、まずは積立投資の継続を最優先し、

という場合は、なるべく早いタイミングで一括に回すことが長期投資においては資産効率を上げられる方法になり得ます。

そうはいっても私自身も、いくら長期といっても最初は原理を理解できておらず購入してから下がって資産が減るのが怖くて、なかなか一括で入金する勇気がなかったのも事実なのでお気持ちも分かります。

なので、家計面と心理面(性格)も考慮しながら、せっかくの新NISAを活用しつつ基本は積立投資で、余裕があれば一括で入れるなど自分にとってのリスク許容度(つまり我慢できる限界点だけ)を見極めながら、2つの投資方法を上手に利用して頑張りすぎずに資産効率を上げていくというのも一つかなと思います。

4つ目は、有名な投資の名著を1冊読んでおくです。

言わずもがなかもしれませんが、やっぱり本から学べることって本当に多いですよね。私自身いまも実践していますが、それでも本を読むことで先人の方の考えであったり知識を整理できたりと、色んなヒントをもらえています。

よくFPの現場でお聞きすることが多いお悩みに、「情報が多すぎて何が正しい情報なのか分からない」と聞くことがあります。情報過多な時代だからこそネットの情報を参考にしつつも、エビデンスにもとづいた確かな情報をつかむクセをつけることも大事だと感じています。

その点、本だとエビデンスにもとづいているうえに作者の考え方や思考、歴史などを学べますよね。

私は投資を始めたての頃に『敗者のゲーム』や『金持ち父さん貧乏父さん』などを読みましたが、投資への向き合い方やマインド部分は今にも活きていますし、本が投資のお守り代わりにもなっていました(笑)

ぜひ、皆さんもこれから投資を始められる際には、名作の本を読まれてみるのもいいかと思います。

個人的にはもし余裕がありそうならFP3級を学んでみてほしいです。理由は、FP3級で学ぶ知識は知っておけば実生活で得することも多いからです。

これまでFPの勉強を通じてわかったことがあります。それはお金の知識って「知っているか知らないか」で大きく変わると感じていることです。周りに教えてくれる人がいればいいかもしれませんが、もし知らなければ、言い方を選ばずに言うとカモにされてしまうこともあるかもしれません。

税金周りのこととか、網羅的に社会人に必要なお金の教養を学べるのは、きっとこれからの長い人生で大きなアドバンテージになるかと思います。

最近では、Z世代の若い世代の方を中心に自分らしくスマートに賢くお金を使い管理する「マネパ(マネーパフォーマンス)」という新しい価値観が普及しているようですが、まさにライフプランに合わせてスマートにお金を使いたいと考えているZ世代の考え方をするために、お金のことを幅広く学べるFP3級資格はマッチするのではないかと感じました。

生活のあらゆる場面で活きるだけでなく、これからの人生プランを立てる際にもきっと役立つシーンも多いかと思うのでおすすめですよ。

投資を効率化させようとすれば日々の家計管理も大事となってきます。ここまで話を聞かれて:

など、投資を始めるうえで途中でいろんな疑問が出てくるかもしれません。

複雑で難しそうに思えるかもしれませんが、投資を続けるためのコツは実はシンプルです。

継続できる仕組みを作ることです。

そのために:

手間をかけず効率的に資産を増やしていくことを考えると、インデックス投資は投資初心者にはぴったりの選択肢です。時間をかけて自分のペースで投資を続ければ、長期的に資産を増やせる可能性が高まります。

本日は「投資信託1年目に知りたかった効率化する方法」というテーマで解説してきましたが、投資を頑張り過ぎないためにも上手に効率化させながら継続することが大事です。

なんとなく偉そうに聞こえてしまった部分もあったかもしれませんが、私が当初積立を始めたときってごく普通の会社員で周りの同世代の方と比べて決して収入が高かったわけでも能力があったわけでもありません。

やり方自体はシンプルな方法です!

今日のポイントをまとめると:

これまでの私が感じたことや失敗談などがこれから投資を始める方の参考となれば嬉しいです。投資は自己責任だからこそ、勝つことよりも負けない堅実な投資を目指してみてください。

投資を継続するために(自動で)効率化させる

☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆

本日もお読みいただき、

ありがとうございました!

光熱費の見直しや家計改善に関しての

ご意見・ご質問・ご相談は、

以下よりお問い合わせください。

記事の執筆や監修業務も承っております。まずはお気軽にご相談ください。

※ 個別相談は無料です。

※ zoomでのオンライン面談となります。

☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆