お問い合わせ

※ご返信はなるべく早い返信を心掛けておりますが、1~2営業日ほどかかる場合がございます。

こんにちは。FPのバードです。

全て元本保障される金利1%超えの商品。これだけ聞くとちょっと怪しそうですが、実は定期預金よりも金利が高く、国が元本を保証してくれる。そんな知る人ぞ知る商品をご存知ですか?

どこにお金を置くのか。その置き場所次第であなたの将来の資産額は変わります。

今回は誰も教えてくれない100%元本保証商品、個人向け国債が金利1%超え、新窓販国債との違いというテーマで見ていきます。

バード

バード【記事を書いた人】

・独立系FPの事務所を運営

・金融ライター実績多数

・上級資格CFP®/FP1級技能士保有

・投資歴10年目

もし今あなたが少しでも利息がつく場所で安全に運用したい、こんな風にお感じであるならばきっと役に立つと思うので最後までご覧ください。

このチャンネルではお金の不安をこの先の希望へ変えるというチャンネルコンセプトのもと、今日から実践できるお金の知識であったり、最新情報などを分かりやすくお届けをしています。一緒に学んでいってもいいよという方は是非チャンネル登録お願いいたします。

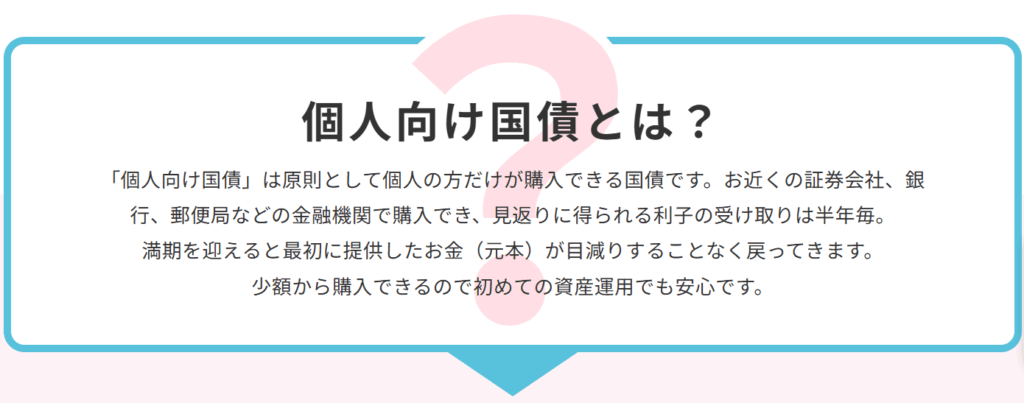

そもそも国債とは、国がお金を調達するために発行する借用書のようなものです。国に対してお金を貸すことで半年ごとに利息を受け取ることができます。

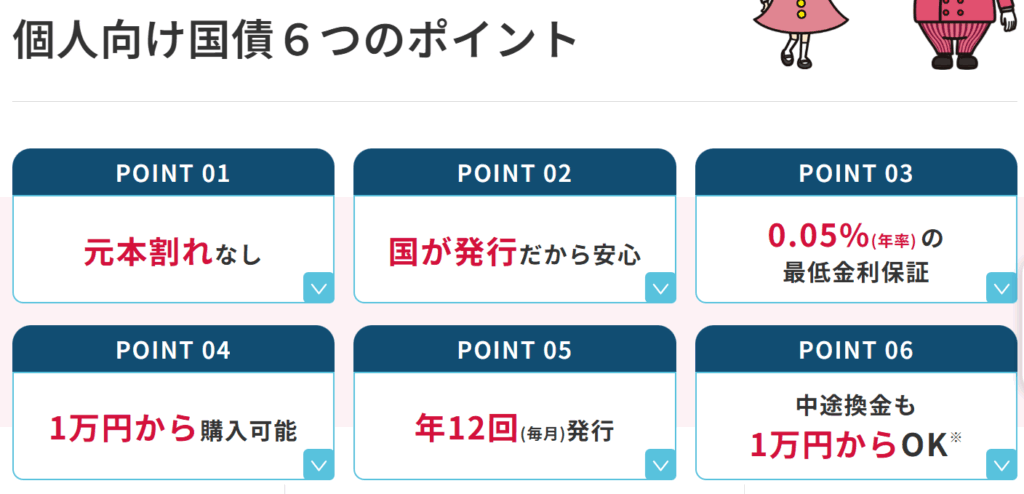

私たち個人でも買いやすいように設計されたものが、この個人向け国債というものです。

出所)財務省

証券会社や銀行、郵便局などで購入ができます。

最大の特徴は、国が発行していますので満期まで保有すれば元本が全額返ってくる。いわゆる元本保障となっておりますので、初めての方でも安心して買えます。

出所)財務省

これを聞くと、「なんか定期預金と一緒じゃない?」って思うかもしれませんが、似ているようで実は大きな違いがあります。まず、定期預金と個人向け国債の共通点として、どちらも元本が保証されるという点では一緒です。

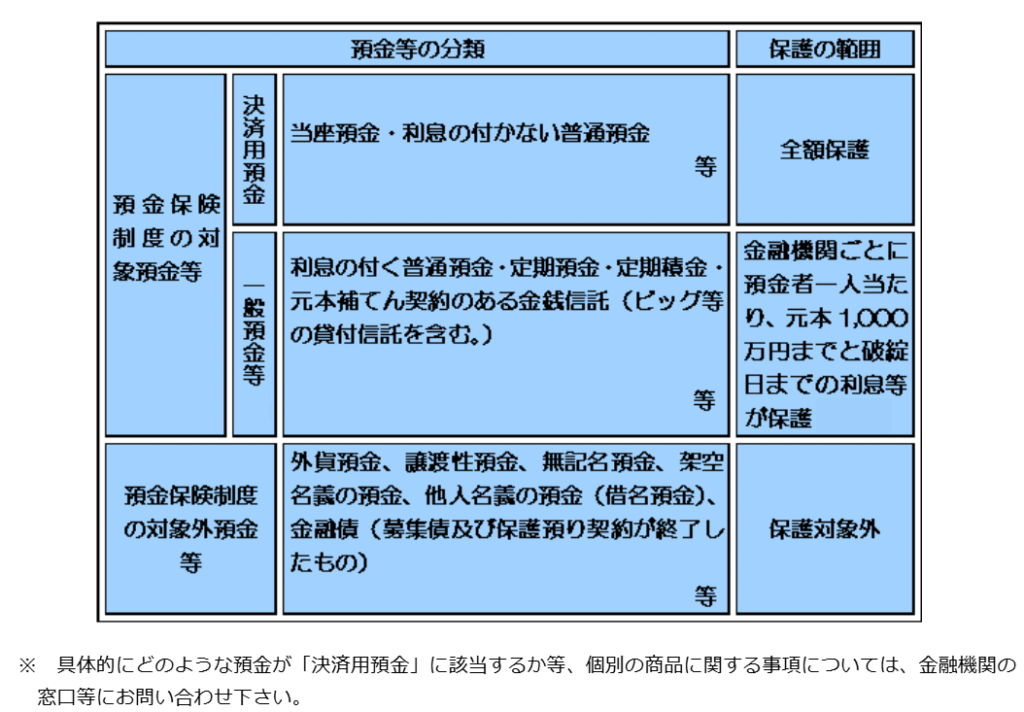

定期預金は銀行にお金を預けます。万が一銀行が破綻した場合、1000万円までとその利息までは保護されます。これを預金保護制度、いわゆるペイオフとも呼びます。

一方で個人向け国債は、国が破綻しない限り元本は全額保障され、この保障額に金額の上限がありません。なので極端に言うと1億円預けても2億円預けても、国が破綻しない限りは全額が保証の対象となります。

出所)金融庁

とはいえ今は政治の問題などあって本当に国って信用できるの?って疑問に思われる方もいらっしゃるかもしれませんが、そこはご安心ください。

普通に考えれば国が1番信用が高いはずですので、国に預けたお金は全額が保証の対象となっております。

出所)財務省

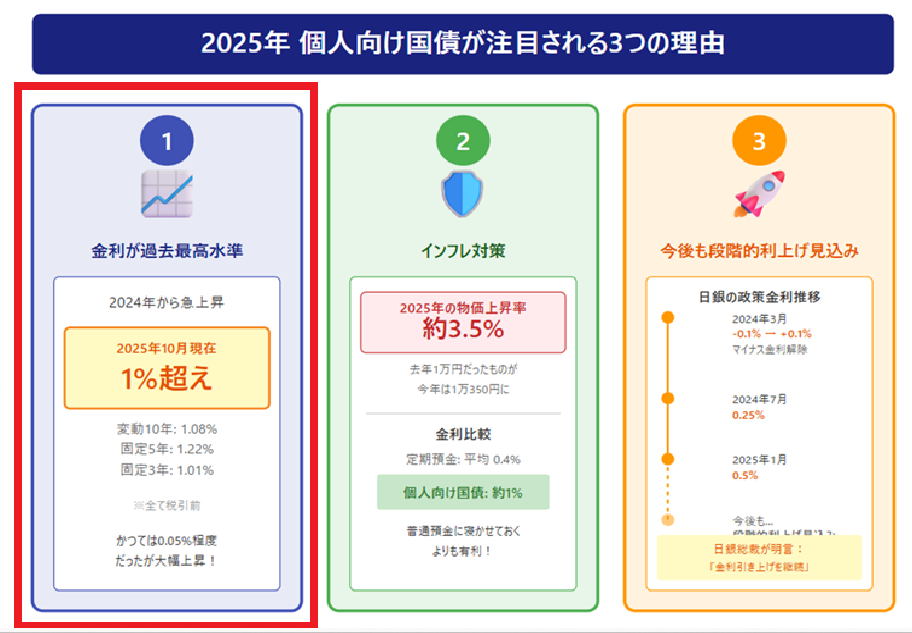

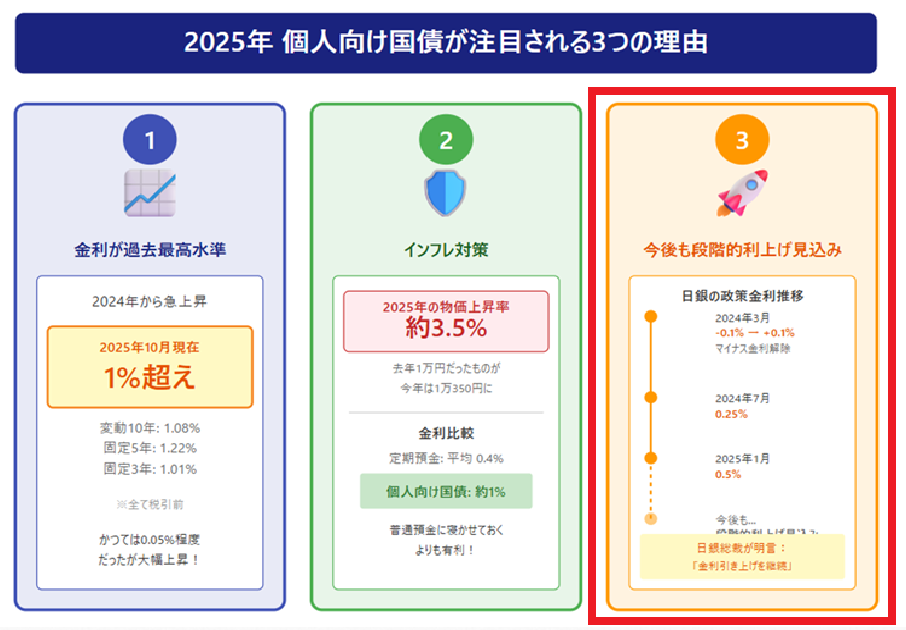

2025年の今、個人向け国債がものすごく注目をされていますが、なぜこんなに注目されているのでしょうか?大きく3つの理由が考えられます。

個人向け国債が注目されている理由の1つ目が、現在の金利が過去の最高水準まで上昇しているからです。

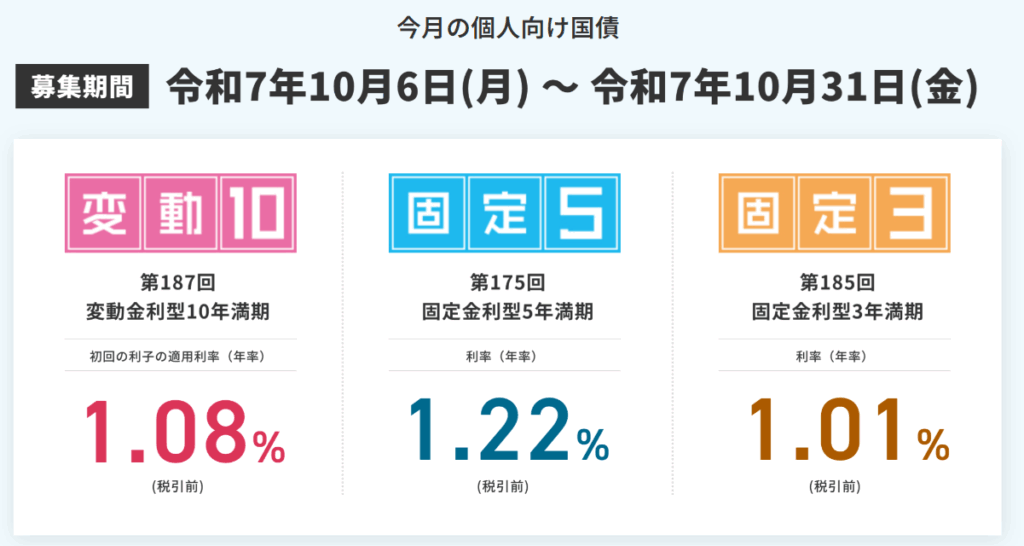

2024年から急激に金利は上昇し始めて、2025年10月現在の個人向け国債の金利はなんと1%超えの水準となっています。

個人向け国債が注目されている2つ目の理由がインフレ対策です。

2025年の物価上昇率なんですが、こちらは去年2024年と比べて約3.5%も上昇をしています。これどういうことかって言うと、去年1万円で例えば買えたものが今年は1万300円出さないと買えないということなんですね。

定期預金の金利は、金融機関によっても異なるんですが、大体平均だと0.4%あたりかなってところなんですが、個人向け国債であれば1%以上の金利が今適用となっております。

それでも個人向け国債に預けたからと言って、完全にこの物価の上昇を賄うことはできませんが、ただ銀行だけに寝かせておくよりは有利ということで今人気が上昇しています。

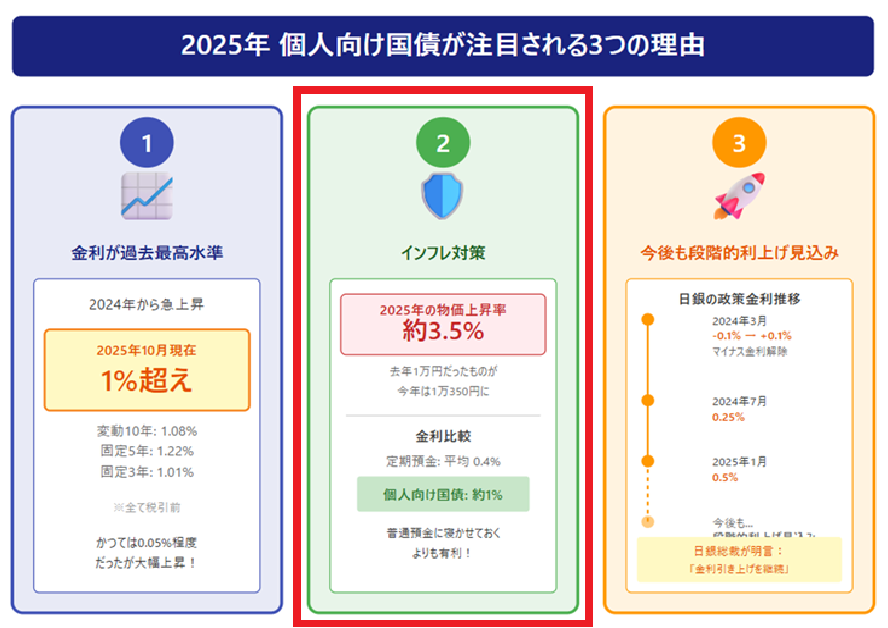

個人向け国債が注目されている3つ目の理由が、今後も金利上昇が見込まれることです。

日本銀行は2024年3月に長年のマイナス金利というものが解除になって、政策金利を-0.1%から+0.1%へ引き上げました。その後2024年7月に0.25%、2025年1月には0.5%と段階的に金利の引き上げを実施しています。

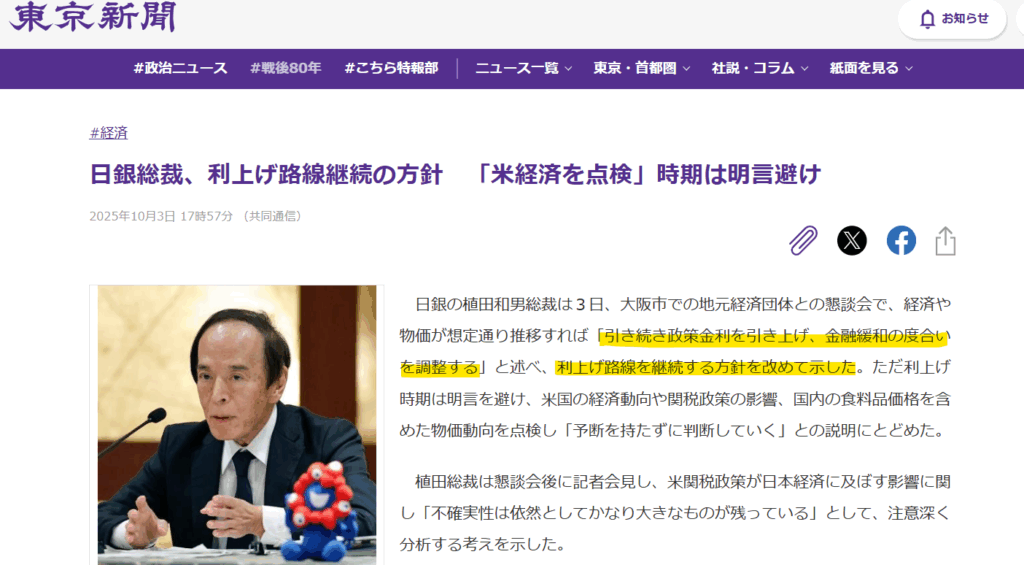

今の日銀の上田総裁は引き続き金利を引き上げて金融緩和の度合を調整していく、という風に明言をされていて、金利を上げる路線を今後も継続する姿勢を示しています。

出所)東京新聞

具体的な利上げの時期については明らかにされておりませんが、今後も段階的に利上げが続いていく可能性が高いという風に考えられています。

僕自身は平成生まれなんですが、低金利が当たり前の環境で育っておりますので、預金にそれなりの利息がつくというのは結構新鮮ではあるんですが、親に聞くと1990年代頃の、僕が生まれたぐらいの頃は定期預金の金利が5%から6%ぐらいあって、もう銀行に預けているだけでお金がどんどん貯まる、いい時代だったななんて聞きますが、その頃の金利まではいきませんが、日本も金利がある時代へと変わってきています。

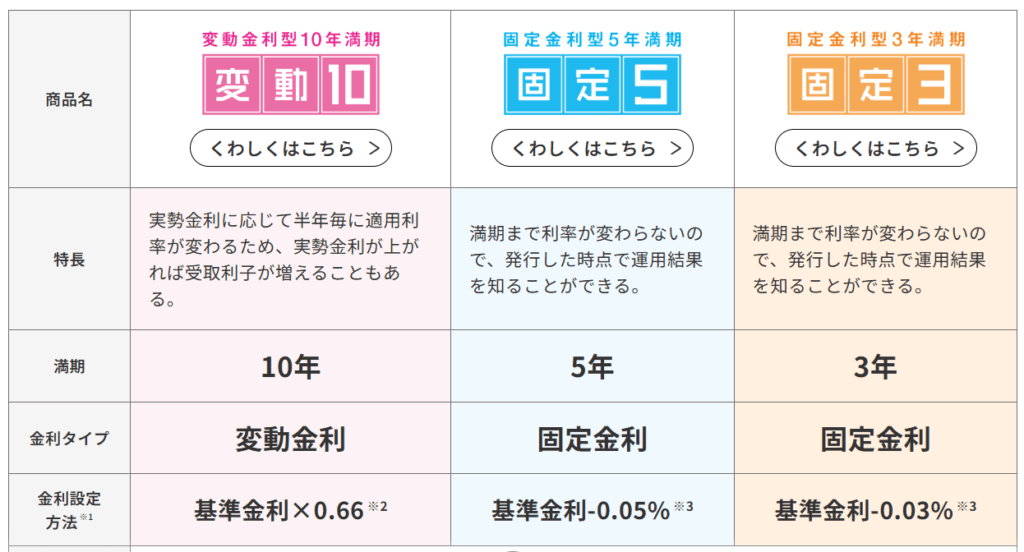

個人向け国債の種類ですが、全部で3つです。

出所)財務省

購入時には将来の金利が決まっておらず、半年ごとに金利が見直される変動金利のタイプです。満期は10年となっております。

購入時の金利が満期までの5年間固定されるタイプの商品となっています。

購入時の金利が満期までの3年間固定されるタイプの商品となっています。

この満期というのは預けた元本が帰ってくるまでの期間のことなんですが、この3つのどのタイプを選んでも1年以上経過すれば途中で換金が可能です。なので仮に変動10年を選んだからと言って10年待たなければ解約できないということではありません。

出所)財務省

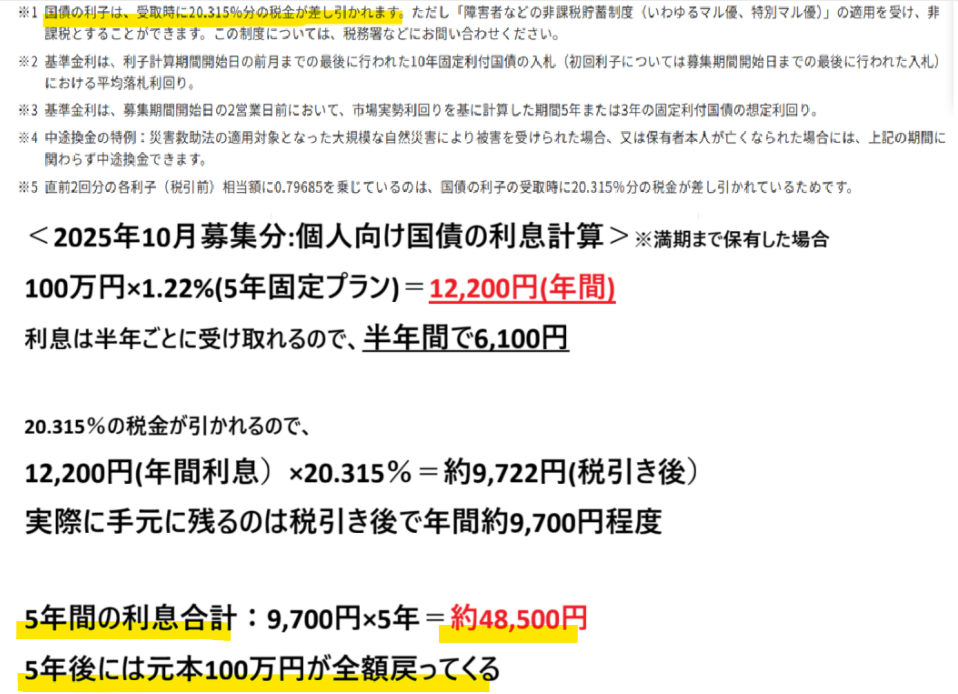

2025年10月募集分の5年固定の金利は1.22%でしたので、利息は半年ごとに受け取ると考えれば半年で6100円、1年間で1万2200円の利息がもらえます。

ここから税金という形で20.315%引かれるんですが、なので実際に手元に残るのは税引後で年間約9700円程度になります。

今回5年の満期まで保有をしたとして、仮に5年間持ち続ければ元本100万円はそのまま返ってきます。そしてその間に受け取った利息は5年間の合計で約4万8500円という風になります。

これ今100万円でしてますけど、仮に1000万円を預けた場合ですと、単純に100万円の10倍にはなりますが、1年間で約9万7000円、5年間だと約48万5000円の利子がつくということになります。

こう考えると結構インパクトありますよね。毎年利息でプチ旅行に行けると考えれば、銀行にただ寝かせておくよりもいいなって思われる方も結構いらっしゃるかもしれません。

ちなみにこの先ほどの計算を自分でするのは面倒ですので、財務省のホームページには満期まで保有する場合あるいは中途解約する場合の2つのシミュレーションサイトがご用意されておりますので、こちらで事前にどのくらい金利つくのかなっていう計算をなされてみるのもよろしいかと思います。

出所)財務省

大事なので繰り返しお伝えをさせていただくと、固定プランは購入時の金利がそのまま満期まで適用となりますので、仮に5年の場合であれば今後5年間に金利が上がったとしても下がったとしても1.22%の当初の利率が適用となります。

一般的な判断基準としては、今後さらに金利が上昇すると思われるのであるならば変動タイプ、今の金利を確実に受け取りたいというのであれば固定タイプ、このように選ばれるとよろしいのかなと思います。

個人向け国債は少額から始められるのも魅力です。

最低購入金額は1万円からとなっていまして、1万円単位で2万円、3万円と自由に好きな金額を購入できます。

出所)財務省

途中で換金したい場合は、原則発行後1年を経過してからであれば可能です。

ただし注意点なんですが、途中で換金する場合は直前2回分に受け取った利子は差し引かれますので、実質的にはやめる前の1年間の利子は0円となりますので、その点はご注意ください。

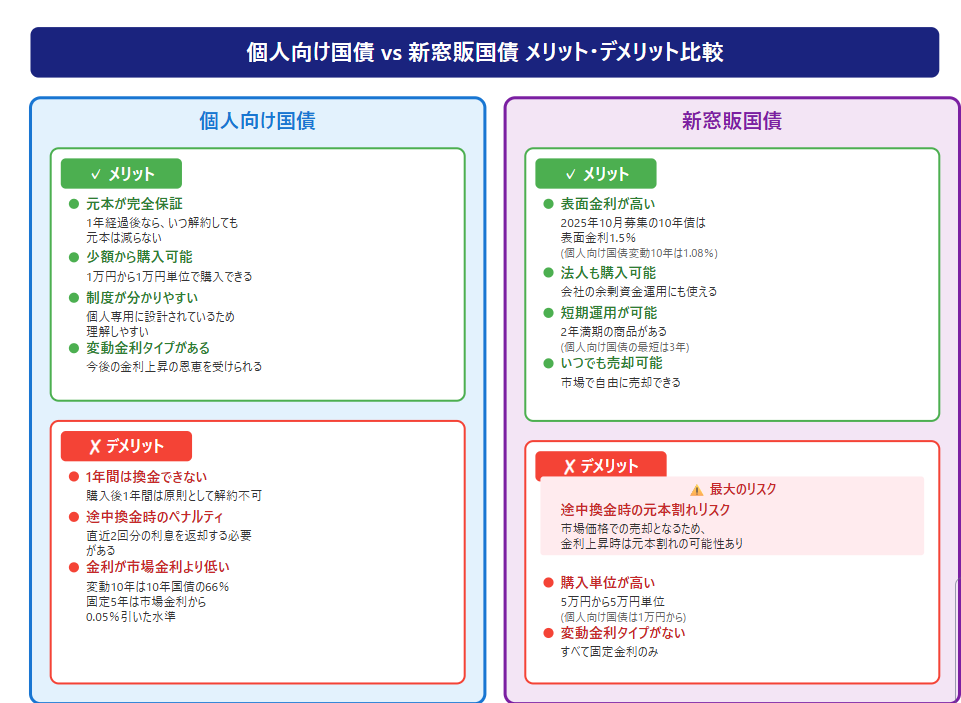

個人向け国債と似た商品に新窓販国債というのがあります。

新窓販国債とは、個人だけではなく法人や団体も購入ができる、そんな国債です。

出所)財務省

出所)財務省

法人やマンション管理組合などで資産運用をしたい方(個人向け国債は個人専用ですが、新窓販国債なら個人名義でも購入が可能です)

急な出費に備えながら資産運用をしたい方(新窓販国債は満期を待たずに市場で売却できますので、急にお金が必要な時にも対応が可能です)

個人向け国債より短い期間で運用されたい方(新窓販国債には2年満期の商品がありますので、個人向け国債の最短満期の固定3年プランよりもより短期で運用できる商品もあります)

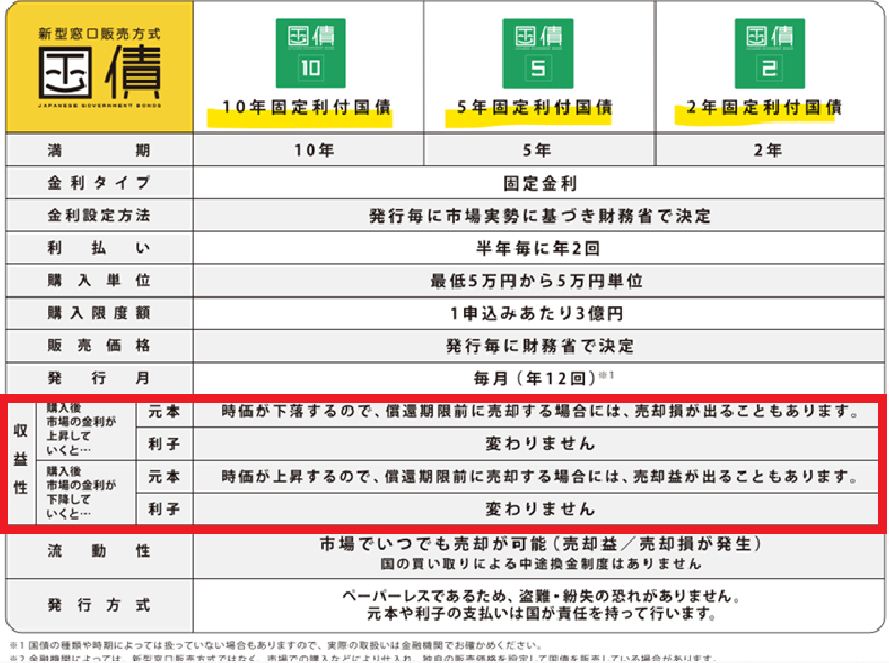

新窓販国債は10年、5年、2年とありまして、金利タイプは3ついずれとも固定金利となっています。

<2025年10月募集分に適用されている金利>

出所)財務省

金利は個人向け国債よりも新窓販国債の方がやや高い水準となっていることが伺えました。こちらの金利については発行ごとに市場の状況を見ながら財務省が決めるという形になっているようです。

なお、新窓販国債の最低購入金額は5万円からとなっていて、5万円単位で1回あたり最大3億円まで購入が可能となっています。

借用証についてはこれペーパーレスですので、紙をなくしたりとか管理の手間がかからないというのは便利かなと感じます。

利息は半年ごとに受け取れて、個人向け国債と同じく満期まで保有すれば元本が全額返ってくる元本保証型となっています。

出所)財務省

では何が違うのかと言うと、新窓販国債と個人向け国債の最大の違いは途中換金の時です。

個人向け国債の場合は、先ほどお伝えしました通り1年経過後であれば原則としていつでも元本保障で換金が可能です。ただしペナルティとして直近2回分の利息を返す必要がありますが、元本は絶対に減りません。

しかし新窓販国債の場合はいつでも途中で換金できますが、その際は市場価格、つまりその時の時価の価格によって売却となります。ここが大きな違いです。

ですので購入後金利が上がっている時期に売却をすると時価がその分下がりますので元本割れするリスクがあります。逆に金利が下がっている時期であれば時価は上がりますので元本よりも高く売却できることもあります。

出所)財務省

このように新窓販国債は途中換金時に金利が上がっていれば元本割れリスクがあることはご注意ください。

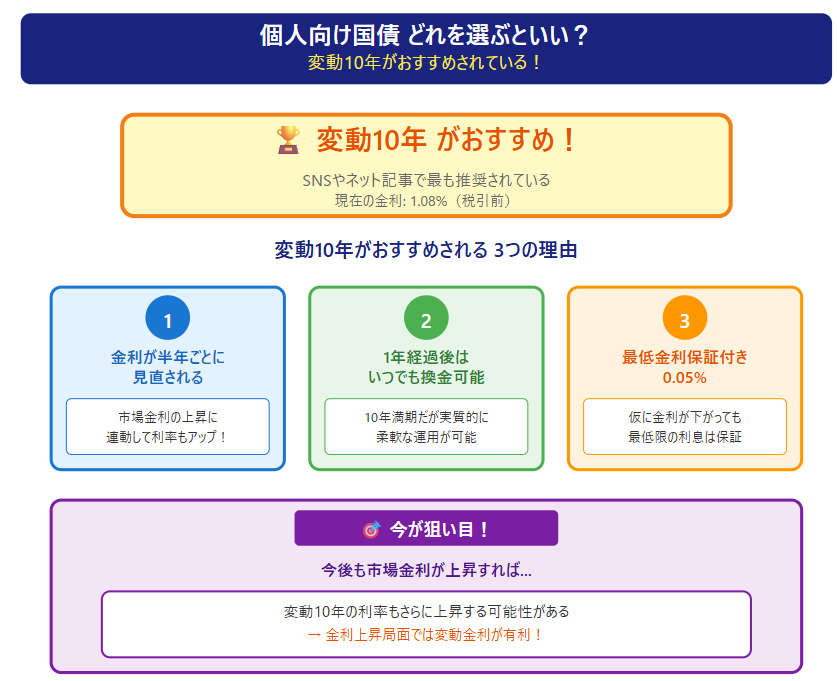

ここまで聞いてなんとなく特徴は分かったけど、結局個人向け国債どれ選ぶといいの?何年がおすすめ?1番ここが気になる部分かと思います。

最近だとSNSやネットなどの記事では個人向け国債の変動10年がおすすめされているという印象がありますが、これはなぜかを詳しく見てみます。

こういった要因が考えられますが、やはり今後も市場金利が上がればそこに連動して個人向け国債の変動10年もさらに上昇していく可能性があるから、今が狙い目だという風に言われているのかなと思います。

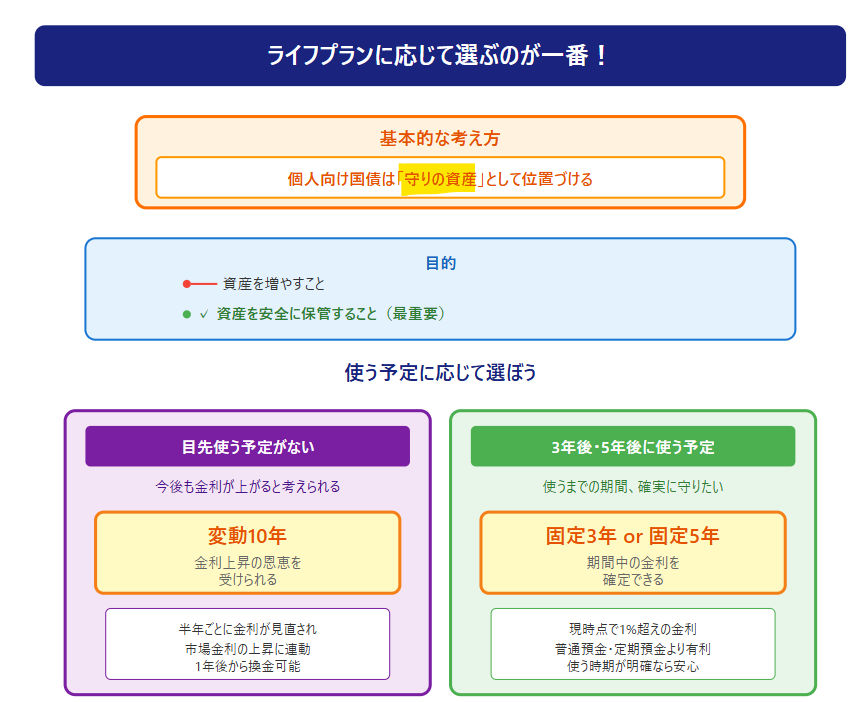

個人的にはライフプランに応じて決めるのが1番だと思っています。

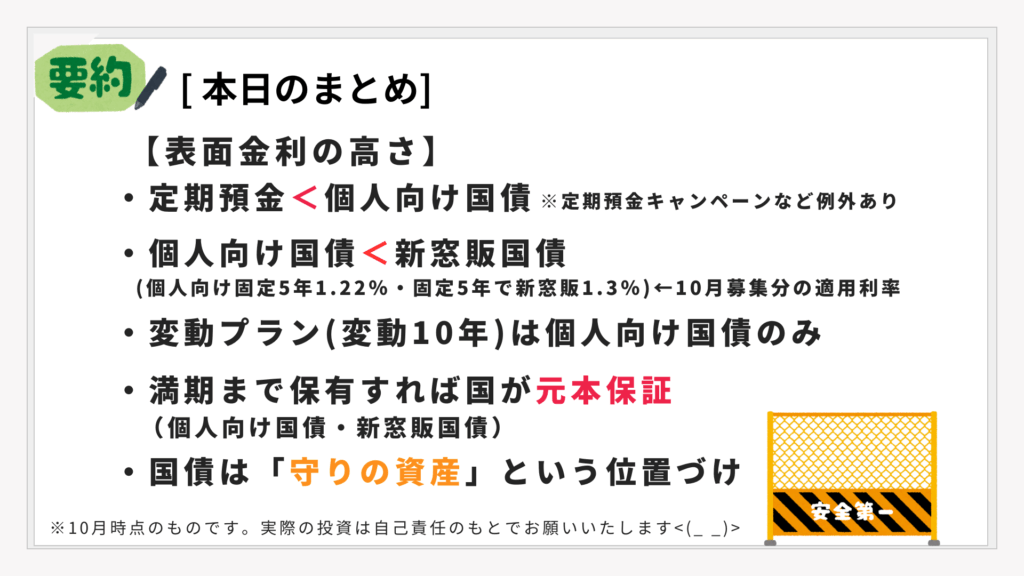

そもそも僕の考えとしてはあくまでも守りの資産だという位置づけです。これまでずっと低金利だった時は個人向け国債なんて全く意味ないよなんて聞くことありましたが、あくまでも資産を増やす目的ではなく、資産を安全に保管できるのが最たる目的であるという風に考えています。

なので目先使う予定がなくて今後も金利が上がると考えるのであれば変動10年でもいいのかなと思います。

ただし、もし3年後、あるいは5年後など将来的に使うお金をしっかり保管しておきたいという方は、それまでの期間を固定プランで守るというのもいいかなと思います。

ですので考え方としては、自分が預けようとしている資産はこの先全く使う予定のないお金なのか、それともいつ使う予定があるのかを踏まえられた上で決められるといいのかなという風に思います。

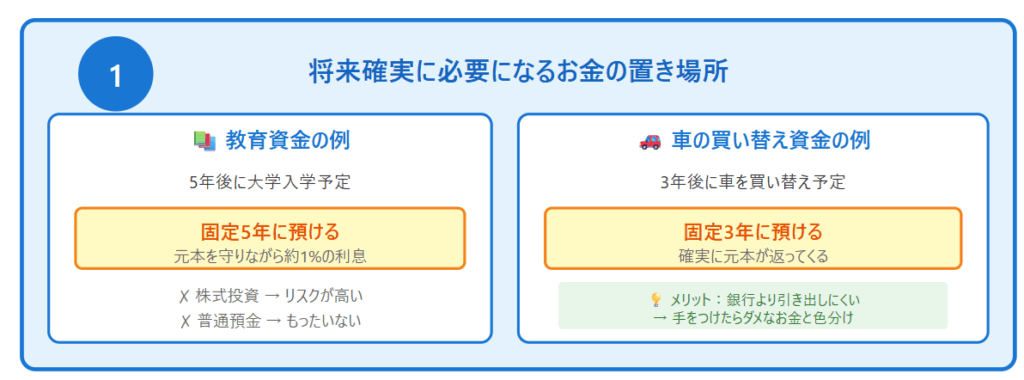

リスクを最小限に効率化するための預け先として個人向け国債を活用できそうですが、実際にどんなシーンで活用できそうなのかあげてみました。

例えばお子様の教育資金で5年後大学に入学するという場合、株式投資でこの時増やそうとすると結構リスク高いですよね。

そんな時に個人向け国債の固定5年プランに預けておけば、元本を守りながらでも今なら1%程度の利息を受け取れます。

あるいは車の買換え資金なども同じで、例えば3年後に車を買い換える予定があってその資金がすでにお手元にご用意されているのであれば、固定3年に預けておかれることで確実に元本が返ってきて、その間も利子を受け取ることができますよね。

あえて国債に置いておくということで、普通預金をしておくよりかは手軽に引き出しにくくなりますし、手をつけたらダメなお金なんだという風に色分けできるのも、人によってはこの辺りも大きなメリットになるのかなと思います。

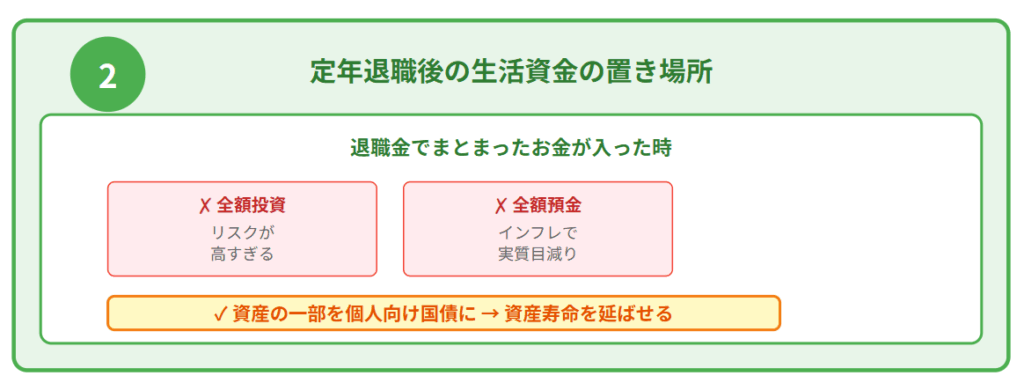

定年退職をすると退職金でまとまったお金が入ってきますが、この退職金をフルに投資するというのはやっぱりリスクが高すぎます。

かと言って全額銀行預金に寝かせておくとインフレで実質的に大きくお金の価値が目減りしてしまいますので、安全な資産の一部を国債に入れておくということで少しでも資産寿命を伸ばしていくということが可能となります。

特に老後は絶対に失敗できませんので、貯金で預けるのも嫌だ、かと言ってもう投資するつもりもあまりないんだよなという方にも国債は1つおすすめの預け先なのかなという風に思います。

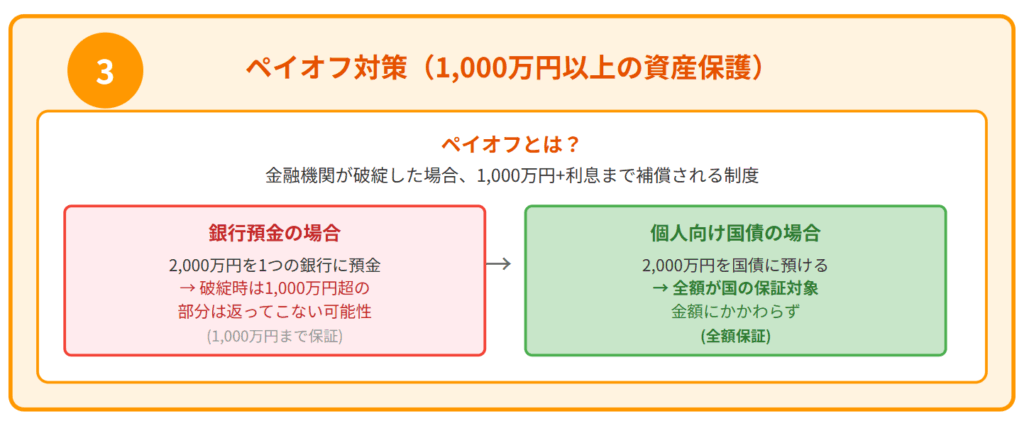

ペイオフは先ほどお伝えしましたが、金融機関が破綻した場合に1000万円までとその利息分まで保証してくれる制度のことなんですが、例えば2000万円を1つの銀行だけに預けていて、仮に万が一その銀行が破綻すると1000万円を超える部分は帰ってこないという可能性があります。

よっぽどのことがない限り金融機関が破綻するということはないかと思いますが、もし預金が1000万円以上あるよという場合には万が一に備えてペイオフ対策をしておくと安心です。

そこでおすすめなのがこの個人向け国債に預けておくという方法で、冒頭でお話ししましたように国が全額を保証していますので金額の大小に関わらず全額が保証の対象となります。

そもそも銀行が破綻するリスクよりかは日本の国が破綻するリスクの方がはるかに低いかと思いますし、もし万が一日本が破綻すればその時は円の価値自体がなくなることになりかねませんので、もしどっちにしても銀行にお金を預けていてももう意味がなくなっちゃいますよね。

なので複数の銀行に資産を分けて預けられるというのも悪くはないかと思いますが、1000万円以上仮に使わないお金があるという方は国の個人向け国債の方に預けておかれることで、より効果的にお金を守れることにつながるのかなという風に思います。

金利が高いのは個人向け国債です。ただし金融機関によっては定期預金のキャンペーンなどもしている場合がありますので、少しでも高い方を選ばれたいという際には、どちらの金利が高いのかというのを事前に調べられると、より安心かなと思います。

どちらも元本保障ですので、リスクを取りたくない資産の置き所としては有効な選択肢かなという風に思います。

個人向け国債は銀行、証券会社、郵便局など様々な金融機関で購入が可能です。

証券会社で購入する場合は口座を持っていれば購入が可能かと思いますが、例えばネット証券のSBI証券あるいは楽天証券などこういった証券会社でもスマホから購入が可能です。

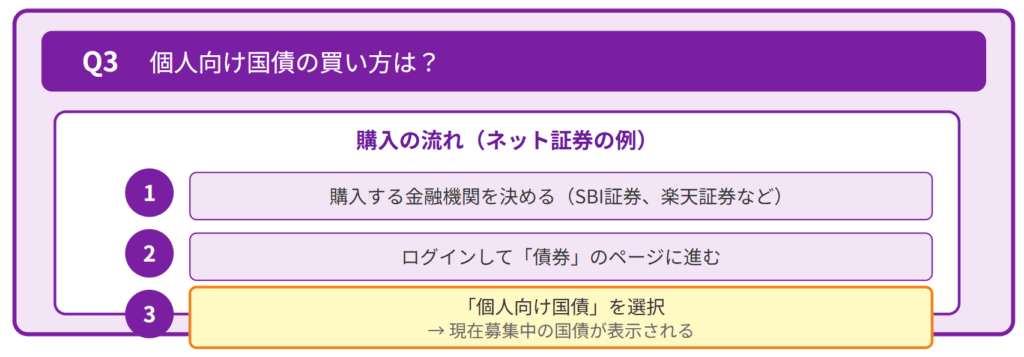

まず購入する金融機関を決めます。ネット証券などはログインして債券のページに進むと、個人向け国債というのを選択できますので、そこで現在募集中の国債が表示されるので、そこで実際に購入手続きを行うという流れになります。

SBI証券の画面では、上から変動10年、固定5年、固定3年とそれぞれ適用金利が書かれております。こちらから選んで実際に購入金額の入力を行うという流れです。

出所)SBI証券

株式とか投資信託買ったことがあるよという方でしたら、基本的な操作自体は似たような形ですので、そこまで難しくはないのかなという風に感じました。

残念ながら2025年10月現在では個人向け国債はNISAで購入ができません。

1番確実なのは財務省の公式サイトです。財務省には個人向け国債専用のページがありますので、そちらにほとんどの必要な情報が記載されているかと思います。

概要欄の方に念のため財務省のリンクも貼っておきますので、気になる方は是非公式ページの方をご覧いただければと思います。

▽財務省公式HP▽

☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆

本日もお読みいただき、

ありがとうございました!

家計にまつわるご相談は、以下お問い合わせページよりお問い合わせください。

記事の執筆や監修業務も承っております。まずはお気軽にご相談ください。

※ 初回個別相談は無料です。

※ zoomでのオンライン面談となります。

☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆