お問い合わせ

※ご返信はなるべく早い返信を心掛けておりますが、1~2営業日ほどかかる場合がございます。

この記事で分かること

バード

バード400Fが運営する家計相談サービス「オカネコユーザー」の男女1,594人を対象にしたアンケート調査によると、2024年1月時点における新NISAの利用率は37.8%とのことでした。

(※現状、金融庁や証券会社などの正確なデータは見つかりませんでした)

【新NISAの利用率】

・利用している人 37.8%

・利用を検討している人 20.0%

・利用していない人 42.2%

出典:400F 「オカネコ」より

利用も検討している人を合わせると新NISAに前向きな人も多いですが、まだまだ新NISAを利用していない人も多いのも、リアルな実情かもしれません。

とはいえ、新NISAは2024年から始まったばかりで半数以上の人が新NISAに興味を持っているのはスゴいこと。「オカネコ」のサービスを使っている人だから、もとより家計管理に前向きな人も多いのかもしれません(笑)

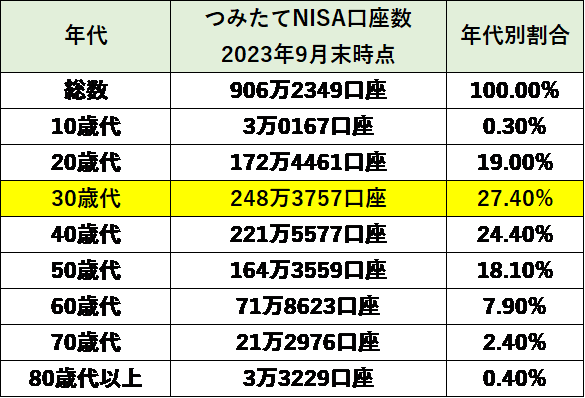

じつは、「旧つみたてNISA」をしている30代の割合は27.4%と、各年代のなかで最も高かったのが30代でした。

金融庁の調査によると、2023年9月時点における「(旧)つみたてNISA」の口座開設数は906万2349口座でした。

出所)金融庁「NISA・ジュニアNISA利用状況調査」(2023年9月末時点)

このとき(去年)の段階でNISA口座を開設していた人は、2024年には新NISAの口座が自動的に作られたかと思います。

30代→40代→20代の順番で口座開設の保有が多く、20~40代で全体の70.8%を占めていました。

とくに若い世代の人が長期投資をするのは、FPの私としてはすごく嬉しいです!

結論、30代の人は最低でも月3,000円から始めるべきでしょう。

「なぜ3,000円なのか?」というと、月3,000円くらい積立てをすれば、お金が増える(複利効果)を実感できるためです。

ただし3,000円から始める人は『とある条件』があります。その条件とは、少しでも複利を実感したら、そのタイミングでもう少しだけ積立て金額を引き上げてみてください(金額は下のシミュレーションが参考になれば嬉しいです)。

できれば1万円、それ以上もし回すことができそうなら、積立に回すことで銀行などで寝かせる予定だったお金にも働いてもらうことができます。

万が一積立投資をやってみて、「やっぱやめたい‥」と思ったとしても、毎月3,000円であればリスクを最小限に抑えられるはずですよ。

2024年3月末時点での3大メガバンクの普通金利は0.001%です。2024年3月19日に「マイナス金利」の解除にともない、三菱UFJ銀行では0.02%に金利が引き上げられました。

たとえば、100万円を1年間預けると10円の金利がつきます。厳密にはそこから利子税(国税15.315%+地方税5%)20.315%が取られて8円です。残念ですが、これだと手数料1回分にも相当しません。

日本では低金利の時代が長く続いていますが、インフレ(物価の上昇)が生活を苦しめる昨今において、もはや銀行預金に利息がつくいうこと自体が忘れられつつありますよね。

今後はさらなるインフレ(ハイパーインフレ)も考えられるなかで、これまでと同様に「銀行に貯金することがお金の価値を下げている」と言わざるを得ません。

銀行にお金を預けるのも「預金」といわれる投資です。その投資の見返りとして「金利」がもらえます。ひと昔前までは、私たちが銀行に預けたお金で銀行が企業に融資を行ない経済を循環させるのが主流でした。これからの時代は、私たちのお金を企業へ直接的に投資し、さらに企業が成長すれば投資家に還元される方法が主流になりつつあります(企業へ投資することで結果的に経済の循環につながる)。

これから先は、単にお金を寝かせておくだけではなく、私たち世代が経済を回す意味でもお金の預けどころ(投資先)を「企業」へ変えることが大切ではないでしょうか。

30代 から毎月コツコツ積立投資をすると、20年後にはいくらになるのでしょうか。よく想定されるパターンで、『資産運用シミュレーション』を行なってみましょう。

【過去20年間投資したときの平均利回り】

・全世界株式(1988~2023年のデータ)約6.6%

・S&P500(1988~2023年のデータ)約8.3%

人気の投資信託商品、過去20年間における平均リターン率です。

今回は、このリターン率よりももう少しだけ保守的な利回り(3%・5%)で試算してみました。積立投資のイメージがついたら幸いです。

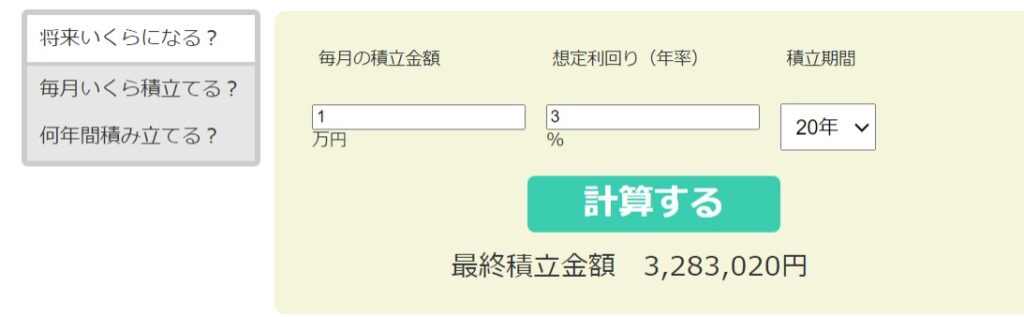

まずは、毎月1万円の積立を目指してみましょう。

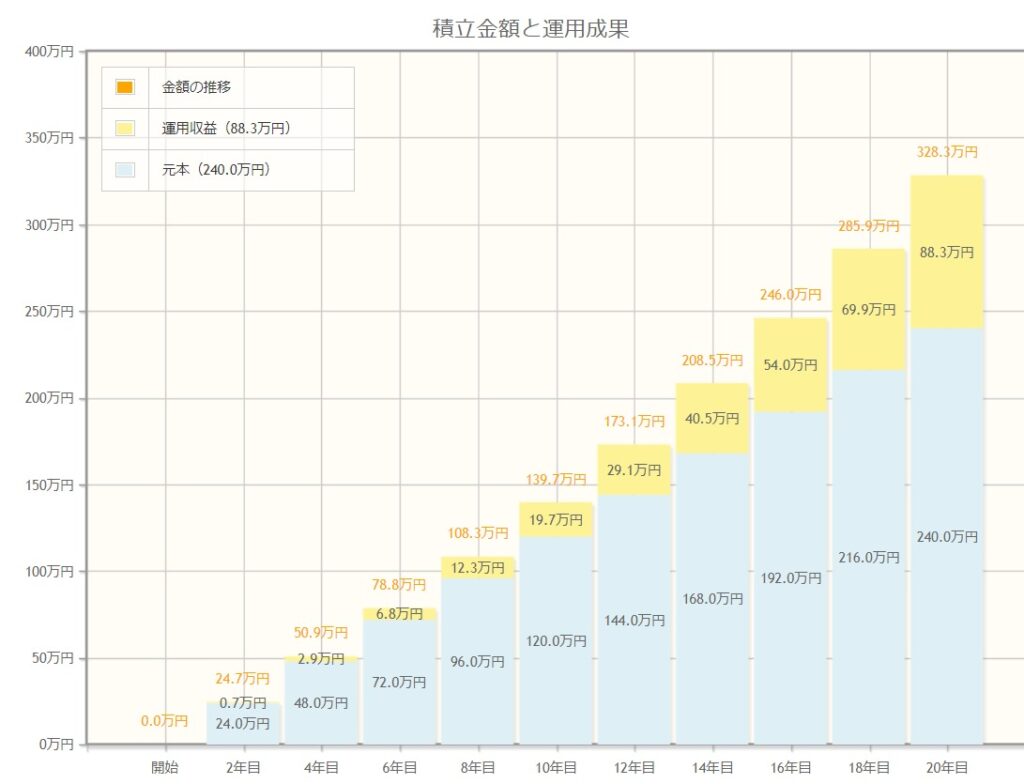

<年利3%で毎月1万円の場合>

・20年後の最終積立金額は328万3020円となりました。

出所)金融庁 「資産運用シミュレーション」より筆者作成

毎月1万円を年利3%で20年間運用できた場合の運用収益は88.3万円になります。

年利3%だと、インフレ(物価上昇)の大半はまかなえそうです。少なくとも、銀行に預けておくよりははるかにいいですよね!

ですが、30代に老後のまとまった資金を作るには、やや物足りなさを感じそうです。

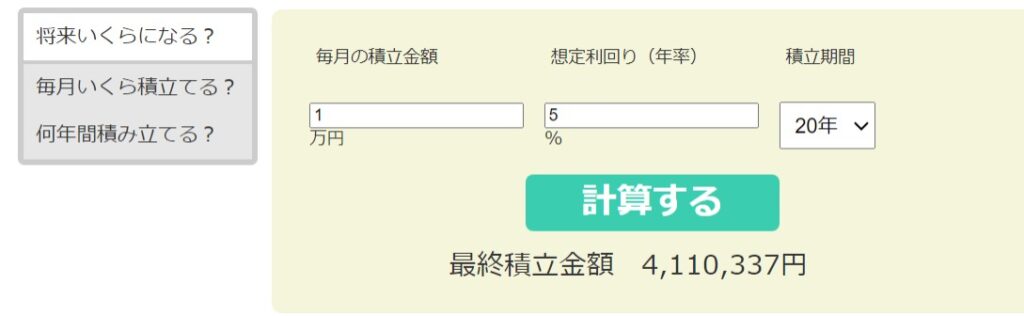

<年利5%で毎月1万円の場合>

・20年後の最終積立金額は411万337円となりました。

毎月1万円を年利5%で20年間運用できた場合の運用収益は171万円(元本240万円)になります。先ほどの3%と比べて、利率が1%が変わるだけで将来の最終金額が大きく変わりました。

毎月1万円を年利5%で20年間運用できた場合の運用収益は171万円(元本240万円)になります。先ほどの3%と比べて、利率が1%が変わるだけで将来の最終金額が大きく変わりました。

年利5%の利回りで運用できると、インフレ(物価の上昇)にもある程度は対応できそう‥。利回りがいかに大切かが分かりますよね!

毎月3万円は、「旧つみたてNISA」で設定していた人も多いのではないでしょうか。毎月3万円を積立しようと思うと、家計を見直さないと少々キツいかもしれません。ボーナスなどのタイミングで上手く捻出できると理想でしょう。

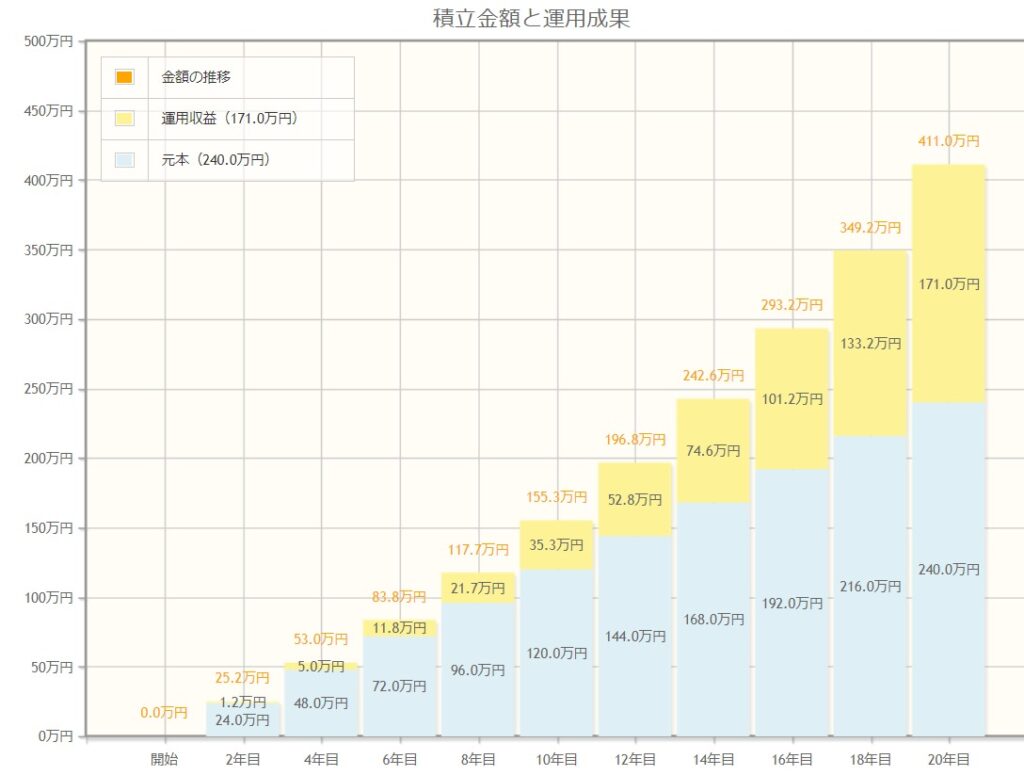

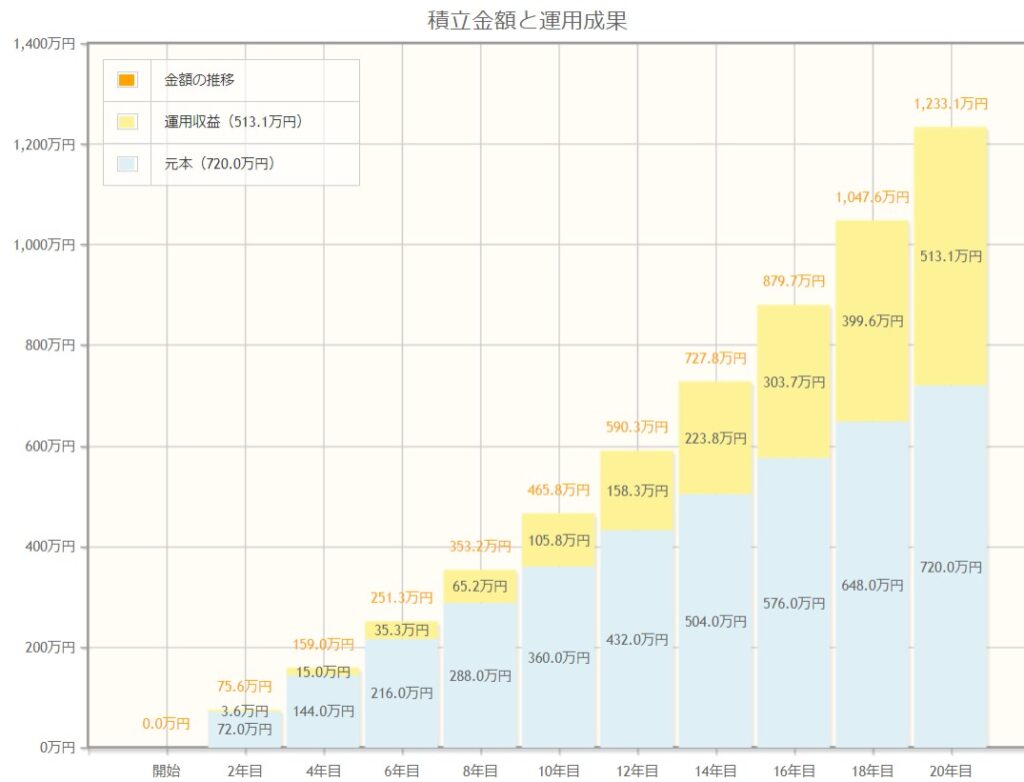

<年利3%で毎月3万円の場合>

・20年後の最終積立金額は984万9000円となりました。

毎月3万円を年利3%で20年間運用できた場合の運用収益は264.9万円(元本720万円)になります。

<年利5%で毎月3万円の場合>

・20年後の最終積立金額は1233万1000円となりました。

お子さんの教育資金や老後資金の準備をするのであれば、30代のうちに月3万円を積立に回せると将来はグッと楽になるかもしれませんね。

毎月5万円積立できると将来はかなり大きく変わります。「毎月5万円なんてムリだよ」‥こう思ったことでしょう。でも貯金をしていたら、お金の価値がますます減る時代なんです!

家計の支出を『見える化』→『固定費の見直し』で、意外と毎月のムダな部分が見えてくることもあります。ムリは禁物です。でも諦めずに、できる範囲からでも目指してみませんか。

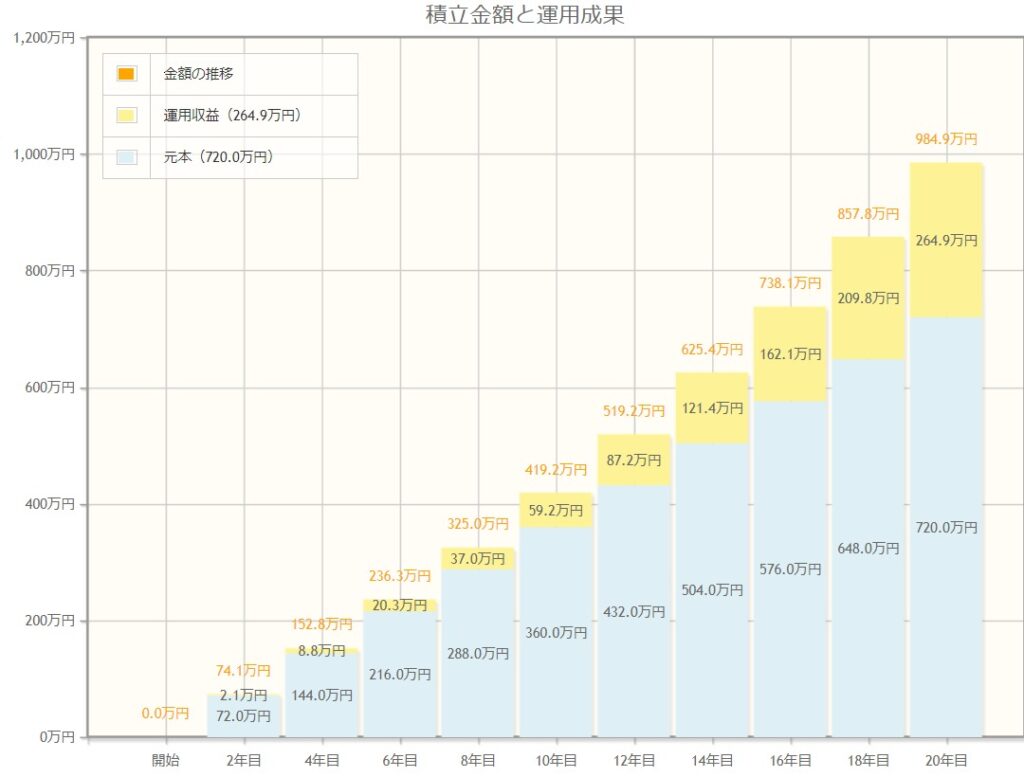

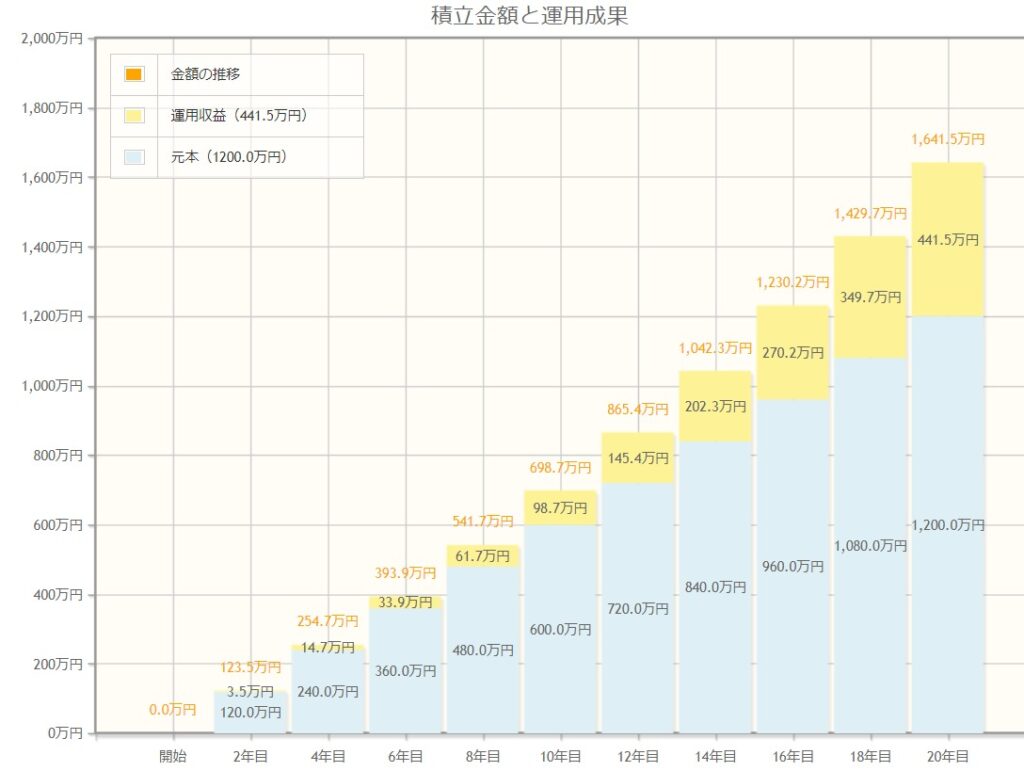

<年利3%で毎月5万円の場合>

・20年後の最終積立金額は1641万5100円となりました。

毎月5万円を年利3%で20年間運用できた場合の運用収益は約441.5万円(元本1,200万円)になります。

毎月5万円を貯金感覚でコツコツ積立てると20年間で元本だけでも1,200万円に。30代で積立を始めれば20年間運用しても50代です。50代で考えられる(持ち家なら)住宅ローンや教育資金、自分の老後資金など、何かと支出がかさむ時期の大きな支えになりそうですよね。

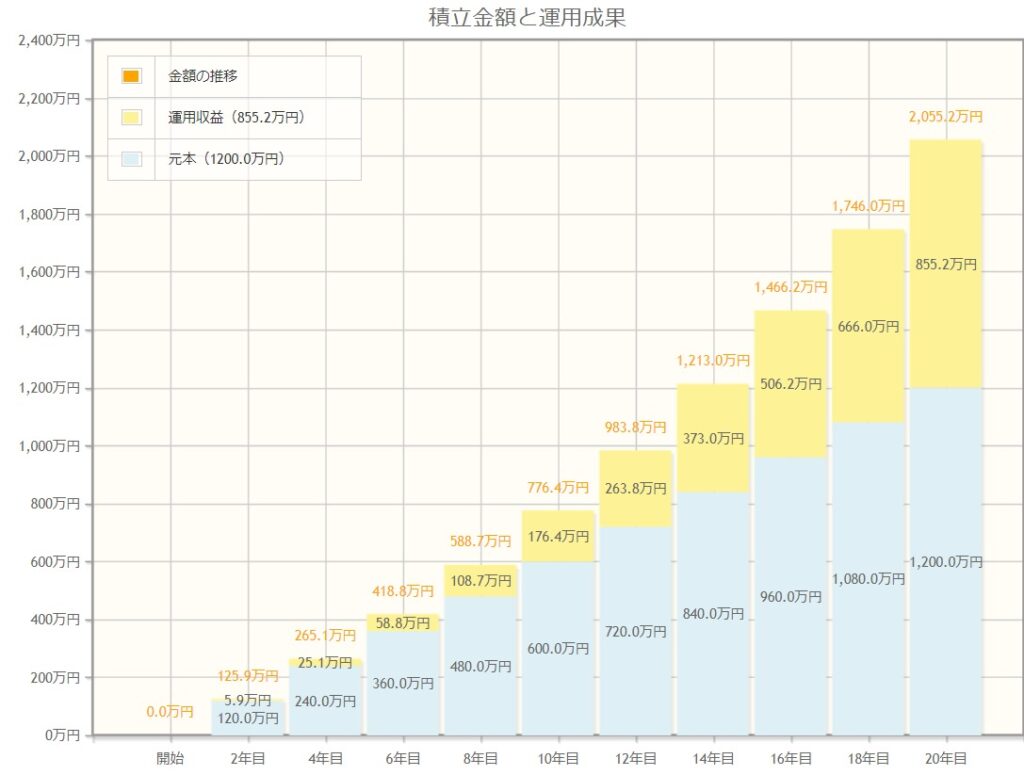

<年利5%で毎月5万円の場合>

・20年後の最終積立金額は2055万1683円となりました。

毎月5万円を年利5%で20年間運用できた場合の運用収益は855.2万円(元本1,200万円)になります。

以前『老後2,000万円問題』が大きく話題となりましたが、毎月5万円を20年間積立した最終金額のシミュレーションは2,000万円を超えました。とくに10年目以降~が複利の効果で大きく資産が増えていますね!

たとえば、「夫婦で合わせて」もしくは「ボーナス月」には5万円の積立など、できる部分から始めることが大切です。

とにかくムリせずコツコツ継続が秘訣でしょう。

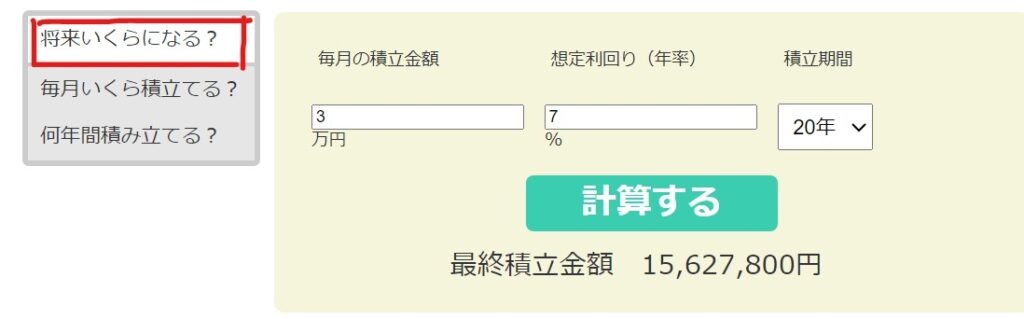

金融庁が提供している『資産運用シミュレーション』を使って、毎月の積立が将来いくらになるかを把握してみましょう。

『資産運用シミュレーション』は誰でも利用できます(もちろん無料です)。

『資産運用シミュレーション』の基本的な使い方

①金融庁 積立シミュレーションのページ(下記リンクから金融庁の画面にいけます)

②「将来いくらになる?」をクリック

③毎月の積立額、想定利回り(年率)、積立期間を入力する(上記シミュレーションを参考に)

→将来の最終積立金額を自動計算してくれる

【金融庁の積立シミュレーションはこちら☟】

資産運用シミュレーション : 金融庁 (fsa.go.jp)

バード

バードまず前提として、30代は年齢的に複利効果を活かせるだけの時間的な価値があります。

ですので、投資信託の商品は比較的値動きが大きい株式などで、積極的に攻めたポートフォリオを組んでも、長期目線ならリスクを抑えながらリターン(利回り:%)を期待できそうです。

ポートフォリオとは、投資する際に運用目的に保有している内容や組み合わせのこと。(現金、預金、債券、投資信託、株式、不動産など)

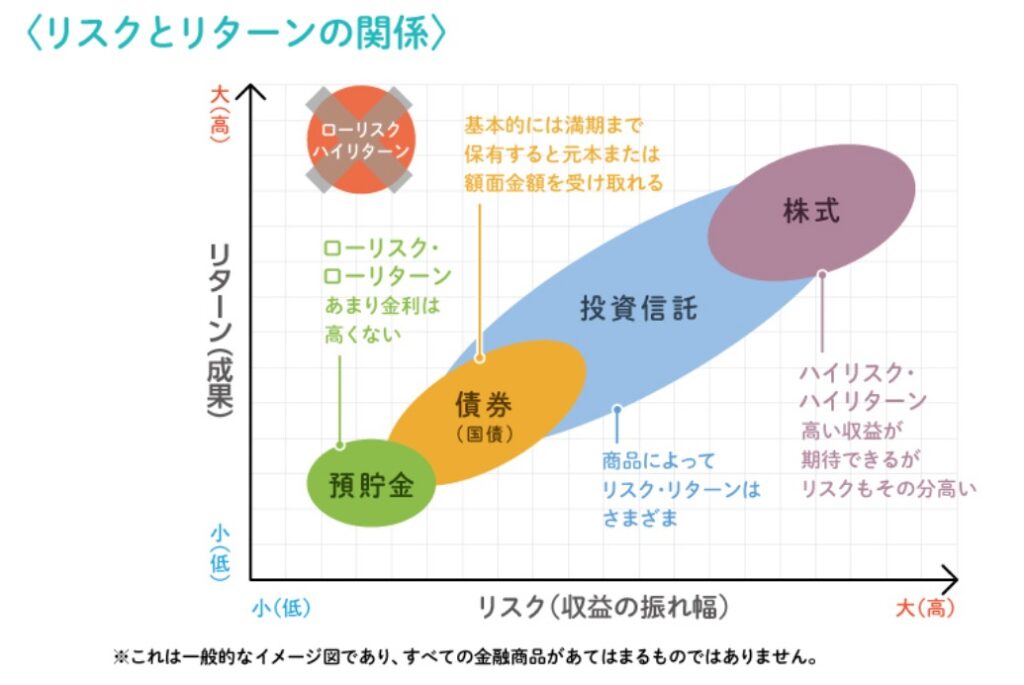

こちらは商品のリスクとリターンを表している図です。

出典)日本証券業協会 「リスクとリターンの関係」より

出典)日本証券業協会 「リスクとリターンの関係」より

基本的には、リスクとリターンは比例する関係にあります。どのくらいリスクを許容できそうか?どのくらいリターン(利回り:%)を目指したい?かによっても運用の方法が大きく変わります。

30代 であれば、少額投資で低リスク商品に投資したとしても、時間を味方につければ20年後の資金活用に十分に役立つはずです。

低リスクの投資信託(インデックスファンド)などでも、価格変動や為替などのリスクはありますが、早めに始めることでリスクを抑えつつ複利効果を得られます。

将来に向けて、少しずつでもつみたて投資を始めていきましょう!

今回のシミュレーション予想は将来の値上がりを保障するものではありません。くれぐれも投資は自己判断のもとで行なわれてください。