お問い合わせ

※ご返信はなるべく早い返信を心掛けておりますが、1~2営業日ほどかかる場合がございます。

お悩み

お悩み(新)iDeCo改悪って本当?いつから始まる予定なの?

お悩み

お悩みiDeCoより新NISAどっちを優先すべき?

この記事では、こういったお悩みが解消できます。

バード

バード【記事を書いた人】

・独立系FPの事務所を運営

・金融ライター実績多数

・上級資格CFP®/FP1級技能士保有

・投資歴10年目

先日、X(旧Twitter)で「iDeCo改悪」がトレンド入りしていました。中には「iDeCoより新NISAを優先すればよかった!」「iDeCoは国の罠だ!」といった批判的なコメントも見受けられました。

すでにiDeCoへ加入している人にとっては、「自分はこのまま続けてもいいのか?」と不安に感じそうですよね。そこで今回は、実際に中小企業様の企業型DCの導入・継続サポートに携わった経験や、iDeCoと新NISAの両方をやっている私自身の体験談をもとに解説します。

iDeCoと新NISAの違いや、問題のiDeCo改悪についても触れていますので、これから投資戦略をどうしようかな?と迷われている人はぜひ参考にしてみてください。

いきなりですがiDeCo(正確にはiDeCo+)を3年間やってみた結果を共有します。ちょうどコロナが収まりつつある2022年ごろから始めて、現在は掛け金は月最低の5,000円ずつ掛けています。

出典)SBI 「iDeCoセレクトプラン」

運用している商品は、海外債券や海外不動産など幅広く投資をしています。

出典)SBI 「iDeCoセレクトプラン」

改めて見てみると、「なんでこの商品選んだんだろう?」と思う銘柄もありますが…3年前の当時は、色々やっていたほうがFPとしての説得力も高まるかも!と単純な理由だった気がしますが、それはさておき(笑)

まぁこの数年間は市場も良かったこともあって、順調に老後資産としては積み上がってはいるかな…という印象です。

私自身、マイペースながら資産形成をやっている中で導き出した結論がこちら

出典)筆者作成

FP相談の現場でも良く耳にすることの多いテーマの一つという印象ですが、大前提として現在の属性や会社に退職金制度があるかどうかといった外部的な要因や、資産形成の考え方や心理面などの内部的な要因など、人によってもさまざまです。

それを踏まえたうえで目的別に比較してみました。

出典)筆者作成

<老後資金>

<結婚資金・教育資金などの準備>

<マイホーム購入(住宅ローン)>

出典)筆者作成

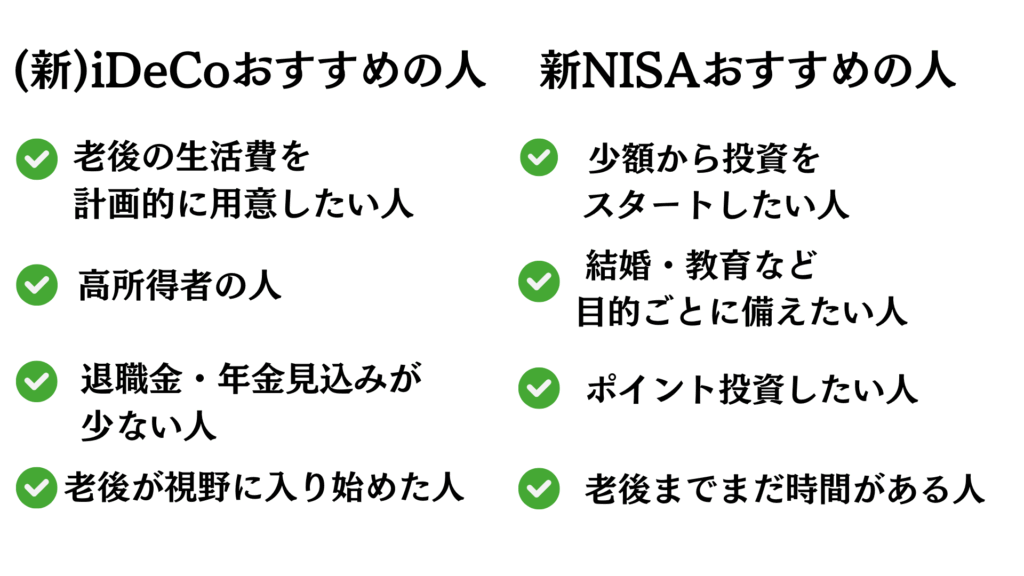

<iDeCoがおすすめな人>

<新NISAがおすすめな人>

先ほど冒頭でお伝えした実績はコロナ明け、とくにここ2年は世界的に好調だっただけで、今後どこかで調整が入ったり暴落などで下がることもあることも考えておかねければと感じています。

ここからは、サラッとiDeCoと新NISAの両者の違いをポイントで見ていきます。

出典)ニッセイアセットマネジメント

新NISA:18歳以上であれば誰でも利用可能。特に成人を迎えていれば制限はありません。

iDeCo:原則20歳以上~65歳までとなっていますが、公的年金(国民年金や厚生年金などの保険料)を支払っている人は加入OK。ちなみに65歳→70歳までに加入年齢の引き上げが検討されていますが、iDeCoは老後に特化した年金づくり制度ですのでこの年齢までとなっています。

両方とも税制メリットがあることから1年間の投資できる上限枠がそれぞれ決まっています。

新iDeCoでは掛け金の引き上げが予定されていて属性に応じても異なりますが、最大で自営業者等(国民年金の第1号被保険者)だと年90万円に見直される予定です。

一方、新NISAは年間つみたて投資枠120万円、成長投資枠が240万円とあわせて360万円ですので、非課税枠でいうと270万円多いです。ただし新NISAを使って非課税で運用できる枠は1人最大で1,800万円と限度があります。

NISA:運用時に上がった利益に対してのみ非課税

iDeCo:積立時・運用時・受取時の3つで税制面の優遇措置あり

iDeCo:定期預金(いわゆる元本保証型)、保険、投資信託など

新NISA:投資信託、ETF(上場投資信託)、株式、REIT(不動産)など

新NISA:いつでも引き出せる

iDeCo:原則60歳まで引き出せない

ここがiDeCoとNISA戦略を考える上での大きなミソです!

現時点で、いつから正式に新iDeCoが始まるかはまだ未定です。

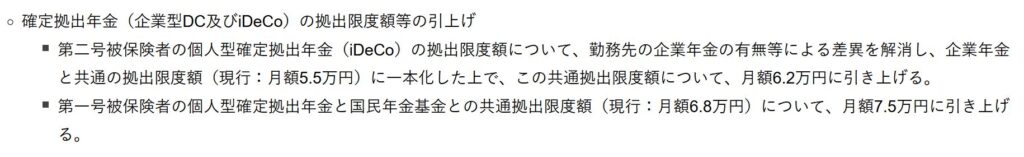

令和6年12月27日の閣議決定で令和7年度税制改正の大綱の概要では、以下のように引上げの検討が明記されていました。

しかしながら、上限の引き上げ額も具体的な時期も検討段階です。実現にはさまざまな課題もあるようで、今後の動向を見守っていきたいと思います。

ここからが今回のメインともいえるiDeCo改悪と言われている考察についてです。iDeCo改正に伴い、iDeCo以外に何らかの退職金を他にもらう予定がある人は注意が必要です。

なぜなら新iDeCoは退職所得控除の期間がステルス的に延長され、受け取り方次第でこれまで以上に課税される可能性があるからです。

金額としては以下を仮定します。

<60歳時点で先にiDeCoを受け取る際の税金>

退職所得控除:800万円+70万円×(25年-20年)=1,150万円

課税対象額:(1,500万円-1,150万円)×1/2=175万円

所得税:175万円×5%=87,500円

住民税:175万円×10%=175,000円

合計額:26万2,500円

<65歳以降で退職金を受け取る際の税金>

退職所得控除:800万円+70万円×(35年-20年)=1,850万円

課税対象額:(2,000万円-1,850万円)×1/2=75万円

所得税:75万円×5%=37,500円

住民税:75万円×10%=75,000円

合計額:11万2,500円

よって、5年ルールでiDeCoと退職金を受け取る税金の合計額は37万5,000円となります。

先ほどの退職所得控除の5年ルールは10年間空けないと使えなくなる場合

60歳時点で先にiDeCoを受け取る際の税金:

退職所得控除:800万円+70万円×(25年-20年)=1,150万円

課税対象額:(1,500万円-1,150万円)×1/2=175万円

所得税:175万円×5%=87,500円

住民税:175万円×10%=175,000円

合計額:26万2,500円

10年空けずに2回目の退職所得控除を利用する場合には、iDeCoとの重複期間は控除の対象外とみなされ削られますので(35年-25年間)10年間となります。

退職金を受け取る際の税金:

退職所得控除:40万円×10年=400万円

課税対象額:(2,000万円-400万円)×1/2=800万円

所得税:800万円×23%-63.6万円=120.4万円

住民税:800万円×10%=80万円

合計額:200万4,000円

税金の合計額は226万6,500円(200万4,000円+26万2,500円)です。

5年ルールが使えるときと使えないときの差額:

226万6,500円-37万5,000円=189万1,500円

したがって、今回のケースだと5年ルールが使えなくなることで約189万円(約6倍)ほど受取り時に課税されることが想定されます。

このように5年ルールで先にiDeCoを受け取った後に退職金を受け取ろうと予定していた人など、受取り方によっては大幅に税金がかかってくることが伺えます。10年空ければ退職所得控除は使えますが、60歳でiDeCoを受け取って10年後の70歳以降で退職金を受け取る必要が出てくるのでやや現実的ではなさそうですね…。

今回のiDeCo改正では、掛け金の上限引き上げが検討されています。

出典)日本経済新聞

しかし、受け取る時にがっぽり税金を取られるんじゃないの?ということでSNSを中心にiDeCo改悪が噂されていました。

たしかにiDeCoは一度加入すれば途中で解約もできないので、すでに加入している人にとって、受け取るときに税金がとられるというのは、後出しのようで何か騙されたという気持ちにもなりそうです。

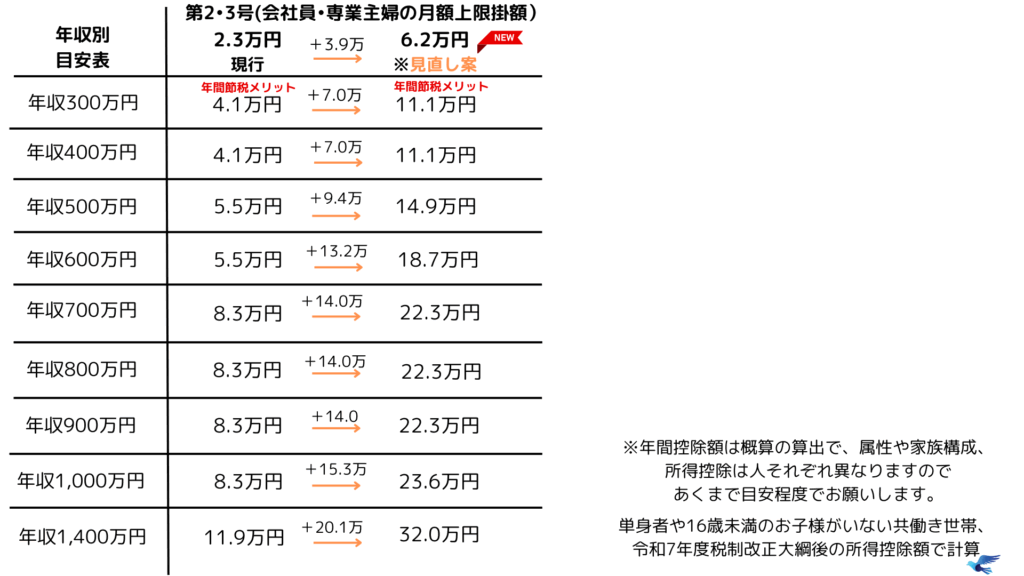

ここで年収ごとにiDeCoを行なった場合のそれぞれ年間ごとの節税メリットを見てみましょう。

仮に、一般的には生活にある程度は余裕がありそうな年収800万円の会社員の方で考えてみると、iDeCo改正後に毎月の上限額となる6万2,000円を積立した場合の年間節税メリットは約22.3万円です。

出典)令和7年度税制改正大綱をもとに筆者作成

先ほどと同じ例で25年間iDeCoの加入したとすると、22.3万×25年間=約557万円の掛金控除(つまり節税メリット)となります。

※本ケースでは投資元本は1,860万円(月6.2万円×25年)から運用状況や手数料を考慮して受取り時に1,500万円と想定してシミュレーションを行なっている点はご了承ください。

10年ルールに変更となって一括での受取り時には約200万円の税金が取られますが、iDeCoの掛け金控除は(年22.3万円×25年間)=約557万円ですので、合計357万円(557万円-200万円)の節税になります。

つまり何が言いたいかと言うと:

出口の受取り時に課税されたとしてもiDeCoをやったほうが節税メリットが大きい人もいらっしゃるということです。

さらにもう少し深掘りしてみると、この5年ルールを使えるのはiDeCoを先に60歳で受け取って5年空けて退職金をもらう場合ですよね。

これって見方を変えれば、「iDeCoを先に受け取りその後に受け取る退職金が重複期間を使えなくなり課税額が増える」ということですので、正確にはiDeCoの中身自体が変わっているわけではないので、退職所得控除にメスが入ったとも言えるのではないでしょうか?

退職所得控除は最も優遇された税控除ですが、だんだん時代に合わなくなってきていることから是正したいという考えもあるのかもしれません。とはいえ、先ほどの例のようにiDeCoを受取る際に税金が取られる影響があるので、結果的には改悪とは言えそうですよね。税金の目立った抜け道はどんどん塞がれているなという印象です。

ちなみにいま、在職老齢年金の支給停止基準の枠が見直されています。在職老齢年金とは65歳以上の年金額と会社などで働く賃金が月47万円を超えるとこの超過分が調整される制度ですが、2025年はこの金額が引き上げられる可能性もあります。

そもそもiDeCoとは年金でしたよね。つまり国としては老後にiDeCoを年金で受け取る前提にして老後の生活の足しにしてもらおうと考えている部分もあるのかな…と個人的には感じています。これには退職金をまとめて受け取ることで使い果たしてしまう懸念や、高齢者の非課税世代が多いことも背景としてあるのかもしれません。

この新iDeCoの改正が決まれば、退職時期が近く5年ルールでの受取りを考えていた方にとっては受取り方次第で大きく増税の影響を受ける可能性がありますので、改めて出口戦略を考えておく必要がありそうです。

一方で私と同じ30代や40代の人ですでにiDeCoをやっている人は、今回の改正で直接的な影響はそんなには大きくないと思っています。なぜなら実際にiDeCoを受給するまでまだまだ時間があり、受け取るときには制度もまた変更となる可能性が高いからです。

ただし繰り返しになりますが、あくまでも現時点での改正での推察にすぎず、実際に施行されるのにまだ時間はかかるのでその間に見直される可能性もあるかもしれません。また人によっても課税の基準額は異なりますので、不安な方は具体的なシミュレーションで数値化してみることをおすすめします。

いずれにしてもiDeCoの出口戦略はより重要となってきますので、この辺りは今後の制度変更に応じて臨機応変に対応していくことが求められそうですね。

ここまで見てきましたが、目的に応じて正しく使い分けることが大事だと思っています。

というかあまり注目されませんが、「そもそもiDeCoと新NISAをどっちもやるってかなりハードル高い」ですよね。タダでさえ生活を切り詰めながら必死に日々やりくりもして、頑張ってiDeCoを積立ても、いざという時には引き出せない。

なので今は家計にあまり余裕がない場合や、どっちを優先するかで迷ったらまずはいつでも引き出し可能な新NISA優先でもいいのかなと感じています。

一方でiDeCoを検討されているものの:

税制内容が正式に決まってからiDeCoを検討するのでも遅くはないんじゃないかなと思っています。

制度自体がシンプルで使いやすいから。口座開設手数料は無料で、資金ロックもなく自分自身の好きなタイミングで売却できますので、ライフイベントなどお金が必要なときに応じて資金を引き出せるのはやっぱり大きな魅力です。

とはいえ、「今回の改正のようにiDeCoは受け取るときに税金がかかるから改悪」と言われればそうかもしれませんが、この部分だけで良し悪しを決めるというのは少し勿体ない気もします。

例えば以下のような方はiDeCoのメリットが大きい可能性があります:

などはiDeCoをすることによって大きい所得控除(節税)メリットを受けながら老後資金を年金+アルファで備えられますので、他に退職金があるかどうかや家計と相談しながらiDeCoをするのも一つかと思います。

とくに、「会社に退職金制度がない(あるいはあまり退職金を期待できないという人)」はiDeCoで強制的に老後へ備えておく重要性は高いと思います。

またiDeCoを活用することでメリットが出る人は、iDeCoと新NISAを併用しながら2刀流で資産形成していくのがおすすめです。

この2刀流の良いところは、iDeCoをすることで節税できた(手取りが増えた)分を新NISAの資金に回すことで、税金面での優遇を受けつつ今という時間を有効活用しながら両輪で資産形成を行えるのが最大のメリットです。

私個人も、新NISAをメインにやりつつ無理のない範囲でiDeCoもやり続ける予定です。理由は私自身に退職金がないからです。今も節税メリットを受けつつiDeCoでせめてものの退職金を作りたいと思っています。

とはいえ、私が将来受け取るときには

正直、どんな風に税制が変わっているのかは検討がつきません。なのでこの辺りはもう結果論でしかありませんが、自分にとってメリットのある制度を中長期的の目線で考えてみることが重要です。

最後に言い忘れましたが、どちらにも共通する大事なことがあります。それは…iDeCoも新NISAも歩みを止めないことです。

ここでいう歩みとは歩み(市場に居続けること)>>>金額です。つまり大事なのは金額面でムリをするのではなく、なるべく積立を続けることが大事です。

もし、毎月の積立がしんどい人は、毎月の積立額が少し多すぎるかもしれませんので、まずは立ち止まって家計の懐事情と相談してみてほしいです。

本日は「(新)iDeCo改悪? やっぱり新NISA優先すべき?」というテーマで解説してきましたが、iDeCoの上限引き上げといったメリットがある反面、5年ルールの見直しにより人は受け取るときの税金が厳しくなる可能性もありそうです。

今回のルール改正をどう捉えるかは最終的には個人の判断にもなるかと思いますが、個人的には時間軸で見たときにできる人はやったほうがお得ではないかなという印象です。もちろんメリットか出るかどうかは人にもよりますので:

を、シミュレーションしながら考えてみてほしいです。

☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆

本日もお読みいただき、

ありがとうございました!

光熱費の見直しや家計改善に関しての

ご意見・ご質問・ご相談は、

以下よりお問い合わせください。

記事の執筆や監修業務も承っております。まずはお気軽にご相談ください。

※ 個別相談は無料です。

※ zoomでのオンライン面談となります。

☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆