お問い合わせ

※ご返信はなるべく早い返信を心掛けておりますが、1~2営業日ほどかかる場合がございます。

「金投資を始めたいけど商品が多すぎる」

「信託報酬・コストが安いのはどれ?」

「投資信託と金のETFって結局どっちがいいの?」

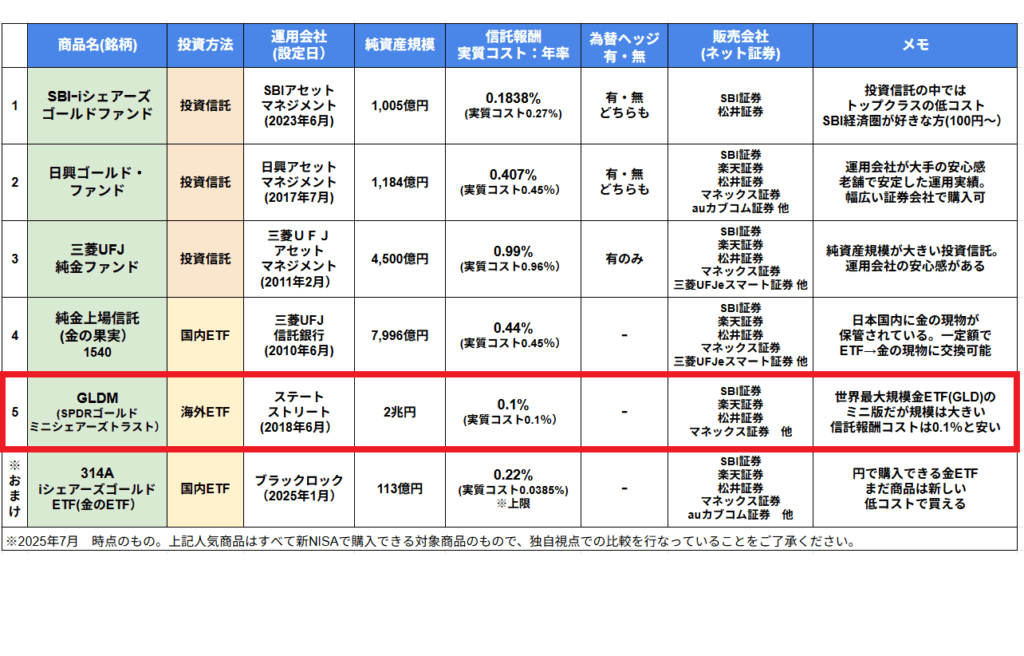

そんなお悩みをお持ちではありませんか?実際、同じ金投資と言っても商品ごとに手数料コストやそれぞれの特徴が全く異なるんです。

今回は人気のゴールド投資信託・金ETF5選を徹底比較というテーマでお話しします。

お悩み

お悩み自分に合った金の選び方とは?

お悩み

お悩み金投資で失敗しないための注意点とは?

この記事では、こういったお悩みが解消できます。

バード

バード【記事を書いた人】

・独立系FPの事務所を運営

・金融ライター実績多数

・上級資格CFP®/FP1級技能士保有

・投資歴10年目

こちらは2025年7月末時点でのデータを元に作成しております。

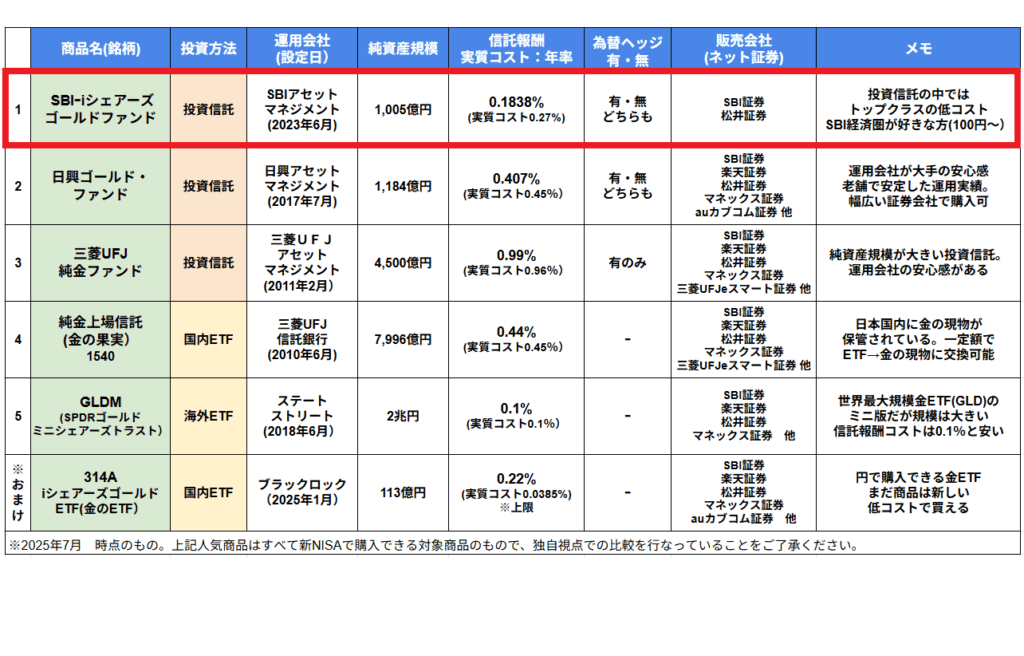

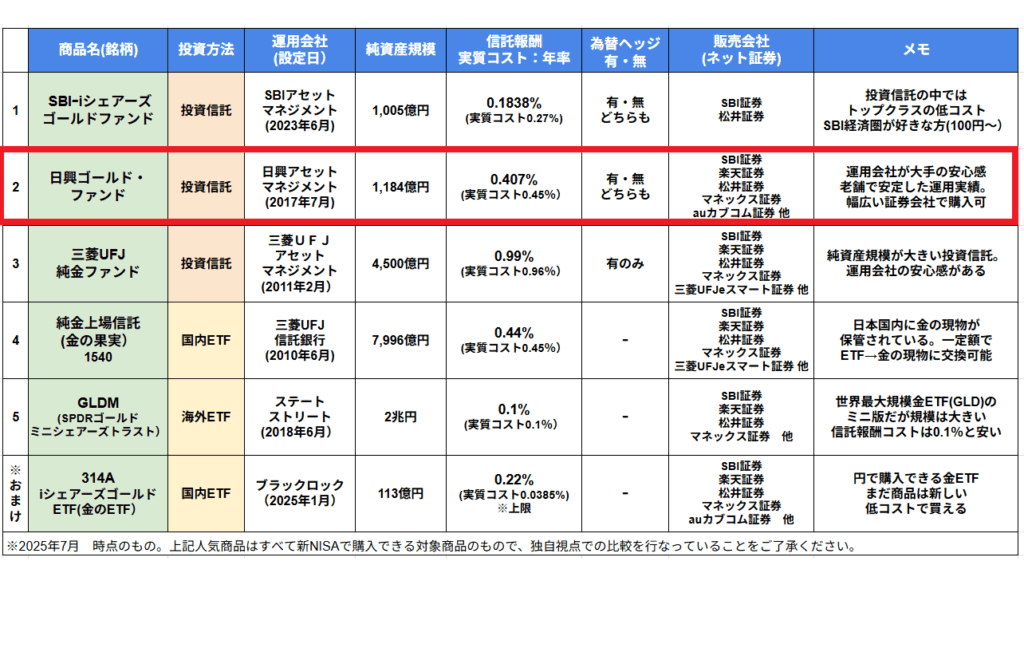

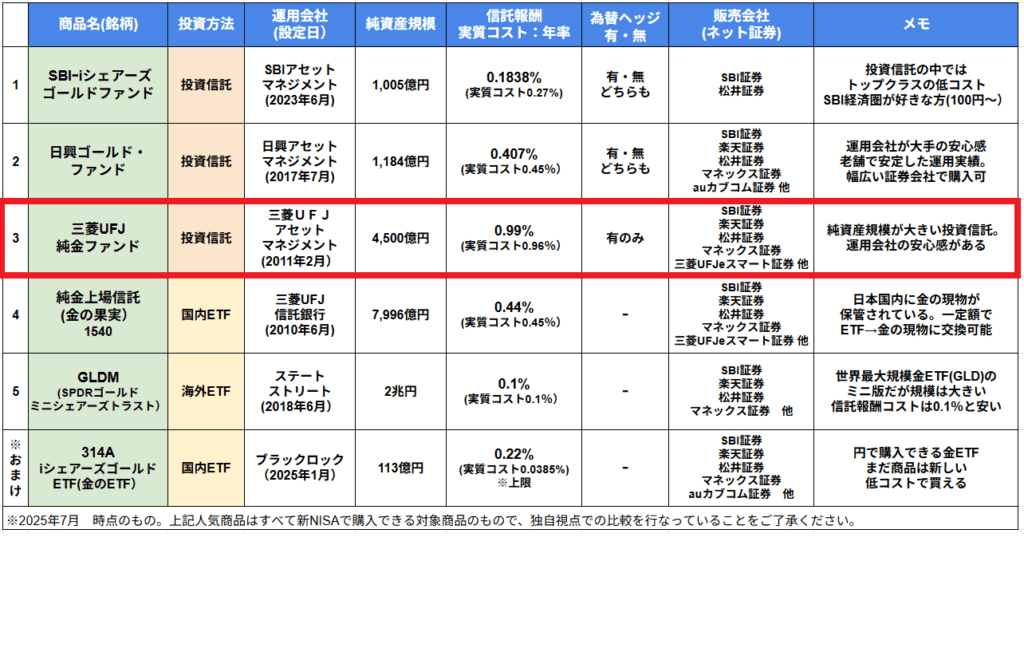

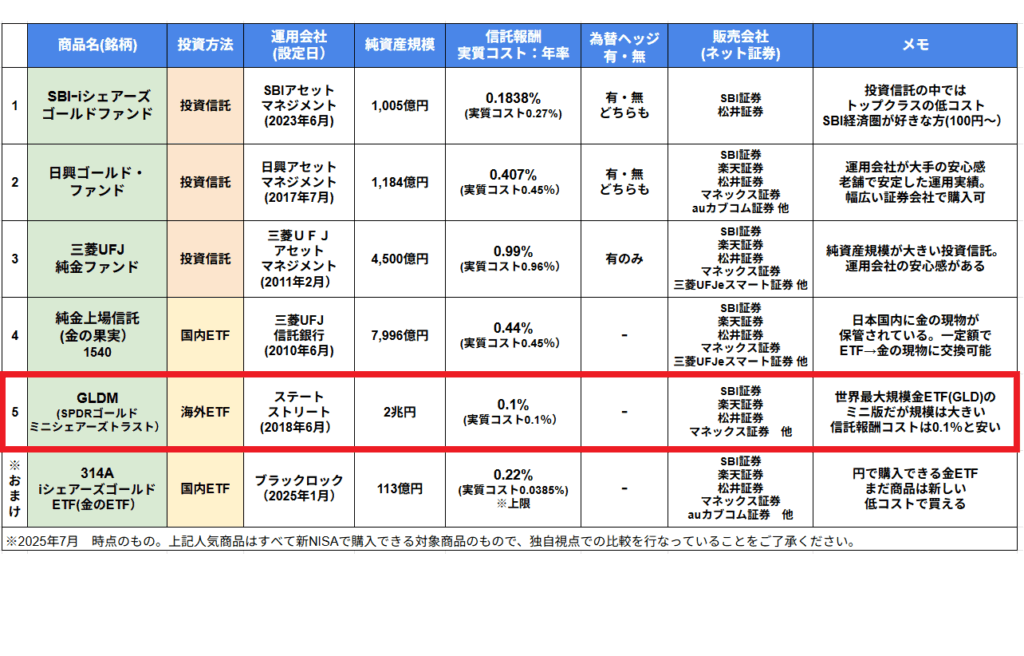

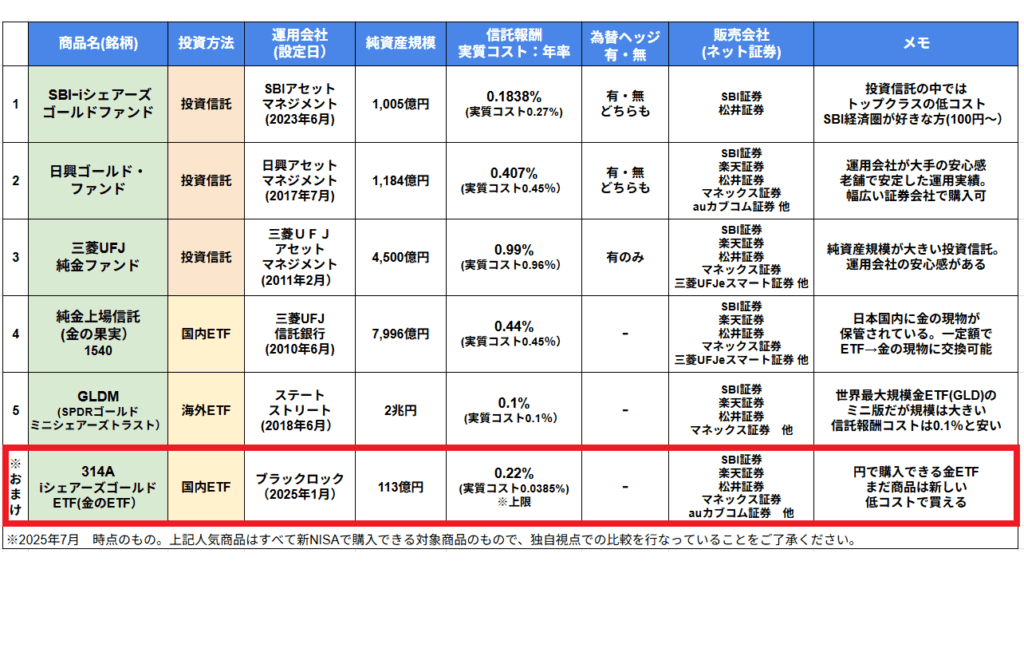

今回は新NISAの成長投資枠で購入できる人気の金投資商品を厳選してピックアップしました。投資信託と金ETFの中から、特に注目度の高い5つ+最近できた注目度の高いおまけの商品を徹底比較していきます。

※免責事項: 決して特定の銘柄を推奨しているわけではございません。

あくまでも参考程度にとどめていただき、最終的な投資の意思決定は自己責任のもとでお願いいたします。

こちらは金価格の直近5年間のチャートですが、2025年7月末現在、金価格は過去最高値を更新しました。

金といえば「守りの投資」というイメージが強いかと思いますが、実は攻めの投資としても今注目されているんですね。

突然ですが、皆さんiPhoneってすごく高くなったと思いませんか?

円安もありますが、約4倍に値上がりしていますよね。もう本当に高い買い物で簡単には手が出せません。

しかし、これを金で支払った場合、

つまり、現金(円)で持っていると4倍の出費がかかりますが、金だと少ないグラム数でiPhoneを買えるようになっています。お金の価値が下がっても金の価値は上がっている状態。これこそがインフレ対策として資産を守る金の力だと言えるんです。

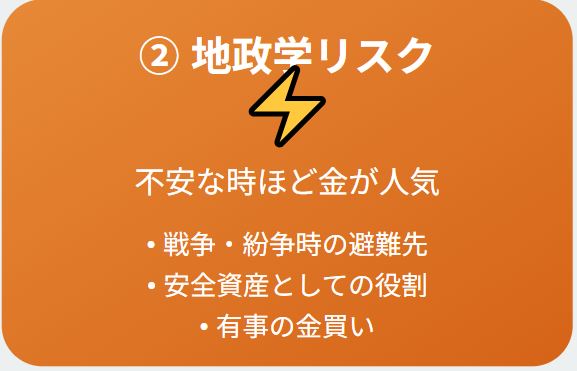

ウクライナ情勢や中東情勢など、今でこそ落ち着いているものの、完全に火種が消えたわけではなく、世界的には緊張状態が続いています。

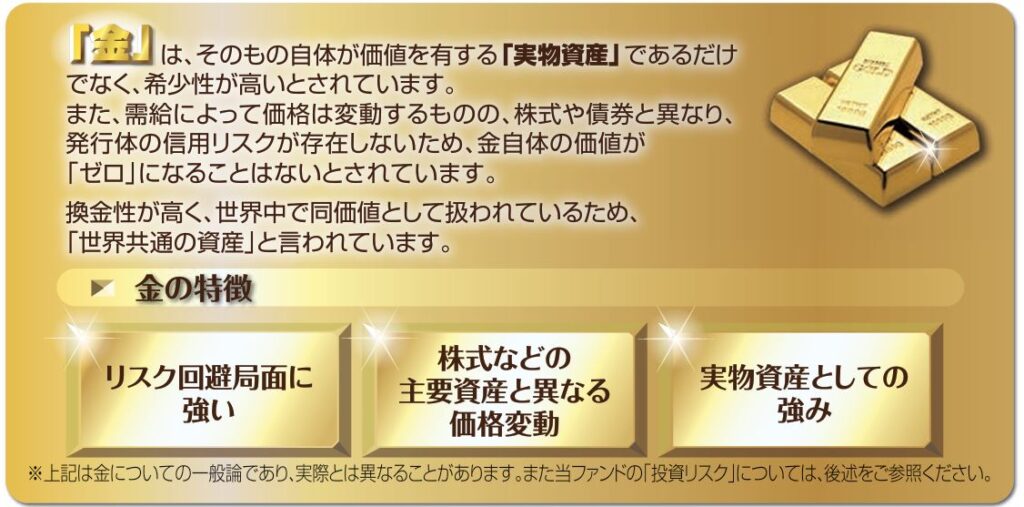

金は世界共通の資産として価値を持っています。これは株や債券とは違う部分で、金そのものに一定の信頼があります。有事の際や世界が不安定になるほど、安全資産である金が買われるという傾向にあります。

ここ最近では中国やロシア、インドといった新興国が金の保有を大幅に増やしています。この理由としては、ドル通貨への依存を減らすために積極的に金を購入しているようです。

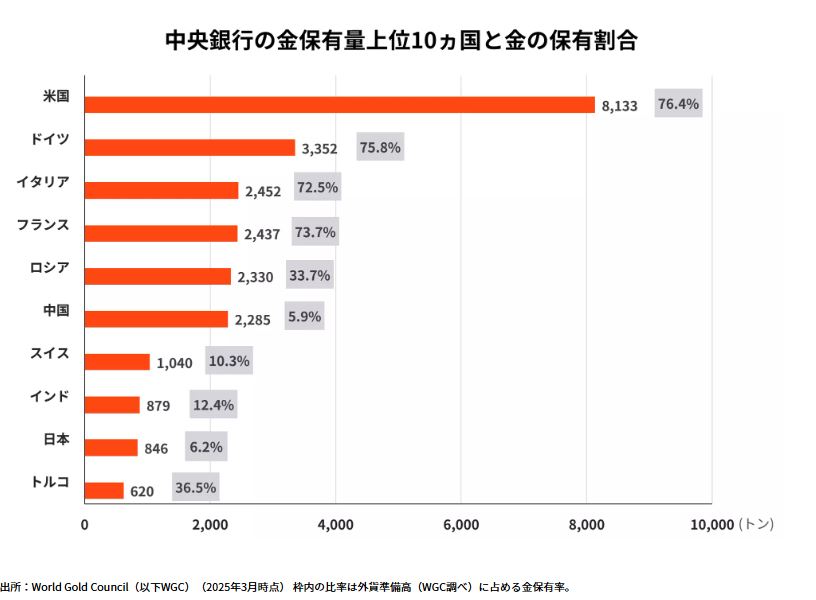

実際に中央銀行の金保有量上位10か国と金の保有比率を見ると、1位アメリカに次いでドイツ、イタリア、フランス、ロシア、中国と続いています。

そしてここが大事ですが、金の供給量は物理的に限定されています。つまり需要が増える一方で金の供給量に限りがあるため、これが価格を押し上げている大きな要因とも考えられるわけです。

これを踏まえた上で、こういった方は金投資に向いているかと思います。

お金の価値を守りたい場合です。実はかつての日本でも同じ状況がありました。それが1970年代のオイルショックの時です。

1973年4月、日本で金の輸入が自由化になった頃の当初の価格は1g約825円でした。ところが1973年10月に第四次中東戦争が起きてオイルショックが発生すると、金価格が急激に上昇。1974年4月には1,710円まで上昇しています。

なんとこの1年間で2倍以上に金価格が上がっています。

この時期の日本は「狂乱物価」と言われたこともあり、いわゆるハイパーインフレーションでした。消費者物価指数も前年比23%も上昇したようです。急激なインフレによって現金の価値は目減りしたと考えられますが、この時期に金を保有していた人はそれ以上の値上がりでインフレヘッジの対策となっています。

先日のFP相談で「S&P500とオルカンに投資していますが、金は入れるべきですか?」というご相談をお受けしました。

もちろん運用の目的にもよるので一概には言えませんが、長期保有が前提であれば、資産分散として一部金のような安全資産を組み入れておくことも一つかと思います。

こちらの図は過去20年間の金、世界株式、世界債券のパフォーマンスを表した推移表です。

-1024x468.jpg)

出所)PICTET(ピクテ)

2000年から2020年頃までの動きを見ると、オレンジの線が金、灰色の線が世界株式ですが、かなり異なる動きをしていることが伺えます。

とくに注目していただきたいのが、

①2008年のリーマンショック

②2015年頃のチャイナショック

記憶に新しい2020年のコロナショックでも、株式市場は混乱していますが、金は堅調な動きを見せています。

あくまでも過去20年間のデータですが、株式市場が混乱している時も、安全資産としての避難先としての需要が高まる傾向がありそうです。

ただし、ボラティリティ(価格の上がり下がりの変動幅)が大きいので、あくまでも長期保有前提として考えた場合の話です。

突然ですが、金っていつ誕生したかご存知ですか?

なんと紀元前6000年とのことで、これはメソポタミア文明の基盤となった国家を築いたシュメール人が作り上げたのが始まりなんだそうです。

出所)日興アセット・マネジメント

太古の昔から現在まで、金は一度も価値が0になったことがなく、どの時代でも価値が認められてきました。高級感があって、存在そのものにロマンが詰まっている。色々な金に対してのイメージがありますが、おそらく多くの方が「価値が落ちにくい」ところに金本来の魅力を感じているのではないでしょうか。

なぜこの話をしたのかというと、どうしても長期投資といえ、感情が入ってしまいがちです。資産形成は持久戦ですよね。だからこそ、自分が好きになれる資産を分散投資しておくことで、「金も買っているし大丈夫」という心理的な安心感があることで、長い目で保有し続けられるのかもしれません。

基本情報

出所)SBIアセットマネジメント株式会社

最大の特徴は信託報酬の安さ

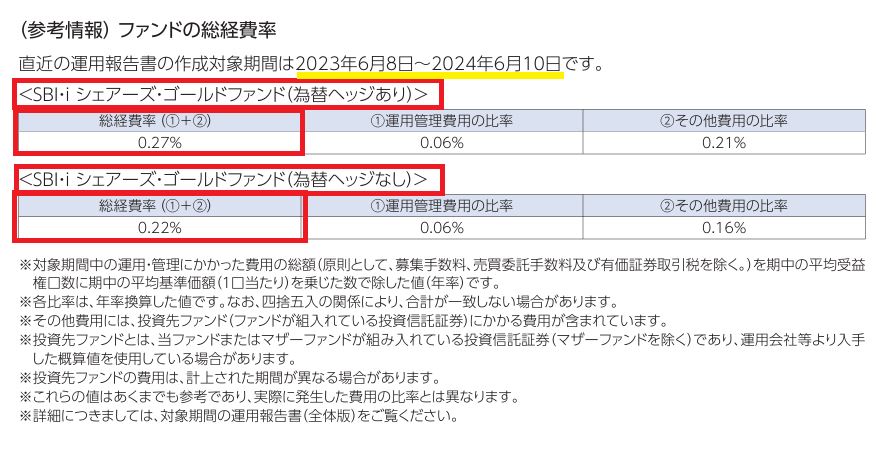

実質コスト(2023年6月8日~2024年6月10日)

この実質コスト比率というのは、信託報酬だけではなく隠れコストも含めたより実態に近い投資信託のコストです。基本的にこの実質比率はあらかじめ分かるものではなく、1年間実際に運用してその報告書で分かるので、蓋を開けてみないと分からないことも多く、その年によっても若干異なります。

出所)SBIアセットマネジメント株式会社

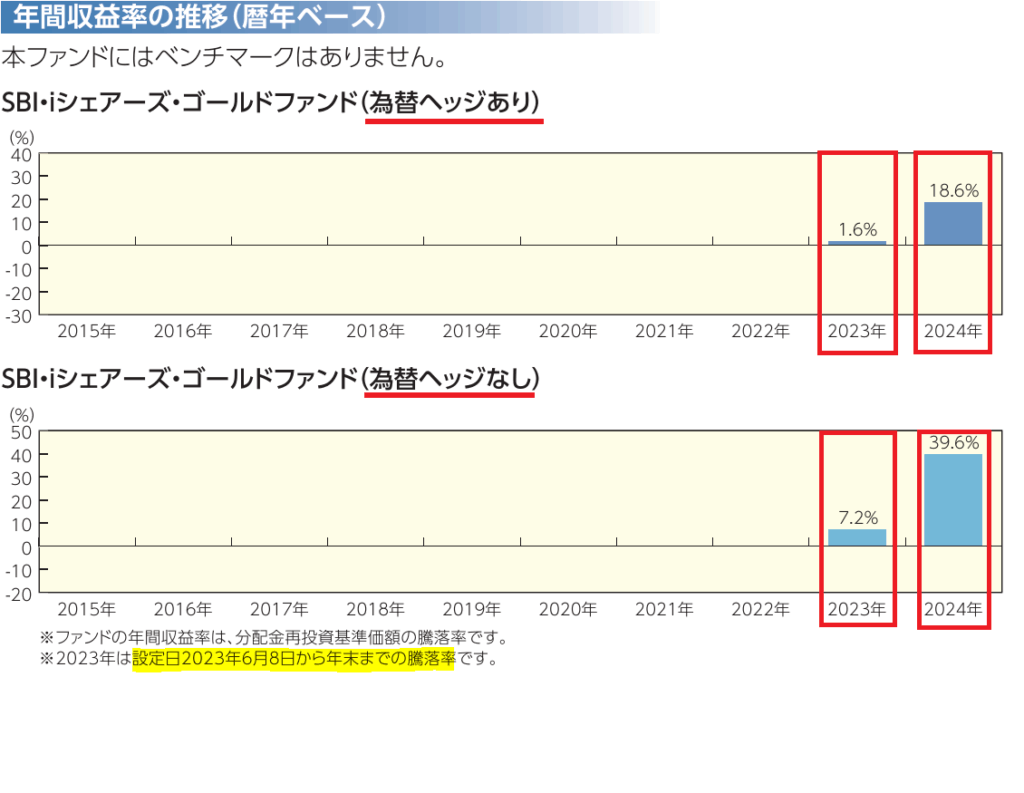

運用実績

出所)SBIアセットマネジメント株式会社

どちらもかなりのリターン率を誇っています。

販売状況

SBI証券の販売ランキングでは、2025年7月22日時点で積み立て件数と積み立て金額ともに上位となっています。

SBIアセットマネジメント-1024x809.png)

出所)SBIアセットマネジメント株式会社

おすすめポイント

コストパフォーマンスの良い投資を目指したいという方にはおすすめのファンドです。ちなみに私自身は長期保有目的で金の積み立てをしていますが、コスト面などを考えて去年こちらの商品に乗り換えをしました。

出所)日興アセット・マネジメント

基本情報

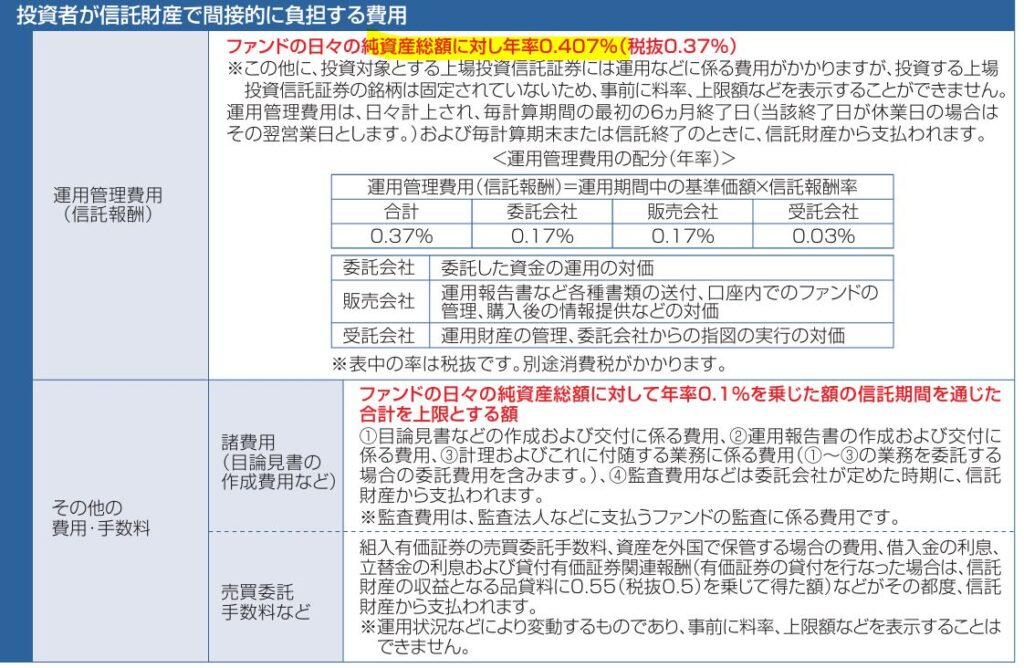

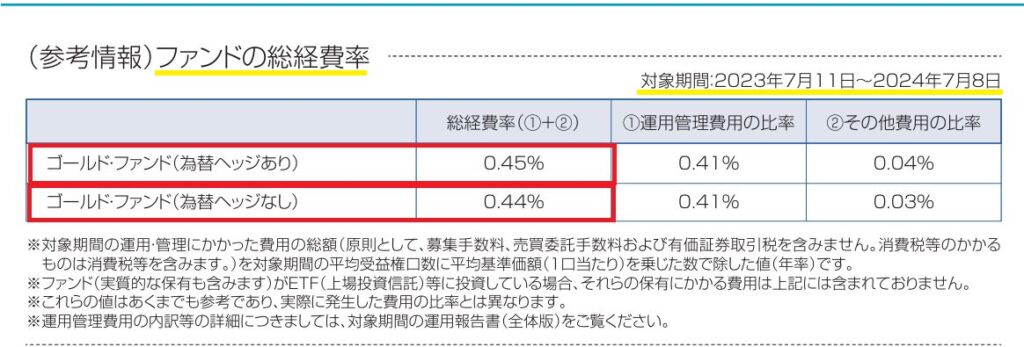

コスト

出所)日興アセット・マネジメント

出所)日興アセット・マネジメント

SBI iシェアーズと比べると多少高めですが、それでも金投資信託としては比較的リーズナブルな水準です。

運用実績

日興アセットマネジメント-1024x809.png)

購入可能な証券会社 SBI証券、楽天証券、マネックス証券、松井証券など幅広いネット証券で購入できます。

出所)三菱UFJアセットマネジメント

基本情報

最大の特徴:当日約定が可能

投資信託でありながら当日約定が可能な点です。通常の投資信託は申し込み受付日の翌日が約定日となりますが、このファインゴールドは申し込み受付がその日の約定日扱いとなります。

つまり、当日約定ができる特別なファンドとも言えます。この理由としては国内の金価格に連動しているため当日約定ができるようで、値動きを見ながら取引ができるというのがこの商品の大きな強みです。

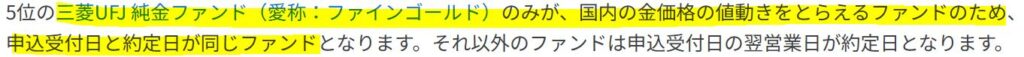

運用実績

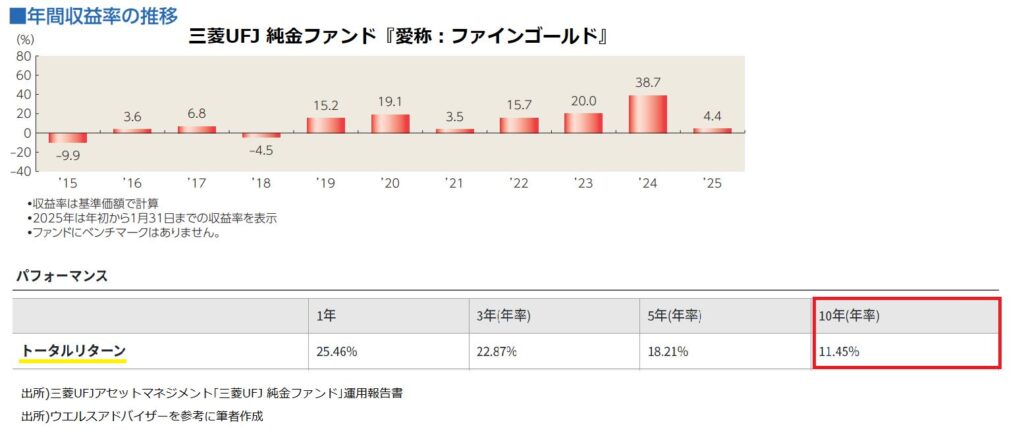

注意点:為替変動リスク

運用報告書には以下の記載があります。

「ファンドは外貨資産への投資は行いませんが、当該上場有価証券の裏付けとなる現物金の価格は一般的に為替相場の影響を受けます。また為替ヘッジは行いません」

出所)三菱UFJアセットマネジメント

つまり、円建てで国内の金価格に投資を行うのでヘッジというのはないけれど、実質的には為替の影響を受けるということです。

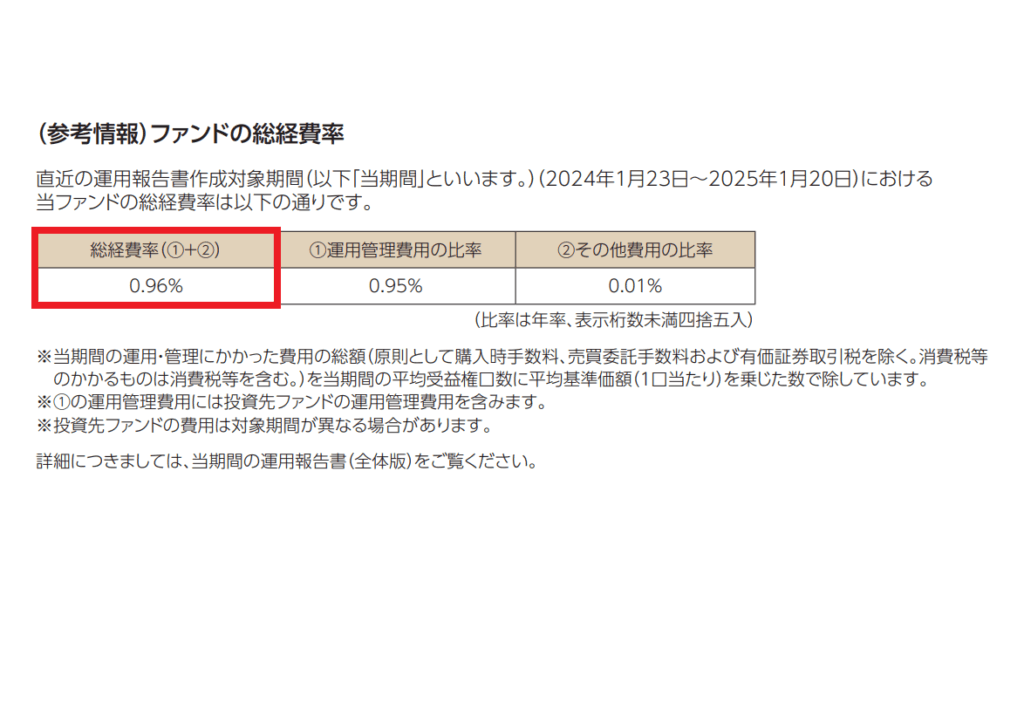

コスト

出所)三菱UFJアセットマネジメント

例えば、これを20年間運用すると結構手数料コストも馬鹿にならないことが予想されます。仮に100万円投資する場合、年間コストは9,600円、約1万円近くです。長期投資では結構馬鹿にならないかと思います。

おすすめポイント

金は国内保管の安心感や三菱UFJグループのブランドが好きな方には大きな魅力で、当日約定できるのもメリットだと思います。しかし、長期投資で保有する場合においてはコスト面なども天秤にかけながら総合的に判断されるのが望ましいかと思います。

購入可能な証券会社 SBI証券、楽天証券、松井証券、マネックス証券など主要なネット証券で購入が可能です。

ここまで人気の金投資信託を見てきましたが、個人的には若くてまだ時間がある方は、商品ラインナップにもよりますが、ポートフォリオの一部に金を組み込ませておくのも選択肢の一つかなとは感じております。もちろん手数料コストも加味しながらの判断にはなりそうです。

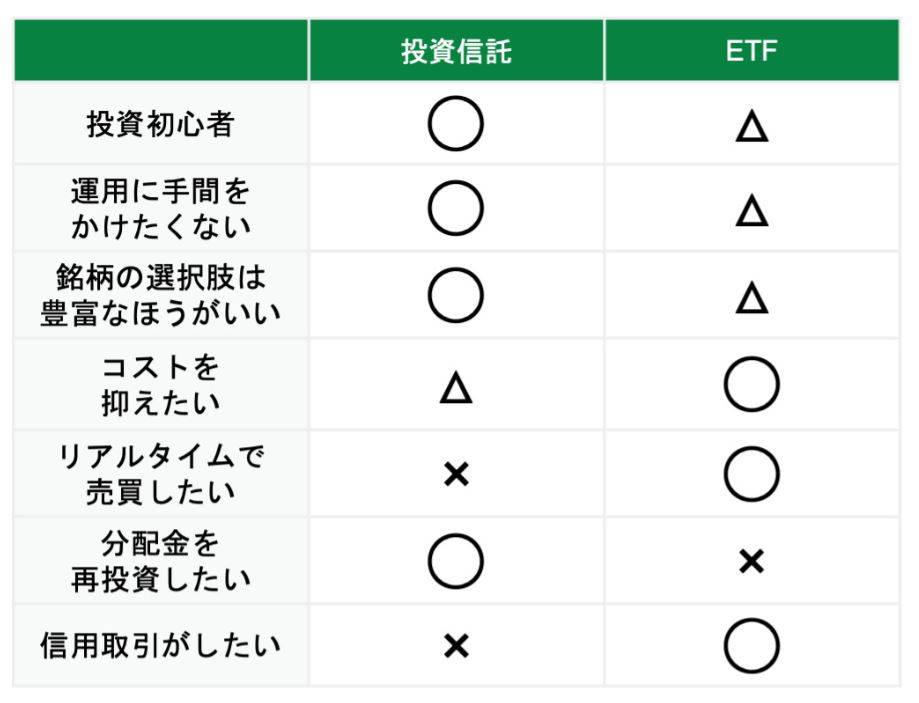

続いて新NISAで購入できる人気の金ETFについてですが、その前に「でもわざわざETFで金を買うメリットって何?」って思われたかもしれません。

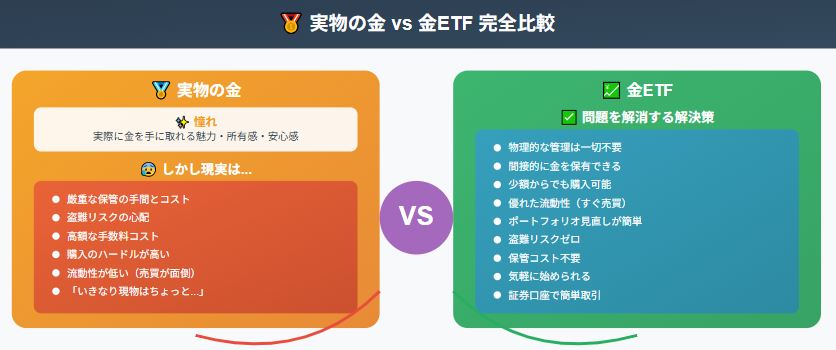

そもそも、もしできることであれば実物の金を持つことに憧れますよね。

ですが実際問題、実物の金には以下の課題点もあります。

いきなり現物の金を買うのってちょっとハードルが高いなって感じるかと思います。

こういった問題を解消するのが金ETFです。

「いや、それだと投資信託も同じじゃん」って思われたかもしれません。

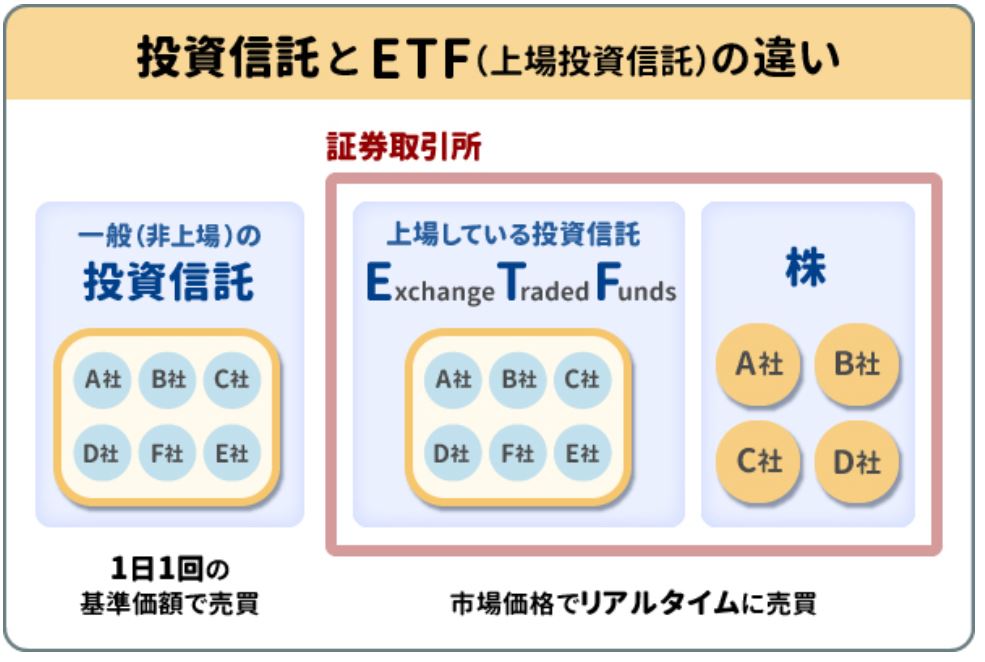

ETFとは 上場投資信託とも呼ばれていて、Exchange Traded Fundのそれぞれ頭文字を取った略称です。通常の投資信託は上場していませんが、ETFは株式と同じように上場している投資信託バージョンだと思ってください。

両者最大の違い

出所)三菱UFJ銀行

出所)京都銀行

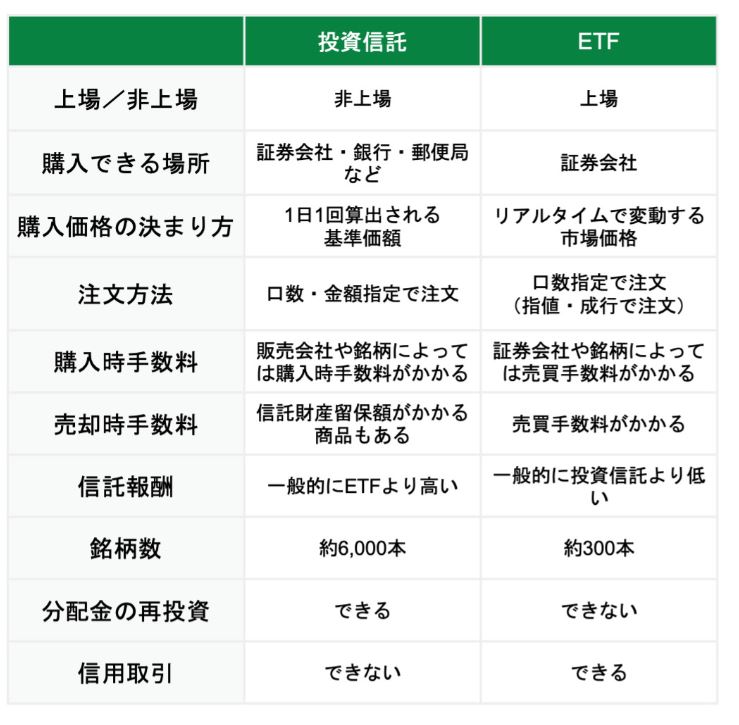

投資信託ETF購入できる場所:証券会社、銀行、郵便局など様々な金融機関や証券会社

注文方法:口数、金額で注文(例:1万円分購入)口数指定で注文(成行き注文と指値注文)

コスト:一般的にETFより信託報酬が高い傾向一般的に投資信託より信託報酬が低い

ただし、利用する証券会社によって売買手数料や銘柄によって購入時の手数料が若干異なりますので注意が必要です。

出所)京都銀行

個人的には、

出所)三菱UFJ信託銀行

基本情報

最大の特徴:日本国内で現物の金を保管

三菱UFJ純金ファンドと同じで、日本国内で現物の金を保管しています。三菱マテリアルグループが管理していて、海外の金庫はちょっと不安という方にはかなり安心感がある商品となっています。

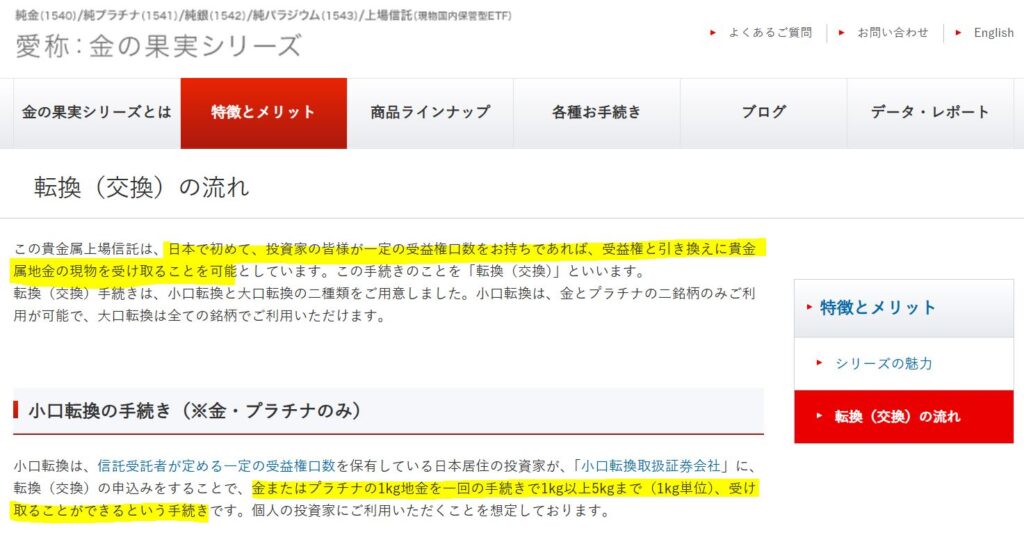

もう一つの面白い特徴:現物の金に交換可能

一定の条件を満たすと現物の金に交換することが可能なんです。交換には1kg以上という条件があるようですが、将来的にやっぱり現物の金を手に取ってみたいと思った時に、ETFから現物に交換できるという選択肢があるのはユニークで魅力的です。

出所)三菱UFJ信託銀行

注意点:新NISAでの購入制約

ただし、新NISAでこちらの金ETFを買って将来的に現物に変えたいと考えている場合はちょっと注意が必要です。

現在7月末時点での金価格は1g約15,492円前後です。

Bullion-rates-1024x777.png)

出所)Bullion-rates

つまり1kgに換算すると約1,550万円近くします。金ETFは新NISAの成長投資枠でしか購入ができませんので、新NISA制度だけで金1kgに満たない可能性があります(1人当たりの新NISA成長投資枠の生涯投資枠は最大1,200万円まで)。

その場合は特定口座での運用なども検討されてもいいかもしれません。

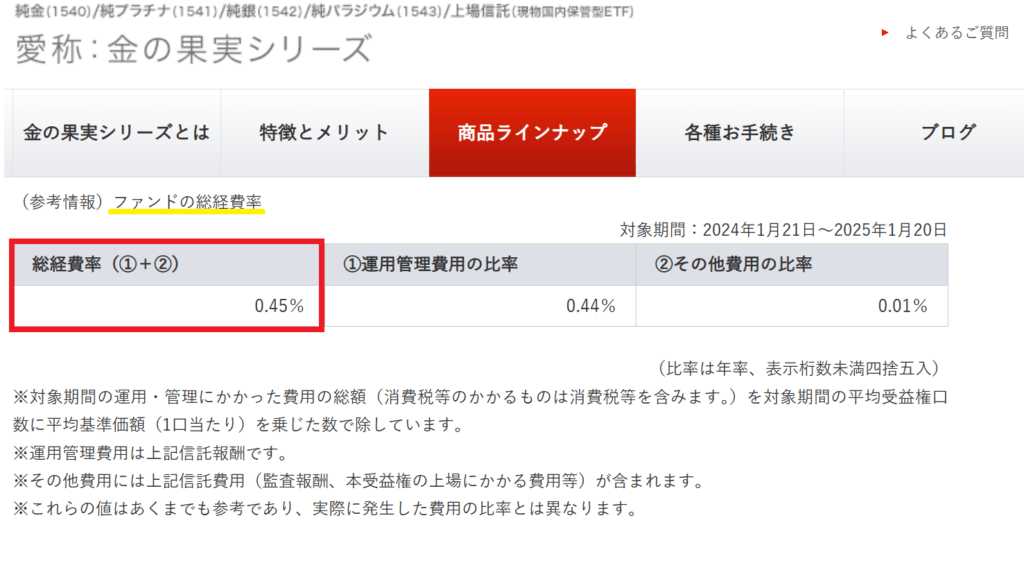

コスト

出所)三菱UFJ信託銀行

他のETFと比べてもやはり経費はちょっと高めですが、金が国内で保管されているという安心感を考えると合理的な水準とは言えそうです。

購入可能な証券会社 ほとんどの証券会社で購入が可能です。

おすすめポイント 国内保管の安心感を重視したい方や、将来金の現物に変えたいという方には面白いおすすめのETFです。

GLD-1024x609.png)

出所)GLD

基本情報

ステート・ストリートは、ブラックロック、バンガードと並ぶ世界3大運用会社の一つで、運用総額の規模としては3番目に位置する世界最大級の運用会社です。

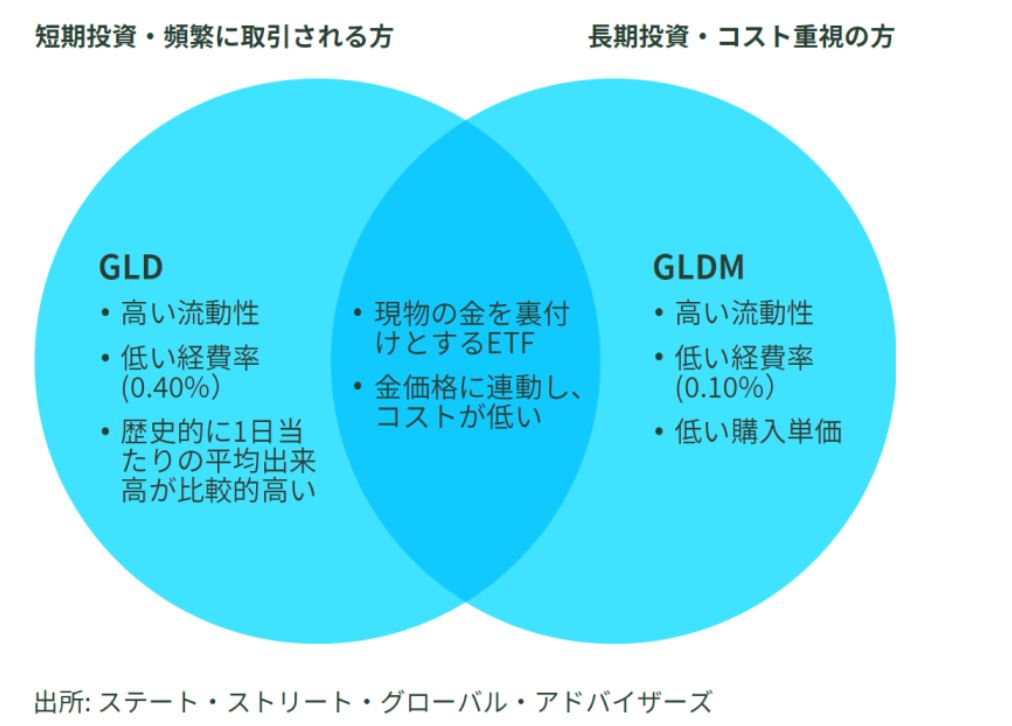

大元のETF:GLD

同じステート・ストリートが運用するGLDと呼ばれる金のETFがあり、純資産総額は約12兆円を超えているとんでもない大規模なスケールの商品です。そしてこの商品はSPDRゴールドシェアとして東京証券取引所にも上場されています(証券コード1326)。

GLDの信託報酬コストは0.40%とやや高めとなっています。

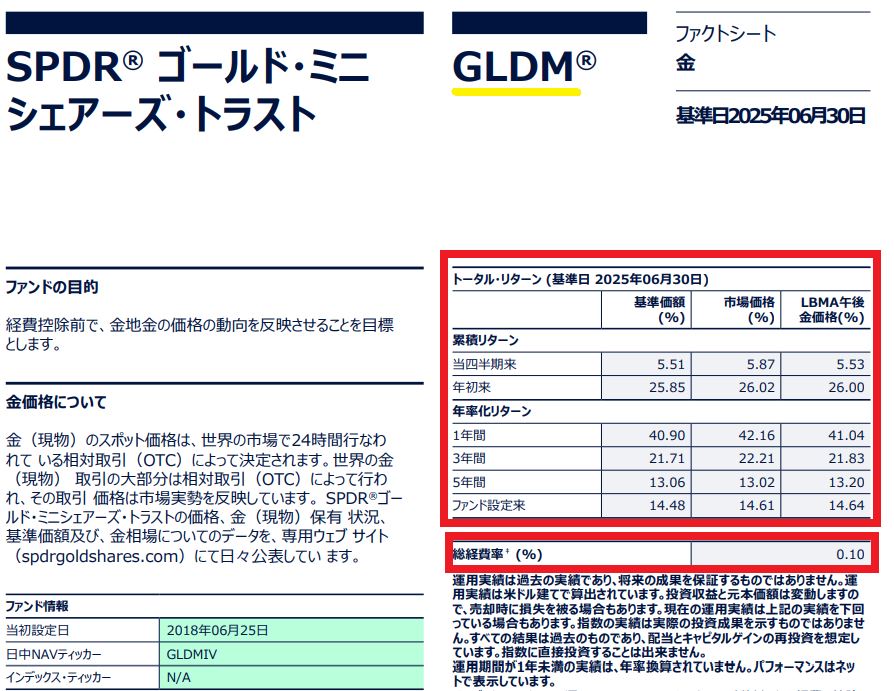

GLDM=GLDのミニ版

今回ご紹介するGLDMはGLDのミニ版だと思っていただけると分かりやすいです。

なぜGLDMが人気なのか?

出所)GLDM

信託報酬のコストがなんと0.1%とかなり安いんです。これは今回ご紹介する商品の中でも最安水準でかなり驚愕の安さとなっています。

おすすめポイント

低コストで買えて、長期保有でかつコストを抑えたいという方にはおすすめの金ETFです。

金の保管場所 GLDMの裏付けとなる金現物の保管場所はJPモルガンのロンドン支店にあるようです。

注意点

海外であっても低コストで規模も大きいから大丈夫と考えるか、それとも手数料は割高になりますが金現物の国内保管の安心感を取るか、この辺りは正直考え方次第かなと思います。

購入可能な証券会社 SBI証券、楽天証券、松井証券、マネックス証券など幅広い証券会社で購入が可能です。

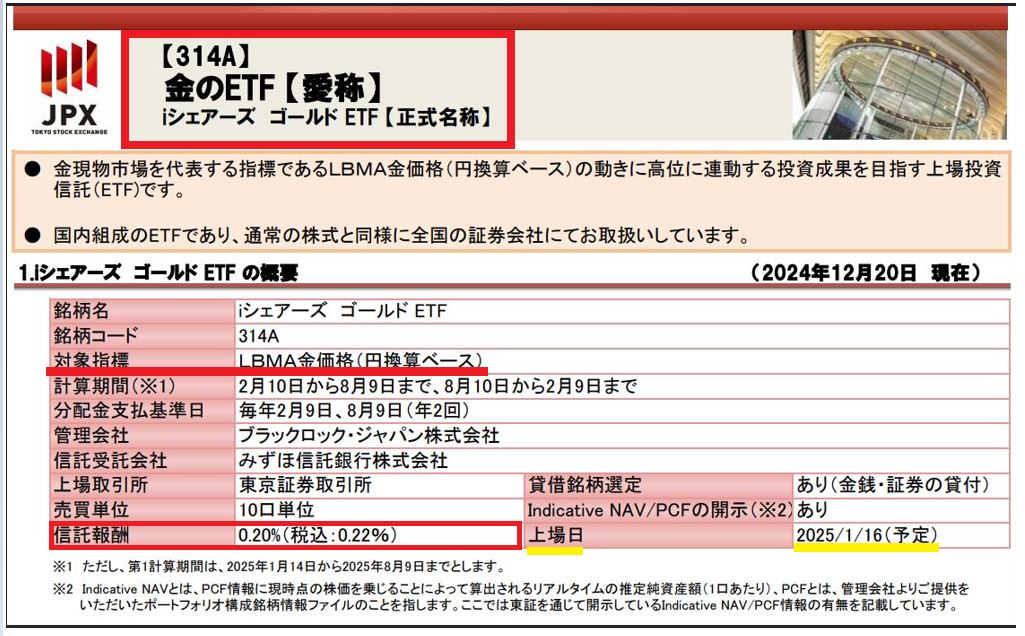

出所)東京証券取引所

基本情報

特徴

まだ運用が開始してから日が浅いですが、1日の取引量はある程度あることが伺えますので、かなりの注目度があることが分かります。

取引単位と価格

株探-1024x854.png)

出所)株探

金の保管場所 先ほどのGLDMと同様に海外のロンドンとなっています。

GLDMとの比較

ただし、円のまま買える金ETFでありながら一口あたりの購入コストが安いというのも大きな魅力です。

通常、株式投資であれば配当金、債券投資なら定期的に利息を受け取ることができますが、金は純粋な値上がり益(いわゆるキャピタルゲイン)を狙う形となります。

冒頭でお話しした背景などからも、世界の基軸通貨である金の価値自体がなくなる可能性は極めて少ないと考えていますので、基本的にはコツコツ積み立てをしていく予定ですが、定期的な配当金などのインカムメインの投資をされたいという人にとっては不向きかもしれません。

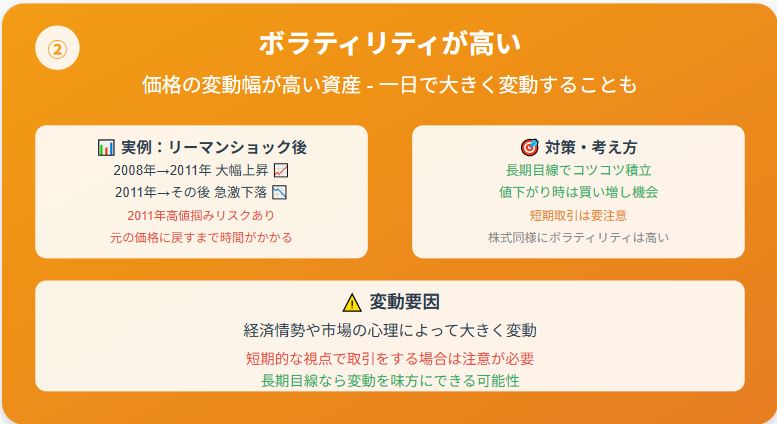

金はボラティリティ、つまり価格の変動幅が高い資産です。そのため、経済状況や市場の心理によっては1日で大きく変動することも珍しくありません。

具体例:リーマンショック後の動き

2008年にリーマンショックが起きた年に金価格は上昇したとお伝えしましたが、その後2011年にかけて金はさらに上昇していきました。しかし、その後急激な調整が入って金は大幅に値下がりしたんです。

もし2011年の高値圏で金を購入してしまっていたら高値掴みをしてしまい、元の価格に戻るまでそれなりの時間がかかる可能性もあります。

長期目線の買いであれば、逆に金価格が値下がりしたタイミングを見計って買い増しするといった手段ができるかもしれませんが、株式と同じように金は価格の値幅(ボラティリティ)が高い商品ですので、短期的な視点で取引をする場合には注意が必要になるかと思います。

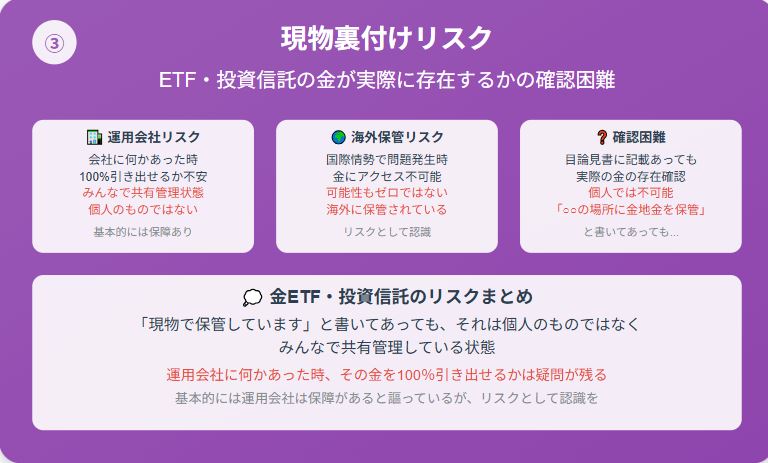

投資信託やETFで金の投資をする場合、実際に現物の金がどこで保管されているのか気になる方も多いかと思います。

多くの商品では目論見書などを見ると「どこどこの場所に金を保管しています」という記載がなされていますが、実際に金が存在するのかどうかを確認できないという問題もありますよね。

現物で保管していますと書いてあっても、それは個人のものではなく、みんなで共有管理している状態です。もし仮に運用会社に何かあった時、その金(ゴールド)を100%引き出せるのかというと、人によっては不安に感じたり疑問が生じるかもしれません。

基本的に運用会社は何かあれば補償があるという風に謳ってはいますが、海外に保管されている場合、何らかの国際情勢のトラブルや問題が起きれば金にアクセスできない可能性も0ではないかもしれないことを、これを言い始めると投資がなかなかしづらくなってしまうのかもしれませんが、こういった金のリスクがあるということはご承知おきください。

冒頭で「有事の金」とお伝えしましたが、この言葉にはちょっと落とし穴があるという面白い記事を見つけたのでご紹介させてください。以下、一部引用です。

仮に有事に金だけに頼るとすれば、プロは「噂で買って事実で売る」のが鉄則です。事前に噂の段階で金を買い、ニュースになった段階で利益確定売りに走る。その場合、結局「有事の金」というワードに煽られて買った個人投資家が梯子を外される結果になってしまうんです。

そもそも一般論として、金は平時に地道に買い増し、有事に売り抜けるというのが本筋であること。

スイスでは、娘の誕生日ごとに金貨1枚と誕生日の写真をアルバムに貼り、娘が25歳で結婚するとすれば25枚の成長の記録と金貨で分厚いアルバムになる。それを嫁ぐ前の晩に母から娘にプレゼントします。「家計が傾くような家庭内の有事があった際には金貨を売ってしのげ」という母の言葉を添えて。

出所)三菱UFJ信託銀行

真価こそ愛が伝わるではないですが、このスイスの母親のように普段からコツコツと金を積み立てることは、つまり株や債券を買うだけでは得られない感情的な価値、いわゆるセンチメンタルバリューがあるのかもしれないということです。

確かに投資って数字だけじゃなくて精神的な安心感というのも大事かと思いますので、自分の価値観や投資する目的に合った商品選びが大事だと言えそうですよね。

本日は人気の金投資信託・金ETF5選を徹底比較というテーマで解説してきました。

「新NISAで金投資を始めたい」「資産の一部に安全な通貨として金を組み入れたい」

こんな方のご参考になりましたら幸いです。

※本記事は投資判断の参考として情報提供を目的としたものであり、特定の金融商品の売買を推奨するものではありません。投資に関する最終判断はご自身の責任で行ってください。

☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆

本日もお読みいただき、

ありがとうございました!

光熱費の見直しや家計改善に関しての

ご意見・ご質問・ご相談は、

以下よりお問い合わせください。

記事の執筆や監修業務も承っております。まずはお気軽にご相談ください。

※ 個別相談は無料です。

※ zoomでのオンライン面談となります。

☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆